juin 21, 2024

BILBoardBILBoard – Été 2024

Malgré le durcissement des conditions monétaires, l'économie mondiale s’est remarquablement bien comportée tout au long du premier semestre 2024. Depuis lors, elle semble reprendre de la vigueur et le début de l'assouplissement monétaire pourrait lui donner un élan supplémentaire. Jusqu'à présent, une croissance des bénéfices de bon aloi et le thème de l'intelligence artificielle ont permis aux actions de continuer à faire bonne figure, même si la volatilité macroéconomique et les attentes changeantes en matière de politique monétaire ont parfois pesé sur le sentiment. Alors que nous abordons le second semestre, les tendances en matière de désinflation, de croissance et de politique monétaire devraient se clarifier, ce qui rendra le paysage de l'investissement plus favorable...

Contexte macroéconomique

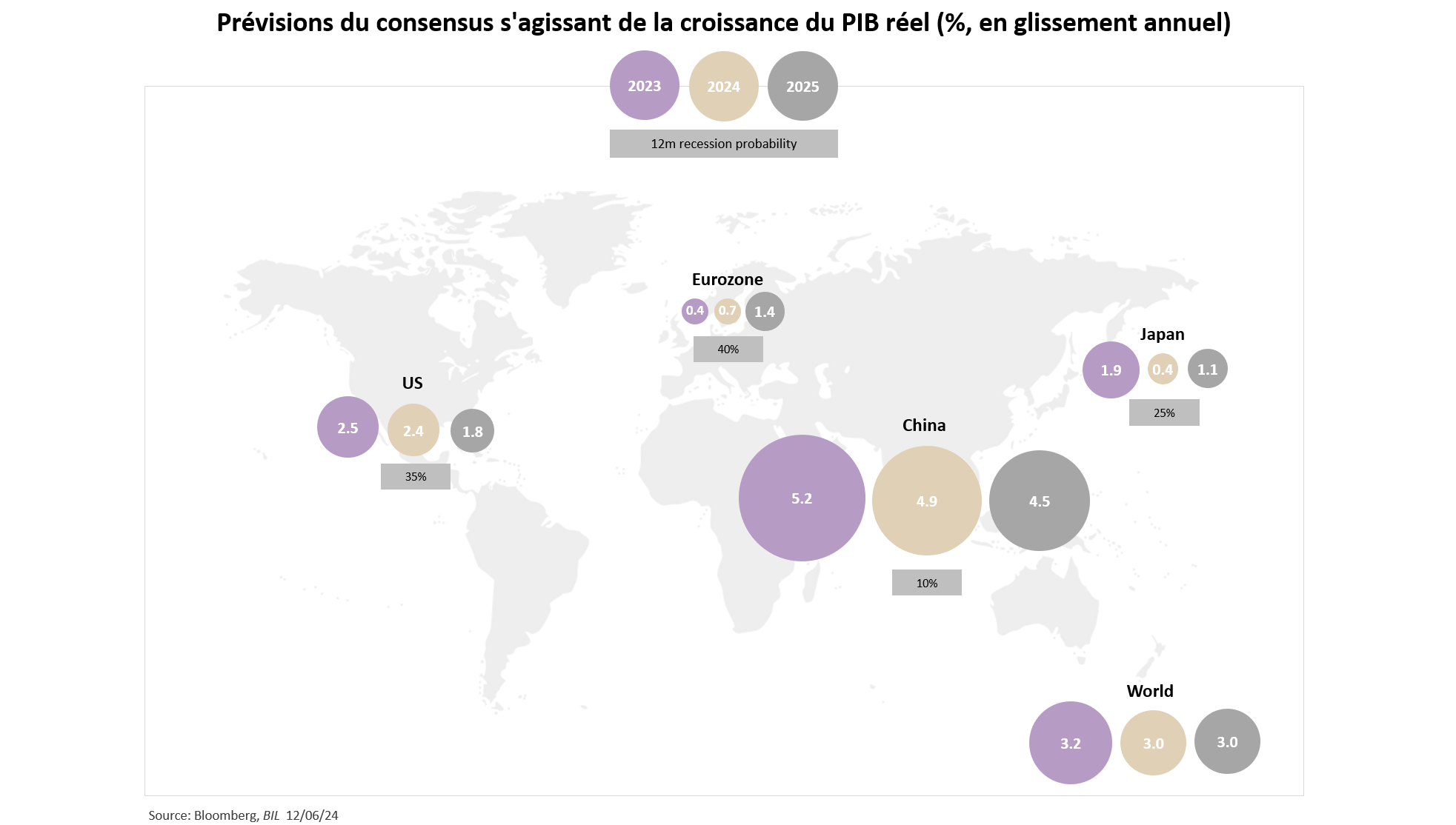

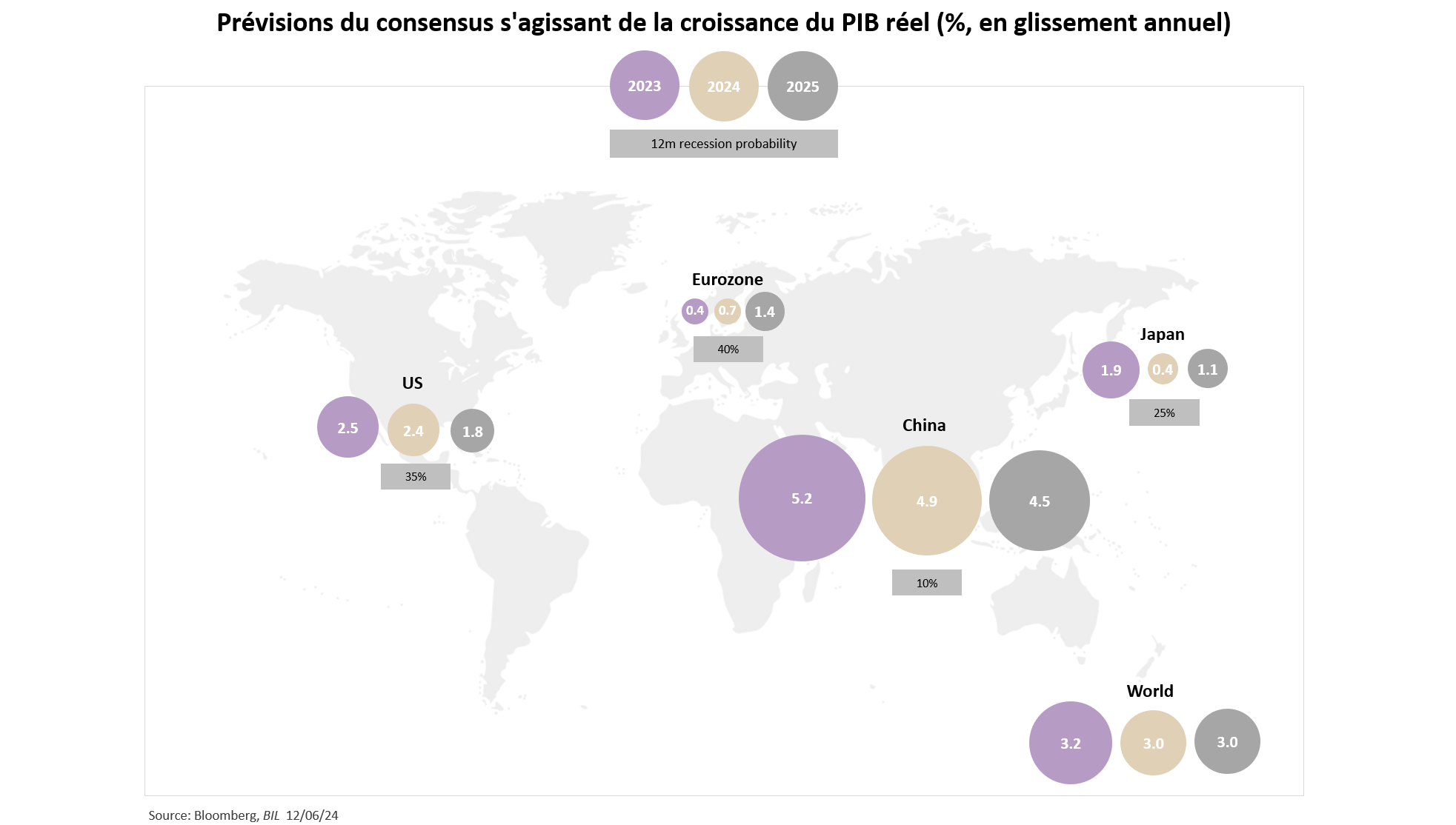

Aux États-Unis, la croissance du premier trimestre n’a pas été à la hauteur des attentes, ralentissant de 3,4 % à 1,3 % à peine en glissement trimestriel, contre 2,5 % prévus. Nous sommes d’avis que cette faible croissance, due en grande partie à la volatilité des échanges et des stocks, occulte sans doute une certaine vigueur sous-jacente et que la croissance du deuxième trimestre sera plus vigoureuse. Alors que l'activité se maintient à un bon niveau, en particulier dans le secteur des services, certains signes indiquent que le caractère exceptionnel des conditions macroéconomiques aux États-Unis pourrait s'estomper au deuxième trimestre, à mesure que le moteur de la consommation ralentit. L'épargne excédentaire est épuisée, le marché du travail s'affaiblit et les défauts sur les cartes de crédit augmentent, ce qui remet en question les dépenses futures.

Dans nos perspectives pour 2024, nous avions supposé que la zone euro pourrait déjà être en récession. Elle y a échappé de justesse (0 % de croissance au T3 2023 et -0,1 % au T4), avant de rebondir au T1 de cette année (+0,3 % au T3) (rythme trimestriel). Nous tablons toujours sur une croissance atone tout au long de l'année 2024, mais les risques économiques sont désormais davantage orientés à la hausse qu'à la baisse. En effet, des solutions à court terme ont été apportées à la situation énergétique et le secteur manufacturier semble se redresser. La hausse des revenus réels et l’épargne non dépensée liée à la pandémie ouvrent la voie à une reprise progressive de la consommation.

Le plan de relance que nous attendions en Chine, comme beaucoup d'autres, n'a pas porté ses fruits. La demande intérieure est faible et l'économie flirte avec la déflation. L'accélération du secteur des exportations constitue un point d’appui essentiel, mais il semble bien fragile au vu des nouvelles annonces concernant les droits de douane. Tous les regards se tournent désormais vers la réunion du Politburo de juillet, qui livrera davantage d'informations sur les intentions politiques.

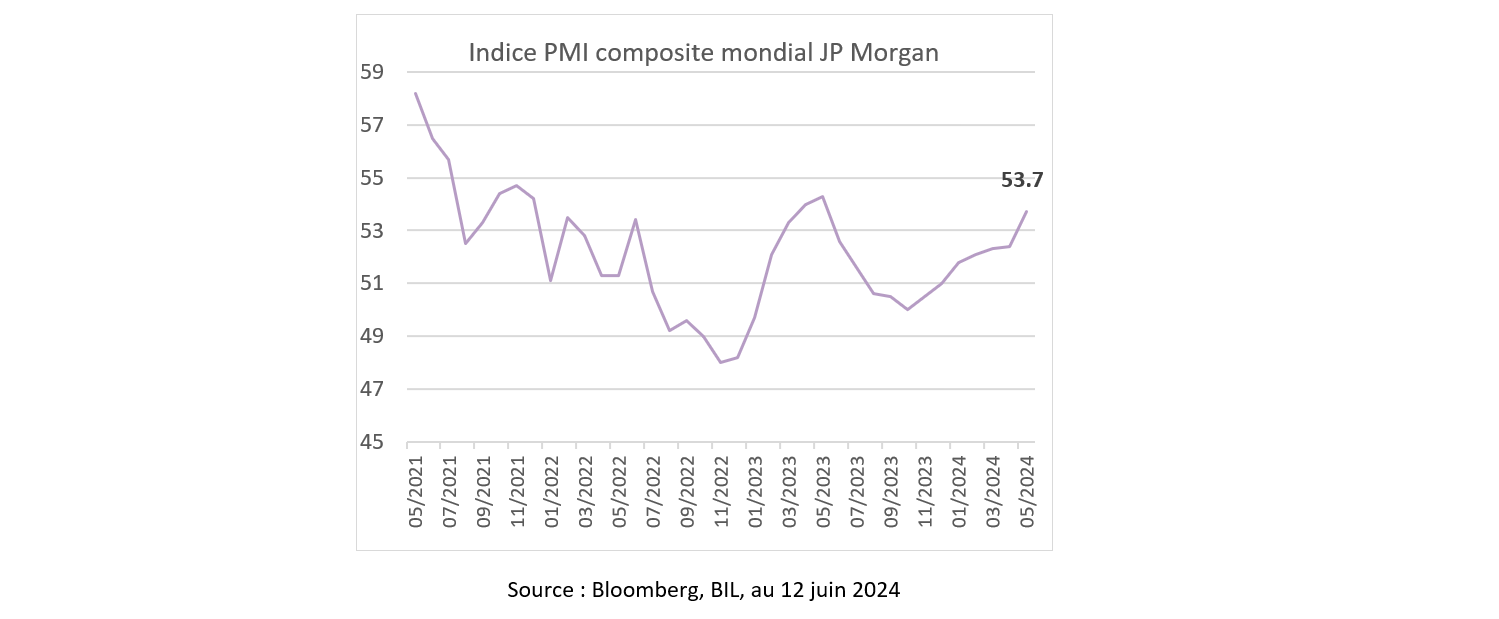

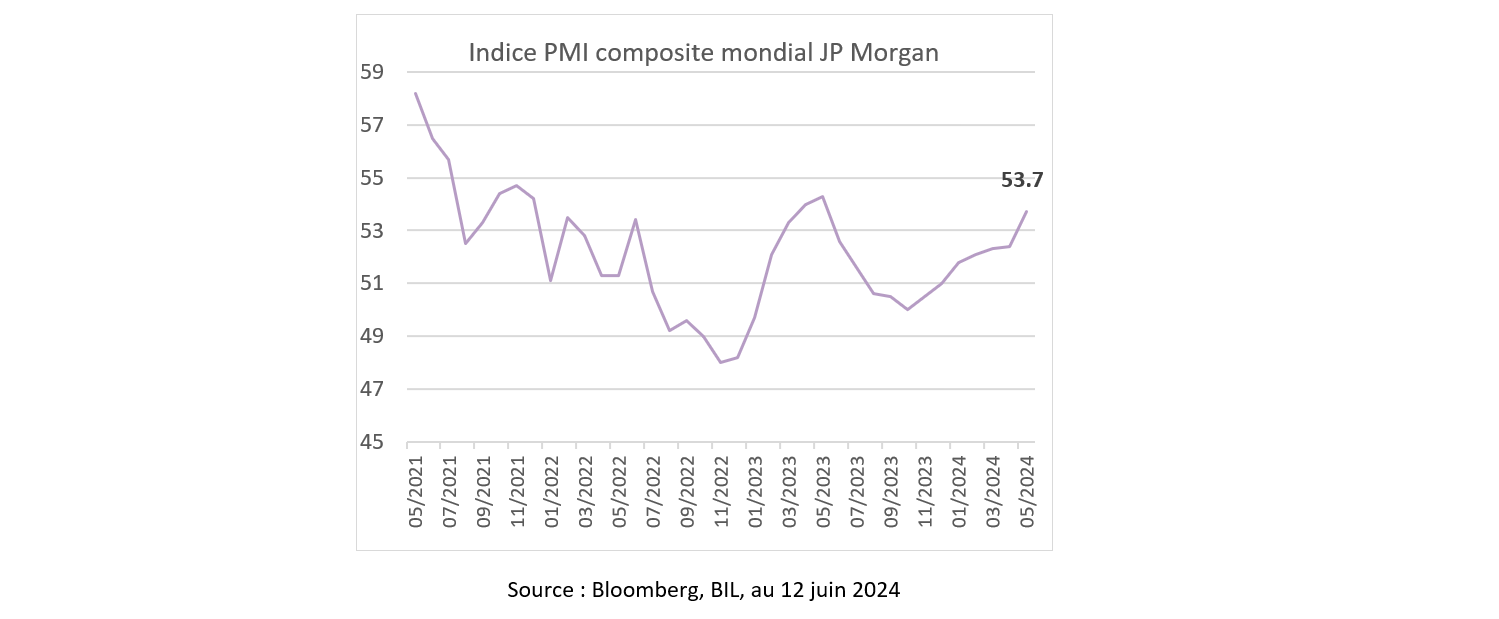

Dans l'ensemble, la situation économique mondiale est plus favorable que ce que d’aucuns avaient prévu au début de l'année. Selon l'indice PMI composite mondial, le taux de croissance économique a atteint son plus haut niveau depuis 12 mois en mai. Le sous-indice prospectif des nouvelles commandes est sur une trajectoire ascendante et, fait encourageant, les nouvelles commandes à l'exportation sont à nouveau en hausse, après avoir connu une stagnation depuis février 2022. Pour l'ensemble de l'année, l'OCDE table sur une croissance du commerce mondial des biens et des services de 2,3 %, soit plus du double de la croissance de 1 % observée en 2023.

Le secteur tertiaire demeure un pilier solide, l'activité des entreprises continuant à s'accélérer dans les secteurs des services aux entreprises, aux consommateurs et financiers. Les perspectives s’éclaircissent également pour l'industrie manufacturière, dont la croissance de la production a atteint en mai son plus haut niveau depuis près de deux ans et demi.

Dans l'ensemble, l’indice PMI pointe vers une croissance mondiale de 3,4 % cette année, l'activité se développant au-delà des services et dans différentes régions.

Politique monétaire

Mais les bonnes nouvelles sur le front de l'économie se sont parfois révélées défavorables aux marchés, dans la mesure où elles impliquaient une prolongation de l’environnement de taux élevés. Comme nous l'avons souligné dans nos Perspectives 2024, les marchés se sont clairement montrés trop optimistes quant au nombre de baisses de taux attendues cette année. Par exemple, les marchés à terme pariaient sur des baisses de 150 points de base (pb) aux États-Unis, soit le double du montant suggéré par le graphique à points de la Fed à l’époque ! Ce n'est que maintenant, à la moitié de l'année, que nous commençons à voir les banques centrales du G10 s’engager lentement sur la voie de l'assouplissement.

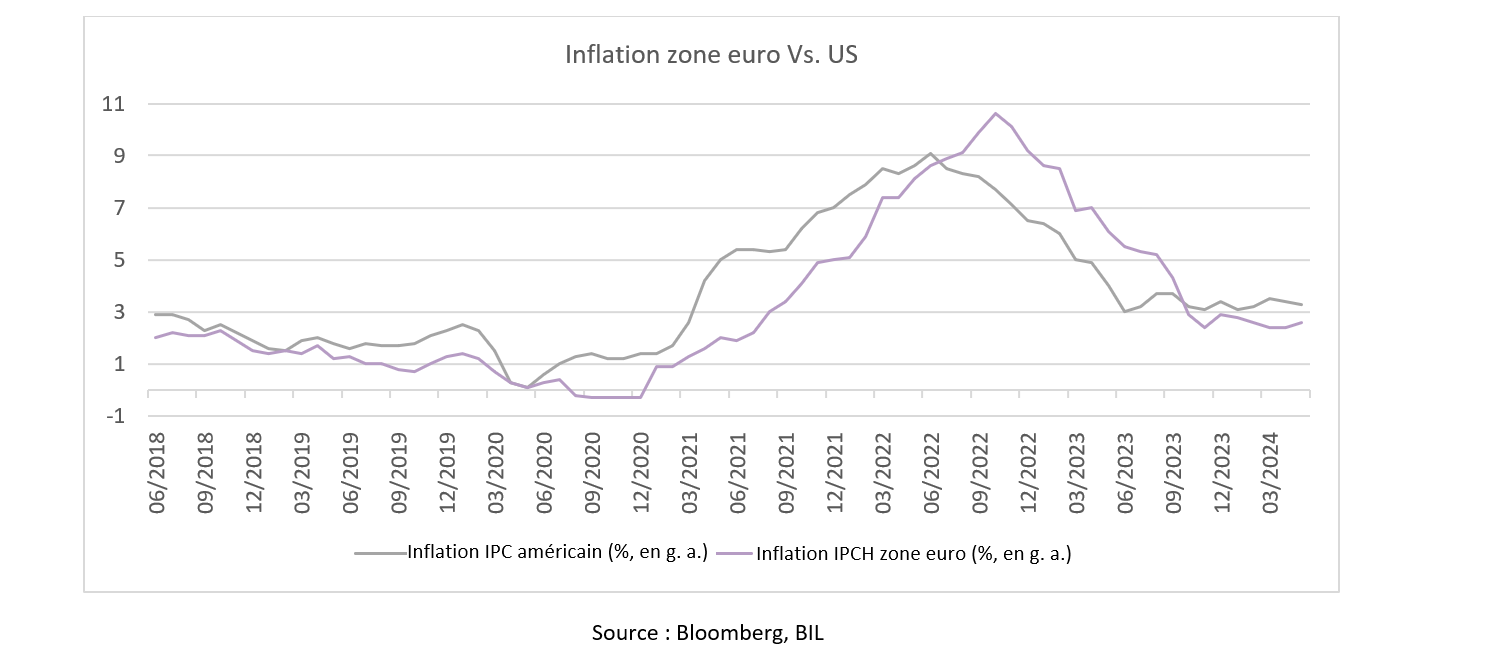

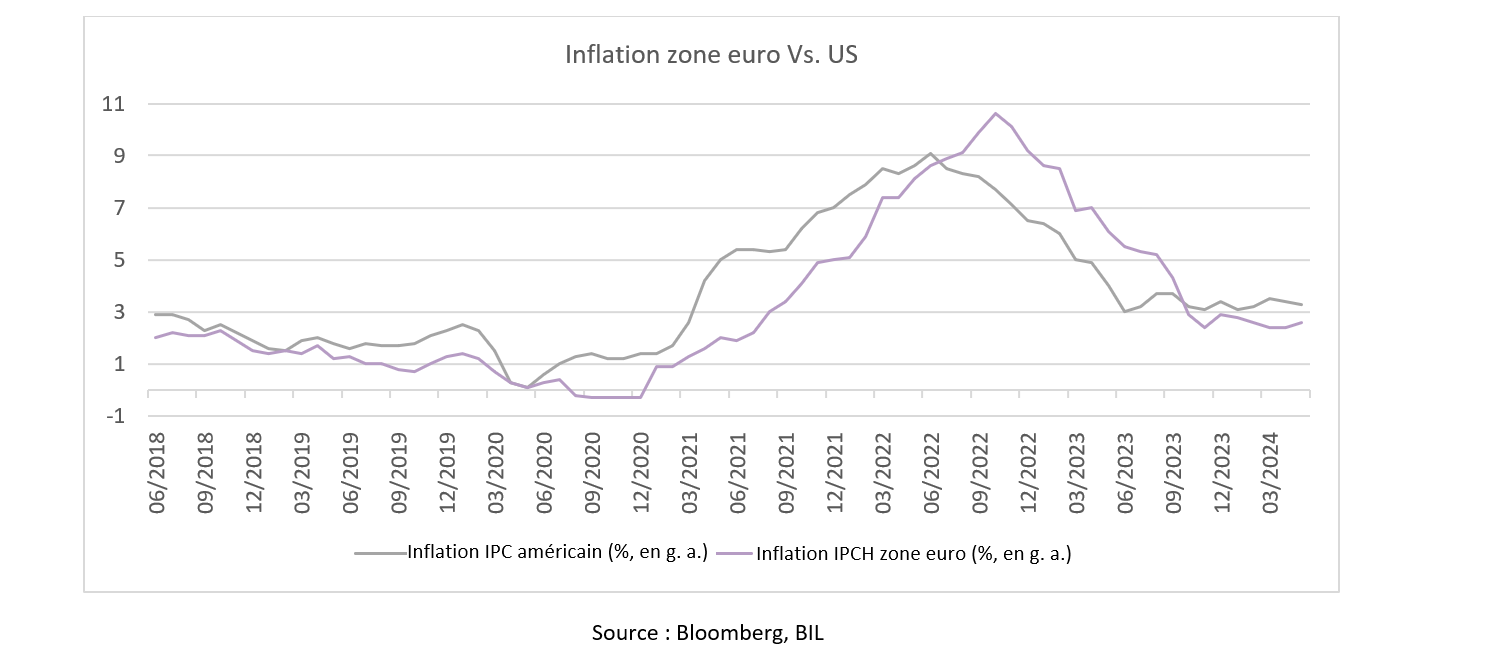

Ayant réalisé des progrès plus convaincants vers son objectif d'inflation, la BCE a réduit ses taux de 25 pb en juin, devançant ainsi la Fed. Le fait que la BCE assouplisse sa politique dans un contexte d’amélioration signifie qu’il n'est pas urgent pour elle de continuer à abaisser ses taux - une réduction de 25 pb par trimestre environ est prévue pour cette année.

L'inflation américaine s'est avérée plus persistante que prévu et les indicateurs avancés des prix des intrants et des prix de vente suggèrent que la dernière ligne droite vers l'objectif de 2 % ne sera pas de tout repos. Le graphique à points de la Fed pour le mois de juin ne prévoyait qu'une seule baisse de taux cette année, soit deux de moins qu'en mars. La bonne nouvelle, c'est que les attentes du marché ne sont pas en décalage avec le graphique à points, comme c'était le cas au début de l'année.

Même si nous prévoyons un tassement de l'inflation, les objectifs des banques centrales pourraient rester hors d'atteinte, en particulier aux États-Unis. En effet, la Fed estime qu'il faudra attendre 2026 pour que l’objectif des 2 % soit atteint. Cela devrait probablement se traduire par des taux directeurs et des rendements obligataires plus élevés que ceux que nous avons connus ces derniers temps. Le risque, cependant, est que plus la Fed tarde à abaisser ses taux, plus elle met en péril le scénario du « no landing » (absence d'atterrissage).

Risques mondiaux

Les investisseurs doivent faire face à de nombreux risques à l’échelle mondiale.

Notre prédiction d’une incertitude [géo]politique accrue pour 2024 s'est avérée exacte, la défense occupant une place de plus en plus importante dans les agendas politiques d'un monde de plus en plus fragmenté.

L'année 2024 a également été volatile sur le plan politique, avec l'un des calendriers électoraux les plus chargés depuis des décennies. Les élections parlementaires européennes ont vu la victoire du Rassemblement national, le parti d'extrême droite français, ce qui a contraint le président Macron à annoncer des élections anticipées. Cette décision a entraîné une chute des actions françaises (notamment des banques) et des obligations, tandis que l'euro a perdu du terrain face au dollar. La volatilité et la faiblesse de l'euro devraient persister jusqu'à ce que le sort de la France soit connu (les électeurs se rendront aux urnes le 30 juin, avec un second tour le 7 juillet).

En ce qui concerne les États-Unis, l'élection présidentielle de novembre, très polarisée, pourrait avoir des répercussions sur l'économie et le marché, que personne ne peut prédire avec certitude. Du point de vue des investisseurs, la politique la plus importante évoquée jusqu'à présent pourrait être la proposition de D. Trump d'imposer des droits de douane allant jusqu'à 10 % sur tous les produits importés, en particulier compte tenu de l'impact potentiel sur l'inflation à un moment aussi crucial pour la politique monétaire.

Les droits de douane et les frictions commerciales représentent une menace supplémentaire pour notre scénario macroéconomique de 2024. Les représailles potentielles de la Chine en réponse aux récentes mesures prises par les États-Unis et l'Europe pourraient se retourner contre les entreprises qui vendent leurs produits sur le vaste marché chinois. De manière plus générale, la poursuite du protectionnisme est susceptible de freiner la reprise du commerce mondial.

Stratégie d’investissement

Actions

Nous abordons le second semestre 2024 avec un positionnement globalement neutre sur les actions. Alors que les risques baissiers en Europe se sont atténués et que les perspectives s'amélioraient, nous avons pris des mesures progressives tout au long de l'année pour parvenir à une allocation plus équilibrée entre les actions américaines et européennes (nous avons ainsi saisi les opportunités de cristalliser les gains sur notre surpondération des États-Unis, tout en continuant à étoffer nos positions sous-pondérées en Europe).

Actions : Régions

Les entreprises américaines ont enregistré une forte croissance bénéficiaire, celle-ci s’avérant plus de deux fois supérieure aux estimations pour le premier trimestre (+7,7 % en glissement annuel contre +3,8 %). Toutefois, si l'on exclut les actions des « Magnificent Seven » , le tableau est moins reluisant : -0,2 % ! Le problème est qu'à partir de là, les attentes sont très élevées : les analystes prévoient une augmentation de 10,5 % des bénéfices américains en 2024. Cela pourrait s'avérer difficile dans un environnement macroéconomique en perte de vitesse, même si l'on tient compte de l'augmentation des marges qui devrait découler des licenciements et de la baisse des prix des produits de base. La révolution de l'IA se poursuit, et la dynamique conjoncturelle reste clairement favorable aux entreprises liées à la thématique et aux grandes blue chips. C'est pourquoi, lors de notre allocation de juin, nous avons échangé l'exposition restante aux produits américains équipondérés contre des titres équivalents pondérés en fonction de la capitalisation boursière.

Estimant que la volatilité et la faiblesse de l'euro devraient persister à court terme, nous avons également profité de ce changement pour supprimer la couverture du risque de change. Cette décision s'inscrit dans la continuité d’une démarche amorcée en mai, qui visait à accroître notre exposition au dollar compte tenu de la position de la Fed en faveur de taux durablement élevés, et à couvrir le risque politique dans l'UE.

En Europe, les prévisions bénéficiaires sont plus raisonnables (4,3 % pour cette année). Les baisses de taux d'intérêt, la reprise de la demande intérieure et l'amélioration des perspectives de bénéfices pourraient soutenir les valeurs boursières européennes jusqu'à la fin de l'année. Cela dit, l'Europe demeure tributaire de la dynamique du commerce mondial, et nous aurions tort de considérer que la crise de l'énergie est derrière nous. Bien que la situation se soit considérablement améliorée (en grande partie grâce à la météo clémente et à la réduction de la demande domestique et en Chine), l'Europe doit maintenant se tourner vers des marchés internationaux volatils et concurrentiels pour répondre à ses besoins en énergie.

Nous restons neutres sur le Japon et les marchés émergents hors Chine, tout en sous-pondérant la Chine.

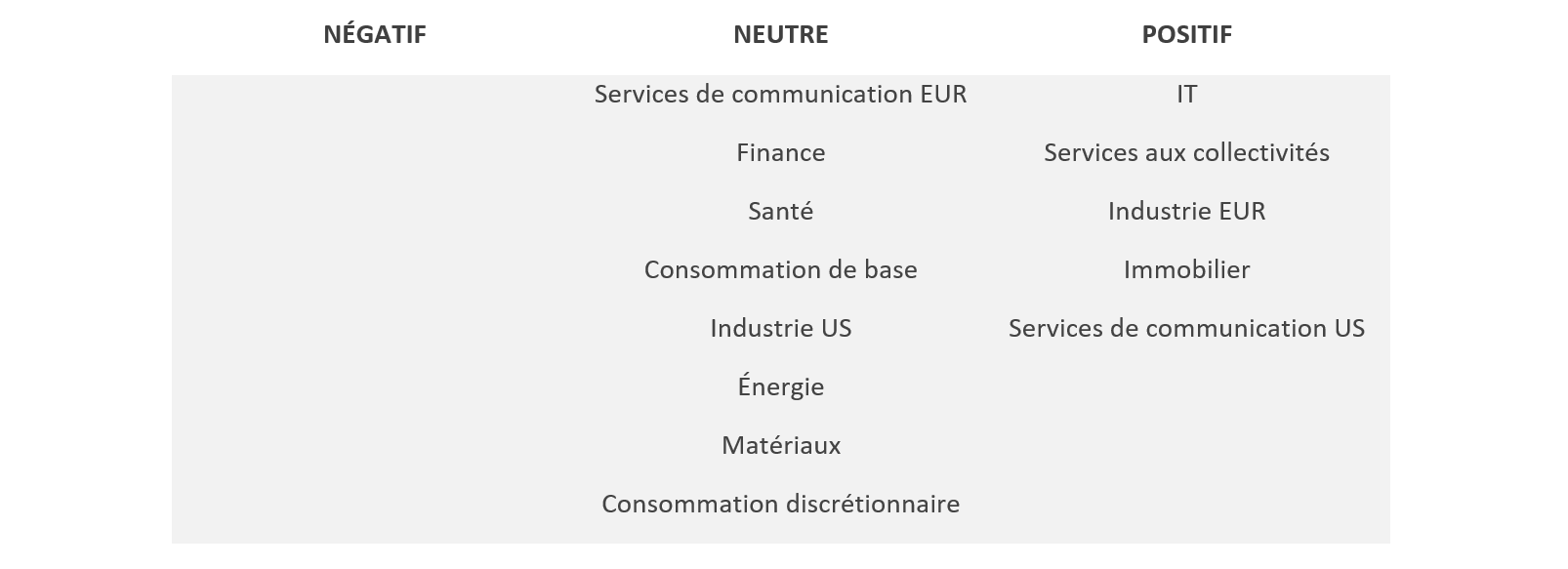

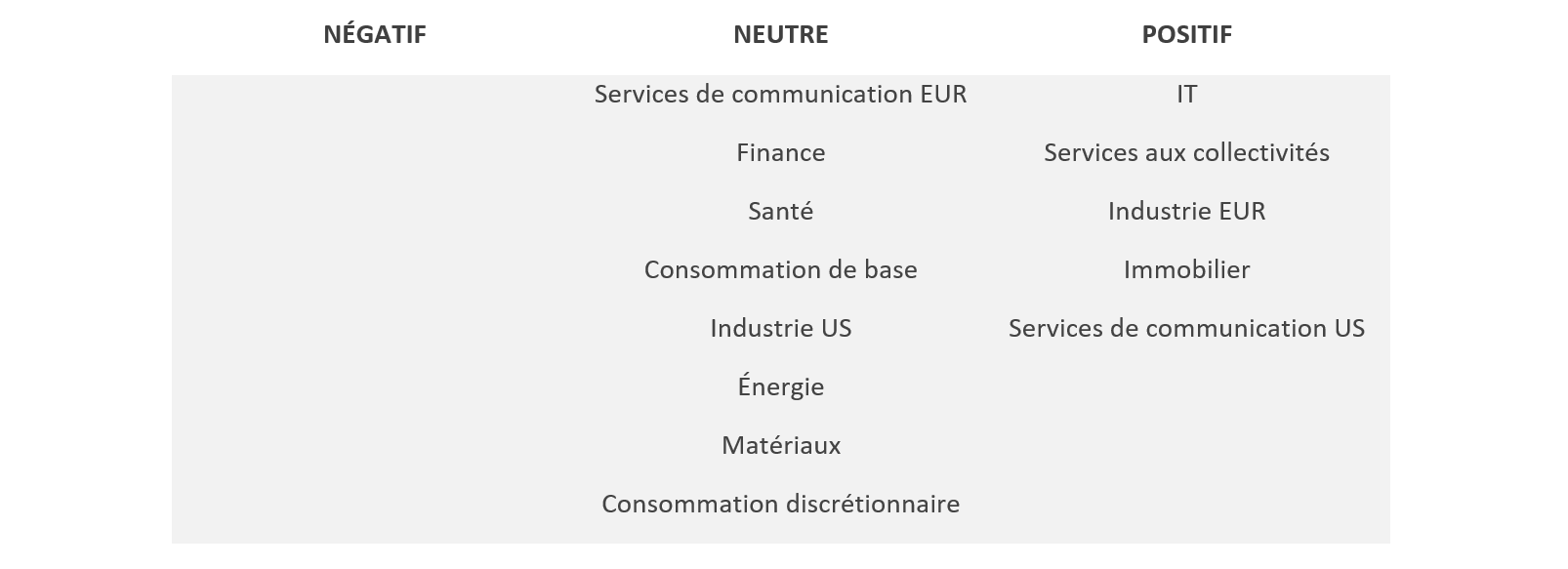

Actions : Secteurs

À l'aube du second semestre, nous avons décidé de ramener le secteur européen de la consommation discrétionnaire à neutre. Ce dernier se compose de plusieurs sous-segments, le luxe, l'automobile et le détail, dont les performances sont très hétérogènes.

Dans le secteur du luxe, la demande peine à suivre des prix toujours plus élevés. Depuis 2019, les grands acteurs du luxe ont augmenté leurs prix de 33 % en moyenne. Mais avec la montée en flèche du coût de la vie dans le monde entier, les consommateurs se montrent plus critiques, remettant en question ces stratégies de prix. Nous craignons que les hausses de prix aient exclu ou aliéné certains consommateurs et que les marques manquent de leviers de croissance à court terme.

Les constructeurs automobiles prévoient une année difficile en raison de la hausse des coûts et de la faiblesse de la demande de véhicules électriques, tandis que la guerre des prix en Chine se durcit de jour en jour. Les constructeurs automobiles européens sont exposés aux représailles de la Chine contre les nouveaux droits de douane imposés par la Commission européenne sur les véhicules électriques.

Le commerce de détail, en revanche, offre quelque satisfaction. Les transactions actuelles au niveau des grandes enseignes sont meilleures que prévu et les opportunités de croissance toujours bien présentes. Compte tenu de la diversité du secteur, nous ramenons notre opinion à Neutre, en choisissant de sélectionner avec soin les valeurs du commerce de détail tout en réduisant l'exposition au secteur automobile et au segment du luxe.

Nous avons également opté pour une surpondération des valeurs industrielles européennes. Les portefeuilles présentent un biais défensif/obligataire grâce à notre surpondération des services aux collectivités, et nous voulions contrebalancer cette tendance par des valeurs industrielles, un secteur plus cyclique par nature. En termes de pondération dans l'indice, l’industrie est le troisième secteur le plus important en Europe, derrière la finance et les soins de santé. Le secteur a déjà connu un beau parcours cette année, mais nous pensons que ce n'est pas fini. Les ventes et la croissance sont toutes deux supérieures de quelques points de pourcentage à ce que nous observons pour le reste du marché, car les entreprises industrielles bénéficient de nouvelles tendances à plus forte croissance : la vente de produits aux fabricants de véhicules électriques, les projets d'énergie propre, les centres de données et les dépenses militaires.

Obligations

Les marchés obligataires ont connu un début d'année difficile, seul le crédit ayant affiché des rendements positifs.

Les anticipations de baisse des taux étant toujours plus lointaines, les taux ont été soumis à des pressions à la hausse. Au sein de notre allocation de juin, nous avons réduit l'exposition aux obligations d'État européennes dans les profils à haut risque au profit d'une augmentation des actions américaines et européennes. Nous avons ainsi pu continuer à mettre en place des positions mieux adaptées aux nouvelles pondérations stratégiques en actions mises en œuvre en avril.

Le mandat de taux durablement plus élevés nous incite à la prudence en termes de duration. La BCE a procédé à une baisse des taux qui a été considérée comme « hawkish », tout en revoyant à la hausse ses prévisions de croissance et d'inflation pour cette année et en signalant un rythme progressif d'assouplissement. Aux États-Unis, même si nous sommes toujours d'avis que les fissures au niveau du marché de l'emploi américain pourraient s'élargir, entraînant une réaction plus décidée des banques centrales qui devraient finir par abaisser les taux, nous pensons qu'il est encore prématuré de faire un pari sur la duration. En conséquence, nous maintenons une position neutre en duration et continuons à surveiller l'évolution de la courbe.

Les marchés du crédit semblent prêts à supporter des taux durablement plus élevés, à condition que des hausses de taux ne soient pas envisagées. Nous continuons donc à surpondérer l’ «investment grade » (IG) qui offre encore des rendements élevés d’un point de vue historique. Les perspectives macroéconomiques actuelles impliquent que la rentabilité des entreprises peut se maintenir, tandis que les facteurs techniques restent très solides, avec d’importantes entrées de capitaux en faveur des fonds IG, ce qui se traduit par des spreads très étroits. Aux États-Unis, les spreads n’ont jamais été aussi étroits depuis le début du siècle, tandis que leurs homologues européens pourraient encore se resserrer, ce qui explique notre préférence pour cette région.

Nous sommes également friands des titres à haut rendement (HY) de grande qualité. Bien que les spreads soient historiquement étroits des deux côtés de l'Atlantique, la classe d'actifs reste soutenue par des rendements élevés et un environnement de type « Boucle d'or » sur le plan macroéconomique dans le cadre duquel les données soutiennent les fondamentaux des entreprises sans pour autant s'emballer au point de poser un risque pour le processus de désinflation. Le taux de défaut dans le segment HY demeure remarquablement bas, bien que les entreprises de ce segment doivent verser des coupons beaucoup plus élevés à la suite de l'une des campagnes de hausse des taux les plus rapides de ces dernières décennies.

La hausse des coûts d'emprunt aux États-Unis et l'appréciation du dollar pourraient avoir une série d'effets négatifs sur les économies émergentes, ce qui nous amène à sous-pondérer la dette émergente. En ce qui concerne la modeste exposition que nous détenons, nous continuons à préférer les obligations souveraines émergentes, qui se négocient avec un important différentiel par rapport aux obligations d'entreprises.

Matières premières

Nous sommes constructifs vis-à-vis de l'or sur le long terme, mais reconnaissons que le scénario de taux durablement élevés pourrait constituer un obstacle pour cette classe d'actifs sans rendement sur le court terme. Récemment, un rapport sur l'emploi américain plus robuste que prévu (+272 000 emplois non agricoles contre +190 000 prévus) et une pause apparente dans la campagne d'achat de lingots de la PBoC pour la première fois en 18 mois ont provoqué le plus important repli intrajournalier du métal jaune en trois ans et demi. Les investisseurs avisés pourraient profiter de ces replis pour constituer des positions à long terme.

Après une performance impressionnante au premier trimestre (+16,1 %) dans un contexte de tensions géopolitiques et de réduction de l'offre, le pétrole a essuyé quelques revers en avril (-1,50 %) et en mai (-6 %). Début juin, l'OPEP+ a surpris les marchés en déclarant qu'elle avait l'intention d'annuler progressivement les réductions volontaires de 2,2 millions de bpj à partir d'octobre 2024. Ces réductions resteront toutefois en vigueur pendant la saison estivale, généralement synonyme d’augmentation de la demande. D'autres mesures de réduction de l'offre restent en place jusqu'en 2025 et l’organisation a réitéré sa flexibilité pour réagir à l'évolution du marché.

Liquidités

À court terme, les liquidités restent une solution intéressante pour ceux que le bruit géopolitique rend nerveux (ce qui n'est pas notre cas). Cependant, le risque de réinvestissement augmente, car la BCE a déjà commencé à baisser ses taux. Les solutions basées sur la trésorerie, qui offrent une visibilité sur le rendement à moyen et long terme, sont donc de plus en plus attrayantes.

Conclusion

Si le ciel européen est beaucoup plus gris que ce que l'on aurait pu attendre cet été, la situation macroéconomique mondiale est, quant à elle, bien plus favorable que ne le prévoyaient la plupart des économistes au début de l'année. La croissance a très bien résisté, malgré une politique monétaire rigoriste, et l'inflation dans les économies développées est désormais sur la voie de la normalisation, permettant aux banques centrales du G10 d'entamer - ou d'envisager - des réductions de taux. Cela devrait diminuer l’attrait des liquidités, redonner un rôle aux obligations dans les portefeuilles et soutenir les actifs à risque.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

novembre 5, 2024

NewsL’hiver arrive en Europe, deux ans ap...

La crise énergétique de 2022 a révélé la vulnérabilité énergétique de l’Europe. De nombreux progrès ont été réalisés depuis, notamment en termes de baisse...

octobre 22, 2024

BILBoardBILBoard Novembre 2024 – Au-delà des ...

Si la course à la présidentielle américaine du 5 novembre s'accélère, l'activité demeure pour l’essentiel au point mort en raison de l’issue incertaine du scrutin...

octobre 2, 2024

BILBoardBILBoard octobre 2024 – La saison des...

Résumé Avec l’arrivée de l'automne, nous avons observé une poussée de volatilité sur les marchés des capitaux. Aux mauvais jours ont rapidement succédé de meilleurs...

septembre 3, 2024

BILBoardBILBoard Septembre 2024 – Les astres ...

Le mois d'août a été marqué par une super lune bleue, un phénomène rare qui ne se reproduira plus avant 2037. Il a également donné...