Juni 25, 2024

BILBoardBILboard-Newsletter – Sommer 2024

Die Weltwirtschaft hielt sich trotz straffer geldpolitischer Bedingungen im ersten Halbjahr 2024 erstaunlich gut. Nun scheint sie wieder in Schwung zu kommen, und der Beginn der geldpolitischen Lockerung könnte ihr einen zusätzlichen Schub verleihen. Bis dato haben ordentliches Gewinnwachstum und das Thema KI Aktien Auftrieb verliehen, wenngleich Makro-Volatilität und wechselhafte Erwartungen an die Geldpolitik die Stimmung mitunter gedämpft haben. Mit Beginn des zweiten Halbjahres dürften die Trends in Bezug auf die Disinflation, das Wachstum und die Politik klarer werden und für ein günstigeres Anlageumfeld sorgen.

Makroökonomischer Hintergrund

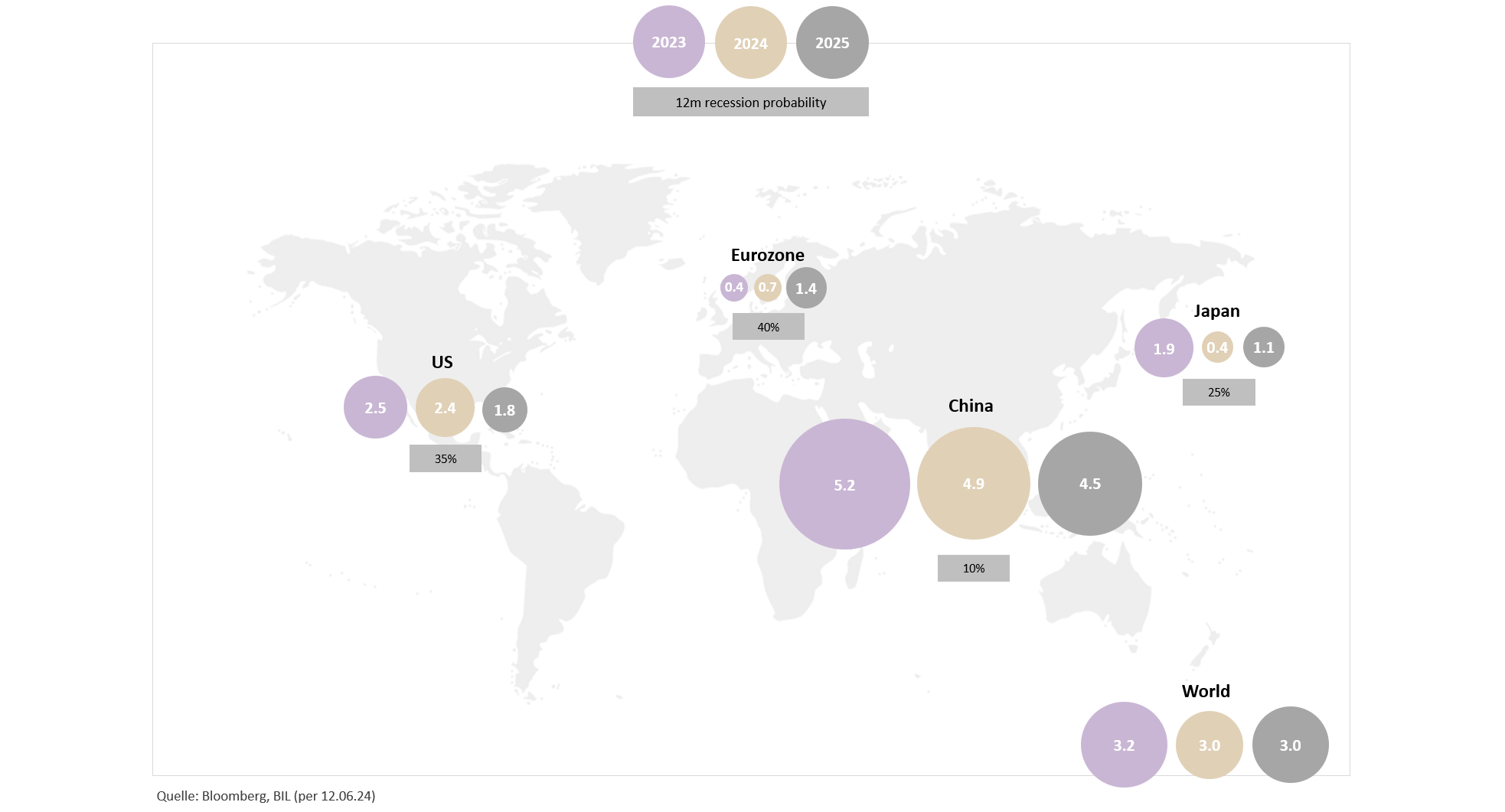

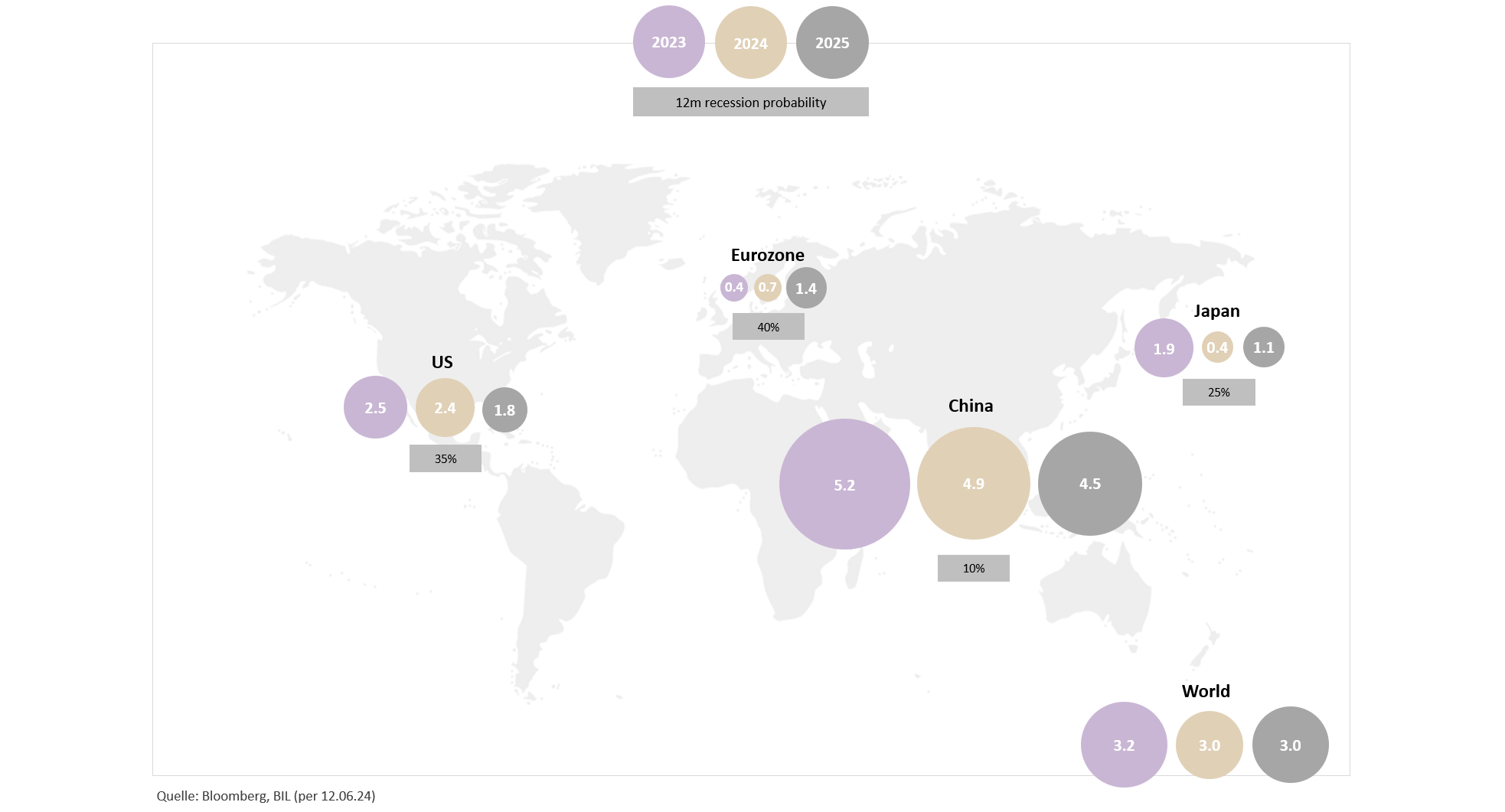

In den USA blieb das Wachstum im ersten Quartal hinter den Erwartungen zurück und sank von 3,4 % auf lediglich 1,3 % gegenüber dem Vorquartal (und nicht wie erwartet auf 2,5 %). Dieses schwache Ergebnis ist größtenteils auf die volatilen Komponenten Handel und Lagerbestände zurückzuführen. Dahinter verbirgt sich aber wahrscheinlich eine zugrunde liegende Stärke und das Wachstum dürfte im zweiten Quartal kräftiger ausfallen. Die Wirtschaft brummt weiter unbeirrt, insbesondere im Dienstleistungssektor. Es gibt allerdings Anzeichen dafür, dass sich das außergewöhnliche makroökonomische Umfeld im zweiten Quartal eintrüben könnte, da der Konsum nachlässt. Die überschüssigen Ersparnisse sind aufgezehrt, der Arbeitsmarkt schwächelt und die Zahlungsausfälle bei Kreditkarten steigen. All dies wirft Fragen in Bezug auf das künftige Ausgabeverhalten auf.

In unserem Ausblick für 2024 äußerten wir die Vermutung, dass die Eurozone möglicherweise bereits in einer Rezession steckt. Tatsächlich entging sie dieser nur knapp (0 % Wachstum ggü. dem Vorquartal in Q3 2023 und -0,1 % Wachstum in Q4), bevor sie sich dieses Jahr in Q1 wieder erholte (+0,3 % ggü. dem Vorquartal). Wir rechnen weiterhin mit einem schwachen Wachstum im Jahr 2024. Die Chancen auf eine Belebung überwiegen allerdings inzwischen die Abwärtsrisiken. Zu verdanken ist dies der erfolgreichen, raschen Bewältigung der Energiekrise und der Tatsache, dass die Talsohle im verarbeitenden Gewerbe durchschritten zu sein scheint. Steigende Realeinkommen und Ersparnisse, die während der Pandemie auf die hohe Kante gelegt wurden, ebnen den Weg für eine allmähliche Konsumbelebung.

Das von uns und vielen anderen erwartete Konjunkturpaket in China ist ausgeblieben. Die Binnennachfrage ist schwach; zudem droht eine Deflation. Eine wichtige Stütze ist die Belebung im Exportsektor. Sie erscheint jedoch angesichts der Ankündigung neuer Zölle recht wackelig. Nun wird mit Spannung das Treffen des Politbüros im Juli erwartet, das mehr Aufschluss in Bezug auf die Absichten der politischen Führung geben dürfte.

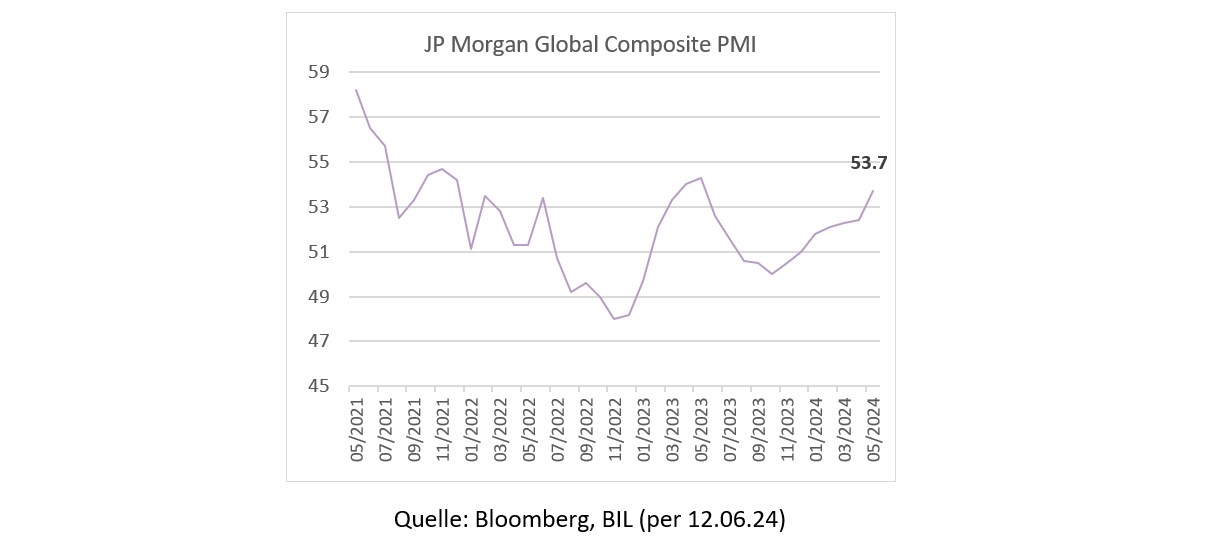

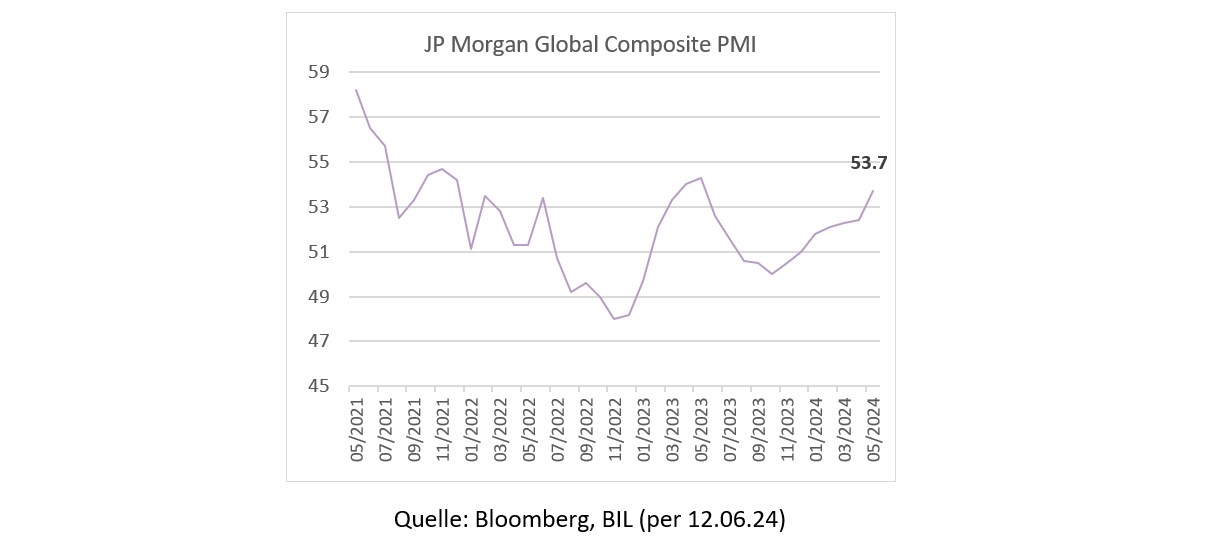

Unter dem Strich ist die Lage der Weltwirtschaft besser als viele Anfang des Jahres erwartet hatten. Dem globalen zusammengesetzten Einkaufsmanagerindex (PMI) zufolge erreichte das Wirtschaftswachstum im Mai ein 12-Monatshoch. Der zukunftsgerichtete Subindex für die Auftragseingänge tendiert nach oben und die Auftragseingänge für Exporte steigen erfreulicherweise wieder, nachdem sie sich seit Februar 2022 an einem Tiefpunkt befunden hatten. Für das Gesamtjahr prognostiziert die OECD ein Wachstum des Handels mit Waren und Dienstleistungen um 2,3 %. Das ist doppelt so viel wie 2023 (+1 %).

Der Dienstleistungssektor ist nach wie vor eine starke Stütze. So beschleunigen sich die Aktivitäten bei Unternehmens-, Verbraucher- und Finanzdienstleistungen weiter. Auch die Prognosen für das verarbeitende Gewerbe hellen sich auf. So erreichte das Produktionswachstum im Mai den höchsten Stand seit fast zweieinhalb Jahren.

Insgesamt deckt sich der PMI mit einem Wachstum der Weltwirtschaft von 3,4 % in diesem Jahr, wobei sich die Wirtschaftstätigkeit über Dienstleistungen hinaus und in allen Regionen ausdehnt.

Geldpolitik

Gute Nachrichten aus der Wirtschaft waren allerdings mitunter schlechte Nachrichten für die Märkte, da sie bedeuten, dass die Zeit der hohen Zinsen noch länger anhalten wird. Wie wir in unserem Ausblick für 2024 erläutert haben, hatten die Märkte die Höhe der Zinssenkungen für diese Jahr eindeutig zu optimistisch eingeschätzt. So wurde an den Terminmärkten eine Zinssenkung um 150 Bp. in den USA eingepreist – zweimal soviel wie die damalige Zinsprognose der Fed (Dot Plot) in Aussicht stellte! Erst jetzt, zur Jahresmitte, schwenken die Zentralbanken der G10 langsam in den Lockerungsmodus um.

Angesichts überzeugenderer Fortschritte in Richtung Inflationsziel senkte die EZB den Leitzins im Juni um 25 Bp. und kam der Fed damit zuvor. Die EZB signalisiert mit der Lockerung ihrer Geldpolitik in einem sich aufhellenden Umfeld, dass sie keine Eile mit weiteren Zinssenkungen hat. So wird für dieses Jahr mit einer Senkung um 25 Bp. pro Quartal gerechnet.

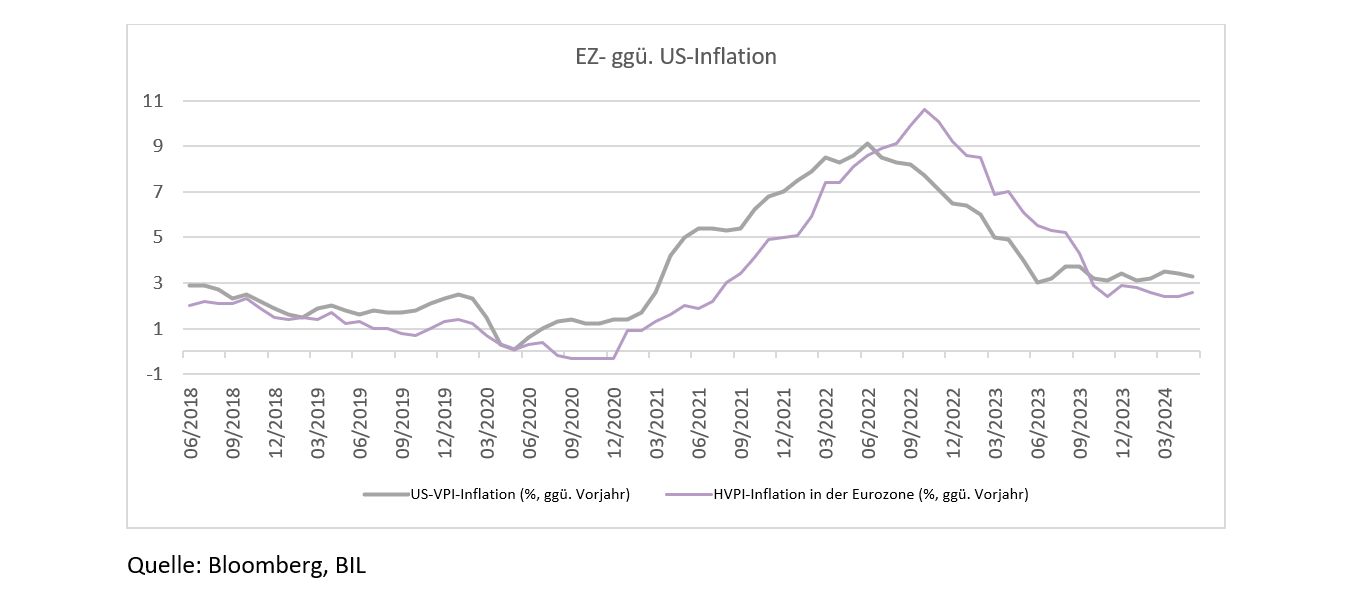

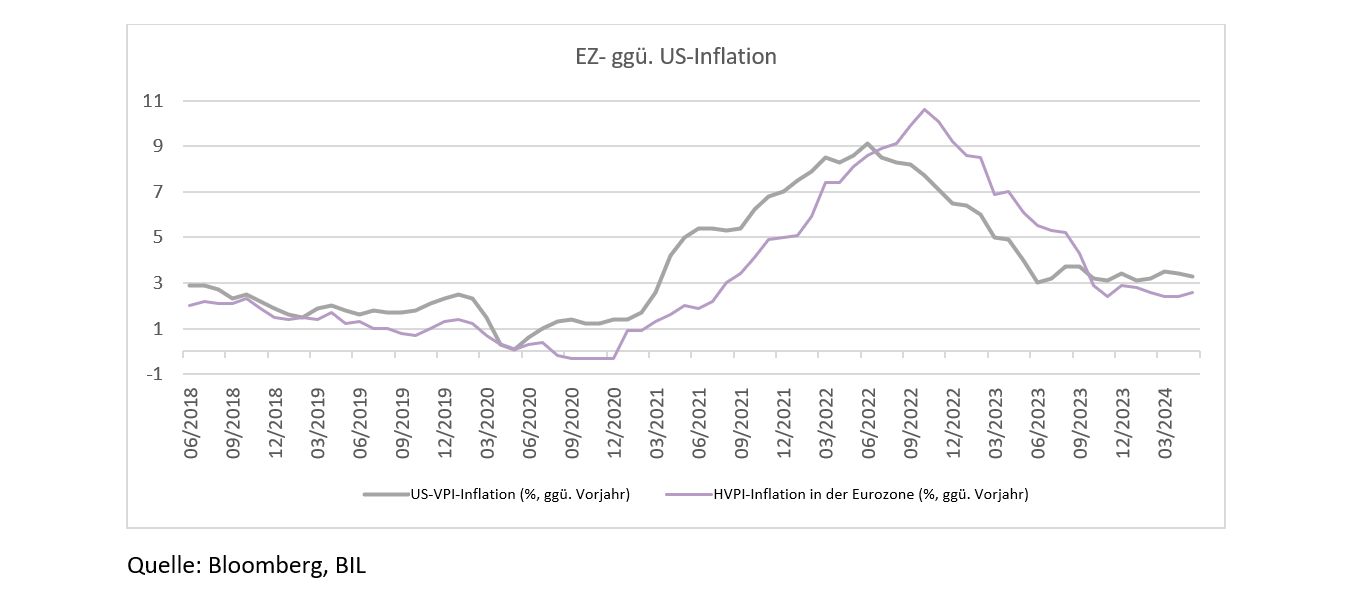

Die US-Inflation hält sich hartnäckiger als erwartet und die Frühindikatoren Input- und Verkaufspreise legen nahe, dass der Weg zum 2 %-Inflationsziel auf den letzten Metern hindernisreich sein wird. Die Fed stellte in ihrem Dot Plot vom Juni nur eine Zinssenkung in diesem Jahr in Aussicht, zwei weniger als noch im März. Die gute Nachricht ist, dass die Markterwartungen anders als zu Jahresbeginn nicht mehr vom Dot Plot abweichen.

Die Teuerungsrate dürfte sich angesichts des ausgewogeneren Verhältnisses zwischen Angebot und Nachfragefaktoren zwar im Jahresverlauf abschwächen. Die Zentralbankziele könnten aber dennoch in weiter Ferne bleiben, vor allem in den USA. So geht die Fed davon aus, dass der 2 %-Meilenstein erst 2026 erreicht wird. Die Zinsen und die Anleiherenditen dürften daher wahrscheinlich höher ausfallen als in der jüngsten Vergangenheit. Es besteht allerdings das Risiko, dass die Fed die Möglichkeit eines „No Landing“-Szenarios zunehmend gefährdet, wenn sie mit dem Beginn der Zinssenkungen zu lange wartet.

Globale Risiken

Global betrachtet müssen Anleger eine Fülle von Risiken bewältigen.

Unsere Prognose, dass 2024 von erhöhter (geo-)politischer Unsicherheit geprägt sein würde, war richtig. In einer zunehmend gespaltenen Welt rutscht die Verteidigung auf der politischen Agenda weiter nach oben.

Auch jenseits dessen ist 2024 bisher auf politischer Ebene volatil, angesichts so vieler Wahltermine innerhalb von 12 Monaten wie seit Jahrzehnten nicht mehr. Bei den Wahlen zum europäischen Parlament veranlasste der Sieg des rechtsextremen Rassemblement National in Frankreich Präsident Macron dazu, Neuwahlen auszurufen. Die Entscheidung löste eine Verkaufswelle bei französischen Aktien (insbesondere bei Banktiteln) und Anleihen aus, während der Euro gegenüber dem US-Dollar an Boden verlor. Die Volatilität und die Euroschwäche werden voraussichtlich andauern, bis Frankreichs Schicksal klar ist (der erste Urnengang findet am 30. Juni, der zweite am 7. Juli statt).

Mit Blick auf die USA könnte die stark polarisierte Präsidentschaftswahl im November Auswirkungen auf die Wirtschaft und die Märkte haben, die niemand mit Sicherheit vorhersagen kann. Aus Anlegersicht ist die wichtigste bislang angekündigte Maßnahme möglicherweise der Plan von Donald Trump, alle eingeführten Waren mit Zöllen in Höhe von bis zu 10 % zu belegen. Dies ist vor allem wegen der potenziellen Auswirkungen auf die Inflation zu einem so entscheidenden Moment für die Geldpolitik wichtig.

Zölle und Handelskonflikte sind ein weiteres Risiko für unser makroökonomisches Szenario 2024. Potenzielle Gegenmaßnahmen Chinas als Reaktion auf die Maßnahmen der USA und Europas könnten auf Firmen zurückfallen, die ihre Waren auf dem riesigen chinesischen Markt verkaufen. Generell könnte eine Fortsetzung der protektionistischen Politik den Aufschwung im Welthandel abwürgen.

Anlagestrategie

Aktien

Wir starten mit einer weitgehend neutralen Positionierung in Aktien in die zweite Jahreshälfte 2024. Die Abwärtsrisiken in Europa sind gesunken, gleichzeitig haben sich die Aussichten verbessert. Vor diesem Hintergrund haben wir uns im Laufe des Jahres Schritt für Schritt um eine ausgewogenere Allokation zwischen US- und europäischen Aktien bemüht (d. h. wir haben Chancen genutzt, um Gewinne bei unserer Übergewichtung in den USA mitzunehmen und haben gleichzeitig unsere Untergewichtung in Europa reduziert).

Aktien: Regionen

US-Unternehmen erzielten ein starkes Gewinnwachstum. Das für das erste Quartal gemeldete Gewinnwachstum war mehr als doppelt so hoch wie geschätzt (+7,7% ggü. dem Vorjahr statt geschätzten +3,8 %). Ohne die „Glorreichen Sieben“ ist das Bild allerdings weniger beeindruckend: Hier liegt das Wachstum bei -0,2 %! Das Problem ist, dass die Messlatte nun sehr hoch liegt. So erwarten Analysten 2024 einen Anstieg der Gewinne in den USA um 10,5 %. Das könnte angesichts der Abkühlung des makroökonomischen Umfelds schwierig werden, selbst wenn wir eine kräftige Margensteigerung durch Entlassungen und niedrigere Rohstoffpreise berücksichtigen. Die KI-Revolution ist noch in vollem Gang und die Dynamik kommt eindeutig weiterhin Unternehmen mit Bezug zu diesem Thema und großen Blue-Chips zugute. Deshalb haben wir bei unserer Juni-Allokation unser restliches Engagement in gleichgewichteten Produkten in marktkapitalisierungsgewichtete Pendants umgeschichtet.

Überzeugt, dass die Volatilität und Schwäche des Euro wahrscheinlich kurzfristig anhalten werden, haben wir die Währungsabsicherung ebenfalls durch Umschichtung aufgelöst. Damit knüpften wir an die im Mai begonnene Erhöhung unseres US-Dollar-Engagements vor Hintergrund der Pläne der Fed, die Zinsen länger auf hohem Niveau zu halten, und an die Absicherung des politischen Risikos in der EU an.

Die Gewinnerwartungen in Europa sind mit 4,3 % für dieses Jahr eher überschaubar. Ein typischer Impuls, der von den Zinssenkungen ausgehen könnte, wären eine Belebung der Binnennachfrage und eine Verbesserung der Gewinnaussichten. Dies könnte europäische Aktien zum Jahresende stützen. Bei alledem ist Europa jedoch nach wie vor abhängig von der Dynamik des Welthandels. Wir sollten uns nicht zurücklehnen und glauben, die Energiekrise wäre endgültig vorbei. Zwar hat sich die Situation erheblich verbessert (vornehmlich dank des milden Wetters und des Nachfragerückgangs vor Ort sowie in China), aber Europa muss seinen Energiehunger nun an volatilen und wettbewerbsintensiven internationalen Märkten stillen.

In Japan und in den Schwellenländern ohne China bleiben wir neutral positioniert, während wir in China untergewichtet sind.

Aktien: Sektoren

Zu Beginn des zweiten Halbjahres haben wir beschlossen, europäische Nicht-Basiskonsumgüter auf neutral zu verringern. Der Sektor besteht aus mehreren Teilsektoren wie Luxus, Autos und Einzelhandel, deren Performance heterogen ist.

Im Luxussegment hält die Nachfrage dem anhaltenden Preisauftrieb kaum noch Stand. Seit 2019 haben die führenden Luxusmarken ihre Preise durchschnittlich um 33 % erhöht. Aufgrund der weltweit rasant gestiegenen Lebenshaltungskosten sehen die Verbraucher jedoch genauer hin und hinterfragen diese Preisstrategien. Wir fürchten, dass die Preiserhöhungen Verbraucher ausgeschlossen oder vergrault haben und die Marken kurzfristig nur beschränkte Wachstumshebel vorweisen können.

Autohersteller warnen wegen des Kostenanstiegs und der schwachen Nachfrage nach Elektroautos vor einem schwierigen Jahr, während der Preiskampf in China von Tag zu Tag härter wird. Chinas Antwort auf die von der Europäischen Kommission verhängten neuen Zölle auf E-Autos könnte europäische Autobauer treffen.

Der Einzelhandel stellt dagegen einen Lichtblick dar. Die großen Marken laufen unerwartet gut und verfügen nach wie vor über Wachstumsmöglichkeiten. Aufgrund der Vielfalt des Sektors schrauben wir unsere Gewichtung auf neutral zurück, indem wir uns gezielt Einzelhandelstitel herauspicken und gleichzeitig das Engagement im Autosektor und bei Luxusunternehmen senken.

Europäische Industriewerte erhöhten wir auf übergewichtet. Dank unserer Übergewichtung in Versorgern sind unsere Portfolios defensiv/auf anleihenorientierte Titel ausgerichtet. Das wollten wir mit Industriewerten ausgleichen, einem von Natur aus zyklischeren Sektor. Gemessen an der Indexgewichtung ist die Industrie der drittwichtigste Sektor in Europa, nach dem Finanz- und dem Gesundheitswesen. Der Sektor hatte dieses Jahr bereits einen guten Lauf, aber wir erwarten noch mehr. Umsatz und Wachstum liegen wenige Prozentpunkte über dem restlichen Markt, da Industrieunternehmen von neuen Trends profitieren, die höheres Wachstum bescheren: Verkauf von Produkten an Elektroautohersteller, Projekte für saubere Energie, Rechenzentren und Verteidigungsausgaben.

Anleihen

Die Anleihenmärkte hatten einen schwierigen Start in dieses Jahr. Lediglich Unternehmensanleihen erzielten positive Erträge.

Die Erwartungen von Zinssenkungen werden immer weiter nach hinten verschoben, was die Renditen in die Höhe treibt. Bei unserer Juni-Allokation reduzierten wir bei hochriskanten Anlagen das Engagement in europäischen Staatsanleihen und erhöhten im Gegenzug das bei US- und europäischen Aktien. Dadurch konnten wir weiter Positionen aufbauen, die besser zu den im April umgesetzten neuen strategischen Aktiengewichtungen passen.

Die Aussicht auf längerfristig höhere Zinsen mahnt uns zur Vorsicht hinsichtlich einer weiteren Erhöhung der Duration. Die EZB nahm eine „restriktive“ Zinssenkung vor. Gleichzeitig korrigierte sie ihre Wachstums- und Inflationsprognosen für dieses Jahr nach oben und signalisierte eine schrittweise Lockerung. In den USA gehen wir weiterhin davon aus, dass sich die Risse am US-Arbeitsmarkt ausdehnen werden. Das dürfte zu einer deutlicheren Reaktion der Zentralbanken führen und früher oder später eine Zinssenkung bewirken. Wie lange das noch dauern wird, können wir aber noch nicht sagen. Dementsprechend bleiben wir bei unserer neutralen Durationsposition und beobachten weiterhin die Entwicklung der Kurve.

Die Kreditmärkte signalisieren, dass höhere Zinsen auf längere Sicht kein Problem sind, sofern diese nicht weiter erhöht werden. Folglich halten wir an der Übergewichtung von Investment-Grade- (IG) Unternehmensanleihen weiter fest. Sie bieten im historischen Vergleich nach wie vor hohe Renditen. Der aktuelle makroökonomische Ausblick signalisiert, dass die Unternehmen ihre Rentabilität halten können. Außerdem sind die technischen Faktoren ausgezeichnet und starke Mittelzuflüsse in IG-Fonds führen zu sehr engen Spreads. Die US-Spreads sind so eng wie nie in diesem Jahrhundert. Bei den Risikoprämien in Europa besteht dagegen durchaus noch Raum für eine weitere Verengung, weshalb wir die Region bevorzugen.

Auch hochwertigen Hochzinsanleihen gegenüber sind wir positiv eingestellt. Die Risikoaufschläge dies- und jenseits des Atlantiks sind historisch niedrig. Die Anlageklasse wird aber weiter von hohen Renditen und einem Goldlöckchen-Szenario in der Wirtschaft unterstützt. Dabei untermauern die Daten die Fundamentaldaten von Unternehmen, laufen aber nicht so heiß, dass sie den Inflationsrückgang gefährden. Die Ausfälle im Hochzinssegment verharren auf erstaunlich niedrigem Niveau, obgleich die Unternehmen in diesem Segment nach einem der rasantesten Zinserhöhungszyklen seit Jahrzehnten viel höhere Kupons bezahlen müssen.

Höhere Kreditkosten in den USA und ein stärkerer US-Dollar könnten einige Negativauswirkungen auf Schwellenländer haben. Das ist der Grund für unsere Untergewichtung in Schwellenländeranleihen. Innerhalb unseres geringen Engagements bevorzugen wir nach wie vor EM-Staatsanleihen, die mit einem großen Abstand zu Unternehmensanleihen gehandelt werden.

Rohstoffe

Bei Gold sind wir auf lange Sicht optimistisch, räumen allerdings ein, dass das längerfristig hohe Zinsniveau für diese Anlageklasse, die keine Rendite bietet, hinderlich sein könnte. Erst vor Kurzem haben ein unerwartet solider US-Arbeitsmarktbericht (die Zahl der Stellen außerhalb der Landwirtschaft stieg um 272.000 statt wie prognostiziert um 190.000) und die erste offensichtliche Pause der chinesischen Zentralbank PBoC bei den Goldkäufen seit 18 Monaten Gold den größten Tagesverlust in dreieinhalb Jahren beschert. Kluge Anleger werden vermutlich versuchen, solche Rücksetzer zu nutzen, um langfristige Positionen aufzubauen.

Nachdem geopolitische Spannungen und ein gedrosseltes Angebot Öl im ersten Quartal zu einer beeindruckenden Performance (+16,1 %) verhalfen, folgten im April (-1,50 %) und Mai (-6 %) Verluste. Die Ölallianz OPEC+ überraschte die Märkte Anfang Juni mit der Ankündigung, die freiwilligen Kürzungen von 2,2 Millionen Barrel pro Tag ab Oktober 2024 auslaufen zu lassen. Die Kürzungen bleiben allerdings im Sommer bestehen, wo viel gefahren wird und die Nachfrage üblicherweise steigt. Andere Maßnahmen zur Verringerung des Angebots bleiben bis 2025 in Kraft. Die Allianz bekräftigte, dass sie flexibel auf Marktentwicklungen reagieren wird.

Geldmarkt

Auf kurze Sicht sind Geldmarktpapiere eine attraktive Lösung für all jene, die von den geopolitischen Turbulenzen verunsichert sind (wir sind es nicht). Das Wiederanlagerisiko steigt allerdings, da die EZB bereits mit den Zinssenkungen begonnen hat. Barmittelähnliche Lösungen mit mittel- bis langfristig transparenten Renditen werden vor diesem Hintergrund immer verlockender.

Fazit

Der Sommer in Europa war zwar dieses Jahr viel grauer, als man hätte erwarten können. Auf die makroökonomische Weltlage trifft jedoch das Gegenteil zu. Diese ist heiterer, als die meisten Wirtschaftsexperten Anfang des Jahres prognostiziert hatten. Das Wachstum hält sich trotz der restriktiven Geldpolitik erstaunlich gut und die Inflation in Industrieländern normalisiert sich zusehends. So können die Zentralbanken der G10 langsam mit den Zinssenkungen beginnen bzw. sie ins Auge fassen. Das würde dem Geldmarkt seinen Glanz nehmen, Anleihen in Portfolios eine ganz neue Rolle verleihen und riskante Anlagen weiter unterstützen.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

November 27, 2024

BILBoardBILBoard Dezember 2024 – Nach dem Erd...

Bei der BIL verfolgen wir einen langfristigen Anlageansatz, der von stabilen strategischen Richtlinien für die Vermögensallokation geleitet ist. Zugleich setzen wir auf eine dynamische...

Oktober 22, 2024

BILBoardBILBoard November 2024 – Die US-Wahle...

Der Wahlkampf nimmt im Vorfeld der US-Präsidentschaftswahlen am 5. November an Fahrt auf. Die Geschäftstätigkeit ist derweil aufgrund der Ungewissheit über den Wahlausgang und die...

Oktober 2, 2024

BILBoardBILBoard Oktober 2024 – Erntezeit

Zusammenfassung Mit dem Herannahen des Herbstes war eine erhöhte Volatilität an den Kapitalmärkten zu verzeichnen. Auf schlechte Tage folgten schnell ausgeprägte Rallys, und unsere Bildschirme...

September 3, 2024

BILBoardBILBoard September 2024 – Die Sterne ...

Im August konnte man am Nachthimmel das seltene Phänomen eines „blauen Supermonds“ bestaunen, das erst 2037 wieder auftreten wird. Außerdem kam es zu einem...