septembre 3, 2024

BILBoardBILBoard Septembre 2024 – Les astres s’alignent pour des baisses de taux en septembre

Le mois d'août a été marqué par une super lune bleue, un phénomène rare qui ne se reproduira plus avant 2037. Il a également donné lieu à ce qui, espérons-le, s'avérera être un effondrement de marché tout aussi rare, imputable à une combinaison de catalyseurs. Mais alors que le ciel s'assombrissait sur les marchés, il est devenu de plus en plus clair que les astres s'alignaient dans une perspective de baisses de taux en septembre, tant de la part de la Fed que de la BCE.

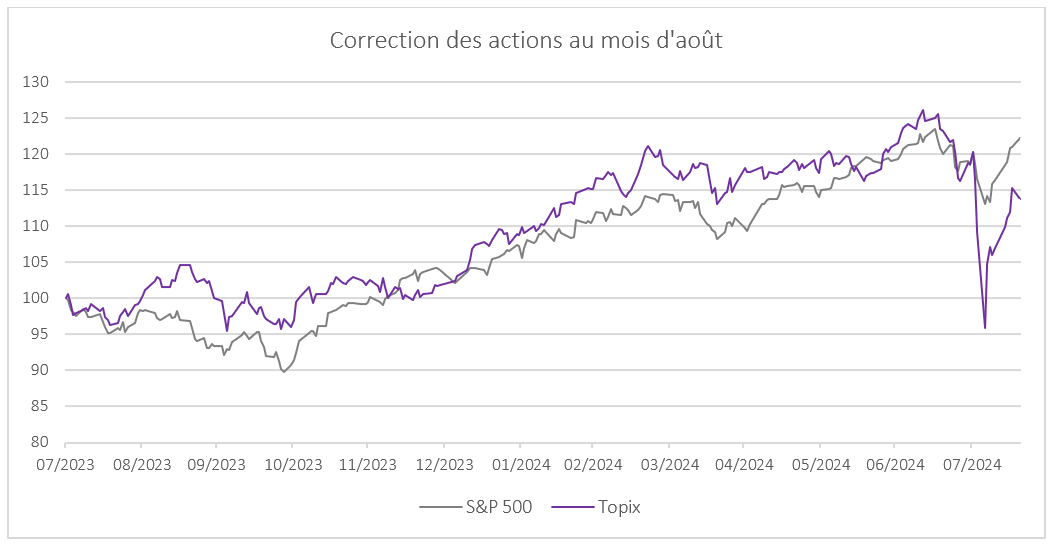

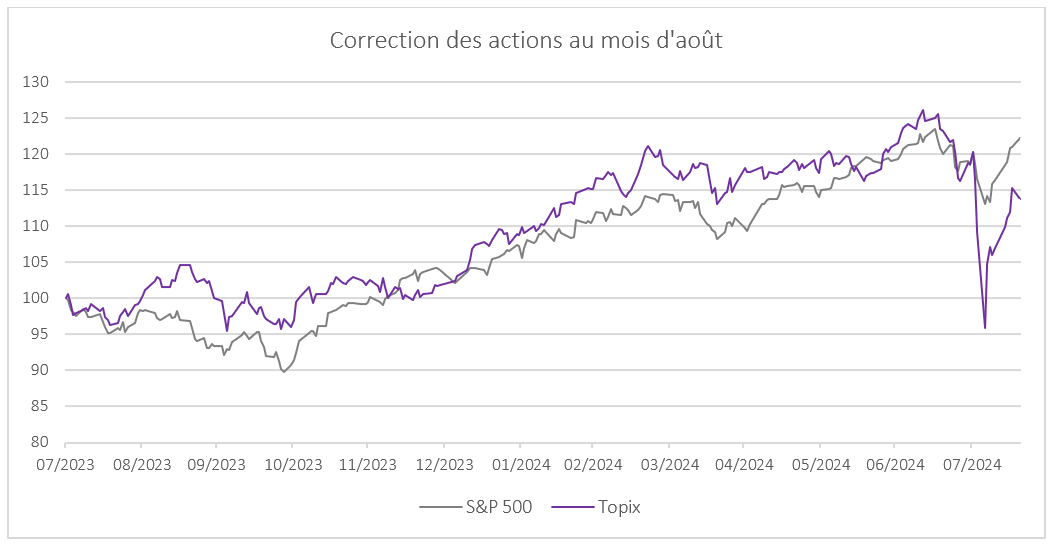

Le mois d'août a commencé en fanfare après que la Banque du Japon a relevé ses taux de manière particulièrement incisive. Le yen s'est envolé et les actions japonaises se sont effondrées. Cependant, l'impact de l'appréciation de la monnaie a été très large puisqu'il a conduit au dénouement d'innombrables stratégies d'investissement mondiales basées sur le portage du yen [1]. Simultanément, quelques données peu encourageantes ont attisé les craintes d'une récession de l'économie américaine, tandis que les publications de résultats ont amené les investisseurs à se demander comment et quand les entreprises allaient rentabiliser leurs énormes investissements dans l'intelligence artificielle. La faible liquidité, typique des mois d'été, a exacerbé les mouvements de baisse. [2]

Source : Bloomberg, BIL, au 20 août. Chiffres rebasés à 100

Les marchés ont ensuite inversé la vapeur après la correction, mais nous nous attendons à ce que la volatilité persiste dans les prochains mois. Pour sa part, la Banque du Japon a réaffirmé son engagement à relever ses taux, tout en reconnaissant que « les marchés intérieurs et extérieurs demeurent instables ».

États-Unis

En ce qui concerne la situation macroéconomique aux États-Unis, nous maintenons notre scénario de base tablant sur un ralentissement de la croissance au second semestre 2024, mais pas sur une contraction. Si le marché de l’emploi marque le pas, un taux de chômage de 4,3 % demeure somme toute gérable, surtout si l'on tient compte de l'augmentation récente de l’offre de main-d’œuvre. Du côté des entreprises, l'imminence de l'élection présidentielle pèse sur la confiance : quelque 40 % des grands projets relevant de l'IRA et du CHIPS Act ont été suspendus par les entreprises dans l'attente d'une meilleure visibilité sur l'évolution de la politique. Symptomatique de cette situation, l'indice PMI manufacturier est récemment passé sous la barre symbolique des 50. La belle résistance du secteur des services offre une lueur d'espoir dans les données, tandis que des progrès significatifs ont été réalisés sur le front de l'inflation, l'IPC global ayant reflué pour le quatrième mois consécutif.

Au moment de la rédaction du précédent BILBoard à la mi-juillet, les marchés tablaient sur deux baisses de taux de la Fed cette année. Les opérateurs en anticipent désormais trois ou quatre, ce qui nous paraît un peu trop optimiste. Nous pensons toutefois que le cycle de réduction des taux de la Fed commencera en septembre, ce qui donnera à l'économie américaine de bonnes chances de concrétiser son tant espéré « atterrissage en douceur ».

Europe

Dans la zone euro, les indices PMI ont signé une embellie en août, mais cela est dû en grande partie à un coup de pouce éphémère du secteur des services français à la faveur des Jeux olympiques. D'autres baromètres du sentiment, tels que le ZEW et l'IFO allemand, suggèrent que notre scénario de base d'une faible croissance a peu de chances d’aboutir. La baisse de régime du secteur manufacturier se confirme, les nouvelles commandes poursuivant leur tendance baissière. Le ralentissement continu de l'industrie entraîne de fortes disparités entre les pays, l'Allemagne restant le maillon le plus faible.

Si les données relatives à la croissance semblent justifier une nouvelle baisse des taux, le problème est que l'inflation dans la zone euro s'avère assez persistante. Cela est dû en grande partie au secteur des services, compte tenu de sa forte intensité de main-d'œuvre, les coûts de personnel faisant grimper les prix à la production. Il est rassurant de constater que la croissance des salaires semble atteindre son pic, les salaires négociés s'établissant à 3,6 % en glissement annuel au deuxième trimestre (le rythme le plus lent depuis le quatrième trimestre 2022). Le compte rendu de la réunion de juillet de la BCE a révélé que ses responsables sont « ouverts » à une baisse des taux en septembre, et les marchés considèrent désormais qu'une nouvelle réduction de 25 points de base est plus ou moins acquise.

En ce qui concerne l'Europe élargie, la reprise des indices PMI au Royaume-Uni laisse entrevoir des perspectives plus favorables outre-Manche. L'indice PMI manufacturier flash pour le mois d'août est monté à 52,5, l'activité des usines britanniques ayant atteint son rythme le plus rapide en plus de deux ans. Son homologue pour les services a atteint 53,3, grâce à l'augmentation des dépenses des entreprises et des consommateurs. Les données en provenance de Suisse sont également encourageantes. La confiance des consommateurs a atteint son plus haut niveau depuis juin 2022, et la production industrielle a bondi au deuxième trimestre, le pays bénéficiant d'une exposition relativement faible à la Chine.

Chine

La situation en Chine reste difficile. Une série d'indicateurs décevants a douché les attentes concernant les performances économiques du pays pour le reste de l'année 2024. Les données de la banque centrale montrent que les nouveaux prêts bancaires ont chuté à leur plus bas niveau depuis 15 ans en juillet, tandis que d'autres indicateurs clés signalent un fléchissement de la croissance des exportations et un effondrement de l'activité manufacturière, les fabricants étant confrontés à la tiédeur de la demande intérieure. Pékin ne semble pas vouloir proposer de mesures de relance à grande échelle et les négociations commerciales avec l'UE se sont envenimées (les autorités ont par exemple lancé une enquête sur les produits laitiers importés).

Stratégie d’investissement

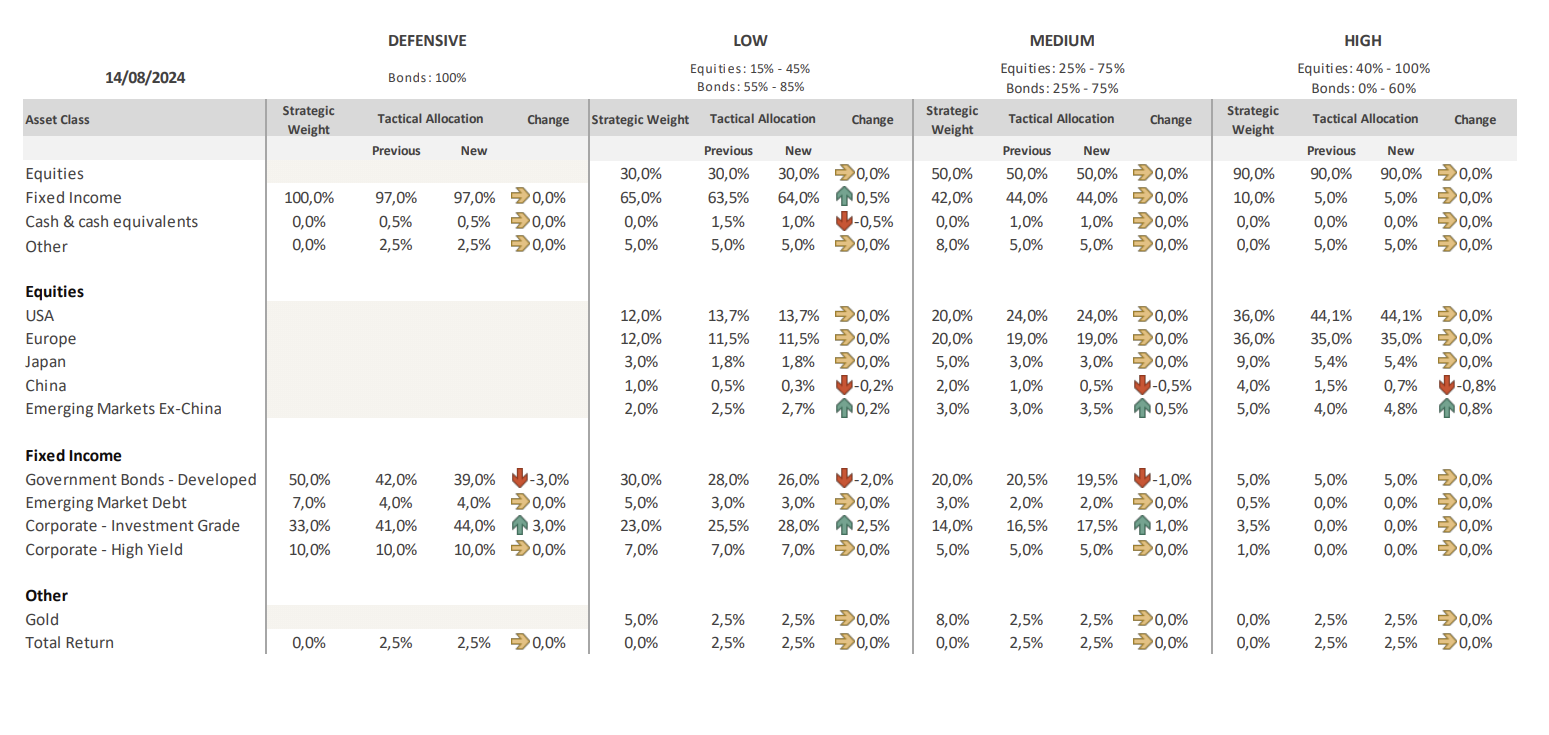

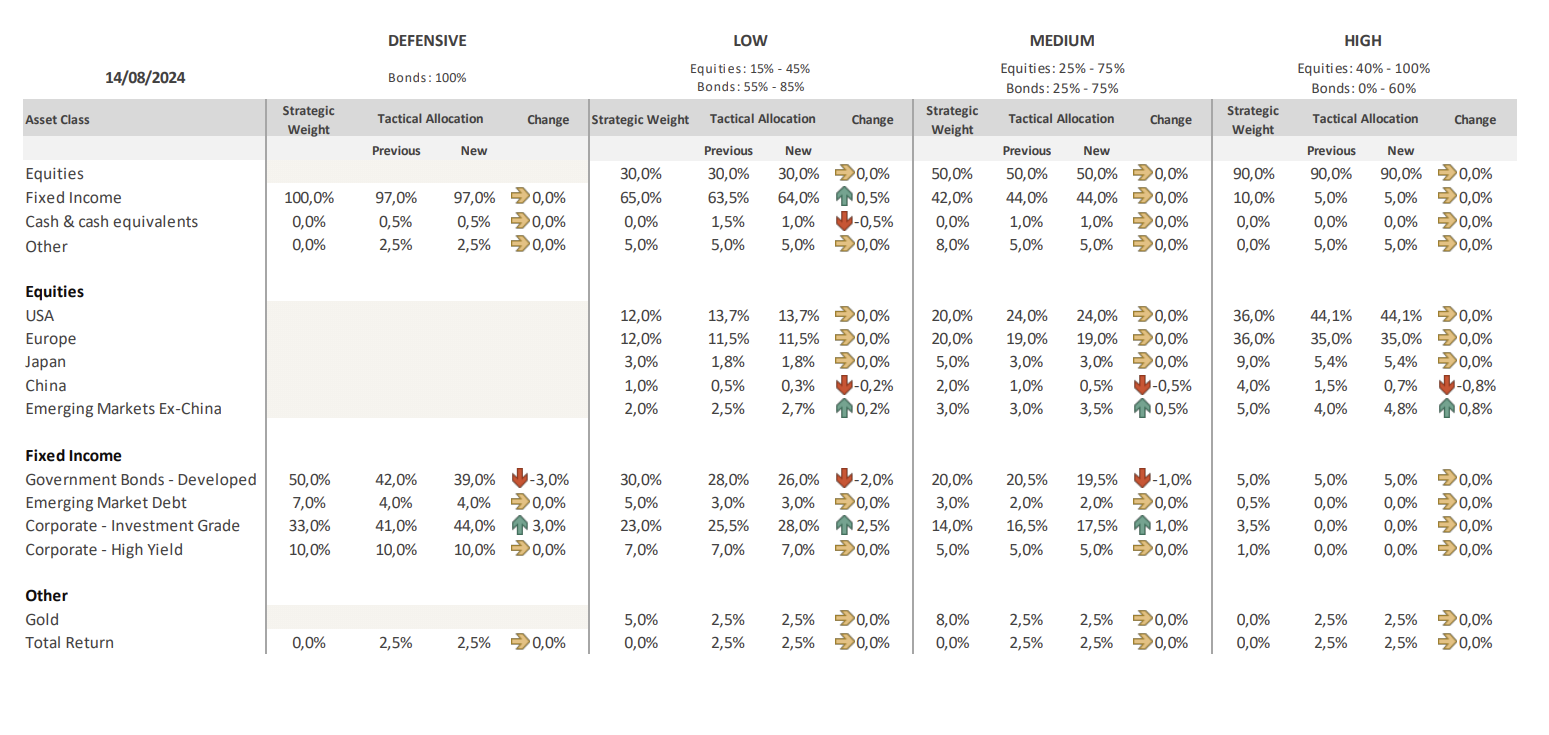

Nous avons abordé la tempête du mois d'août en sous-pondérant les actions japonaises, après avoir réduit notre exposition à la mi-juillet, sécurisant ainsi les gains du rebond survenu au cours du premier semestre de l'année. Les portefeuilles ont également été quelque peu protégés étant donné qu'en juillet, nous avons réduit le risque en liquidant l'exposition aux obligations à haut rendement et en réinvestissant le produit dans des bons du Trésor. Dans l'ensemble, notre répartition équilibrée entre actions et obligations, qui privilégie la qualité par rapport au risque, nous a permis de ne pas être trop affectés, ce qui ne nous a pas empêchés d’abandonner une partie des gains générés au cours du trimestre précédent.

Lors d'une réunion exceptionnelle sur l'allocation le 6 août, nous avons décidé de profiter de la correction pour augmenter l'exposition aux actions dans le profil à haut risque, portant leur pondération totale à 90 % (en relevant l'exposition aux États-Unis et à l'Europe de 3,5 % dans les deux cas).

Actions

Pour l'ensemble des profils de risque, nous avons désormais une position neutre sur les actions, avec une légère préférence pour les États-Unis. Nous y voyons un ensemble favorable de variables qui devraient à court terme soutenir les actifs à risque : la Fed est sur le point de commencer à réduire ses taux même si l'inflation reste légèrement supérieure à l'objectif, le taux de chômage n'est pas trop élevé et l'économie ralentit sans pour autant tomber dans la récession.

Aucun tournant n'étant en vue, nous avons accru notre sous-pondération de la Chine, optant plutôt pour une exposition aux marchés émergents hors Chine. Il convient de noter que les indices de référence des marchés émergents (qui jouent un rôle essentiel dans l'orientation des capitaux) ajusteront leurs composantes à la fin du mois d'août, en ramenant la pondération de la Chine à peu près au même niveau que celle de Taïwan et de l'Inde, afin de mieux refléter la dynamique actuelle.

Nous maintenons la sous-pondération de l’Europe, mais nous avons modifié la composition de notre exposition pour nous concentrer sur l'Europe élargie, plutôt que sur la zone euro. Nous avons ainsi dilué notre exposition à la France (où nous pensons qu'une plus grande volatilité politique est à prévoir), renforcé notre allocation à des pays tels que le Royaume-Uni et la Suisse, où la toile de fond macroéconomique est plus solide, et imprimé un biais globalement plus défensif aux portefeuilles.

En termes de secteurs, nous continuons de privilégier les technologies de l'information, les services aux collectivités, l'immobilier et les services de communication américains. Nous avons rétrogradé l’exposition au secteur de la consommation discrétionnaire à sous-pondérée et celle à l'industrie européenne à neutre. Par ailleurs, nous avons relevé la pondération du secteur européen de la santé à surpondérée, compte tenu de la solide dynamique des bénéfices et des retombées du super-cycle de l'innovation en cours.

Obligations

Nous avons réduit notre exposition aux emprunts d'État et aux obligations ordinaires de qualité « investment grade » pour acheter des obligations d’entreprises hybrides.

Les obligations souveraines ont réalisé un très beau parcours en juillet, à la faveur du ton plus accommodant adopté par les principales banques centrales. La performance s'est accélérée en fin de mois, les investisseurs craignant de nouveau la récession. Nous pensons que ces craintes étaient légèrement exagérées et que les attentes du marché en matière de réduction des taux pourraient s’avérer un peu optimistes (c'est-à-dire que nous anticipons moins de baisses que les marchés). Cela pourrait exercer une pression à la hausse sur les taux à court terme et, face à cette perspective, nous avons estimé qu'il était prudent d'alléger notre positionnement.

Le segment « investment grade » (IG) a également enregistré de bonnes performances, grâce à la baisse des taux de base. Si nous avons réduit notre exposition aux obligations d'entreprises IG ordinaires, nous restons globalement surpondérés et notons que les spreads des obligations IG européennes n'ont été que très peu impactés par les turbulences du marché.

Nous avons décidé de renforcer l'exposition aux obligations d'entreprises hybrides, compte tenu des rendements attrayants qu’elles offrent encore. Les spreads sur ces instruments se sont élargis et nous y avons vu une fenêtre d'opportunité pour étoffer nos positions existantes. Nous avons opté pour des obligations d’entreprises hybrides plutôt que pour des obligations à haut rendement pures, car les premières sont principalement émises par des entreprises notées IG dotées de bilans plus solides. Il faut reconnaître que l'économie ralentit, et nous sommes plus à l'aise avec les obligations subordonnées émises par des émetteurs de qualité dans notre quête de rendement.

Conclusion

La BCE étant déjà en mode « assouplissement » et Jerome Powell ayant déclaré que « le moment était venu » pour la Fed de suivre la même voie, la question clé pour les marchés est de savoir si un coup de pouce des réductions de taux peut faire oublier les craintes relatives à la croissance. Tout dépendra de l’orientation des chiffres publiés, mais les indicateurs avancés actuels ne signalent pas de crise ou de récession imminente. Si notre scénario de base d'un ralentissement aux États-Unis et d'une faible croissance dans la zone euro se concrétise, les actifs à risque pourraient résister à la gravité un peu plus longtemps.

BIL Asset Allocation Matrix

[1] Le portage (« carry trade ») est une stratégie financière dans le cadre de laquelle les investisseurs empruntent des yens, qui affichent généralement un faible taux d'intérêt, et les utilisent ensuite pour acheter des actifs en dollars américains ou dans d'autres monnaies offrant des rendements plus élevés

[2] Un aperçu plus détaillé des événements est disponible ici sur notre blog Investment Insights

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

mars 11, 2025

NewsLes investisseurs retrouvent peu à pe...

Rédigé le 28 février Les actions européennes ont retrouvé le devant de la scène en 2025, défiant les attentes et surpassant leurs homologues américaines....

février 24, 2025

BILBoardBILBoard Février 2025 – Repeind...

Lorsque le président Trump a pris ses fonctions le 20 janvier, il était clair que la lutte contre le déficit commercial des États-Unis serait...

janvier 28, 2025

NewsDémographie de l’Europe: de la nécess...

Parmi les défis structurels qui menacent sa stabilité économique et sa croissance future, l’Europe doit faire face au vieillissement de la population et à...

BILBoard Janvier 2025 – L’année du Se...

En janvier 2025, alors que les célébrations du Nouvel An occidental sont déjà passées, le 29 janvier marquera le début de l'année du Serpent...