novembre 27, 2024

BILBoardBILBoard décembre 2024 – La marée rouge

À la BIL, nous sommes des investisseurs à long terme guidés par des directives stables et stratégiques en matière d'allocation d'actifs. Toutefois, notre stratégie d’investissement en elle-même est dynamique et évolutive, adaptée de manière proactive au fil du temps, car nous nous efforçons d'obtenir des performances à long terme pour nos clients. Certaines périodes nécessitent plus d'ajustements que d'autres. L'élection de Donald Trump et le raz de marée républicain qui s’en est suivi au Congrès américain modifient considérablement le paysage de l’investissement, promettant de créer des ondes de choc dans le monde entier. À ce titre, le mois de novembre a donné lieu à plus de modifications que d'habitude au sein de notre stratégie d'investissement, alors que nous nous préparons à un environnement totalement neuf.

L'exceptionnalisme américain ne se dément pas, tant en ce qui concerne la situation macroéconomique que les bénéfices des entreprises. La croissance s'est avérée remarquablement résiliente et la consommation est parvenue à tenir le cap malgré les vents contraires. Les résultats du troisième trimestre indiquent en effet que si les acheteurs se montrent plus sélectifs, ils n'ont pas cessé de dépenser et, du côté des détaillants, l’optimisme est de mise pour les fêtes de fin d'année. On notera que la confiance des consommateurs a augmenté à mesure que les chances de D. Trump de remporter l'élection s’accroissaient. Il en va de même pour le sentiment parmi les petites entreprises. S’agissant des grandes entreprises, l'indice PMI des services est nettement supérieur à 50 et le ralentissement de l'activité manufacturière s'atténue. Certains analystes tablent sur une hausse des investissements après les élections, dès lors que les cadres exécutifs devraient désormais y voir plus clair sur la situation du pays. Nous faisons preuve d'un optimisme prudent à cet égard : de nombreux projets de D. Trump manquent encore de détails et il est difficile de distinguer les fanfaronnades des véritables intentions politiques.

Qui plus est, les inquiétudes liées à l'inflation jettent une ombre au tableau, alors que l’économie américaine respire la forme. L'IPC global a grimpé à 2,6 % en octobre et les politiques du nouveau président américain (notamment en matière de commerce et d'immigration) pourraient encore raviver la pression sur les prix. Qu’on se le dise, les États-Unis sont à présent confrontés à une renaissance du scénario de taux « durablement plus élevés ». Les investisseurs ont revu à la baisse les prévisions de réduction des taux de la Fed et n’attribuent que 50 % de chances à une nouvelle diminution d'un quart de point en décembre. Le taux directeur se situe actuellement entre 4,50 % et 4,75 % : comme l'a récemment souligné M. Logan, de la Fed de Dallas, cela correspond à la partie supérieure de la fourchette estimée du taux neutre, où la politique n'agit ni comme un vent contraire, ni comme un vent favorable pour la croissance.

La prise de contrôle total des républicains au Sénat et à la Chambre des représentants laisse à D. Trump une marge de manœuvre relativement importante pour faire passer un programme radical par l’assemblée législative. Le poids de la dette américaine s’élève déjà à 35.000 milliards de dollars et ne fera que s'alourdir avec les réductions d'impôts et les grands plans de dépenses. La hausse des rendements des bons du Trésor représente du reste un risque réel et les sentinelles du marché obligataire pourraient être le plus grand (ou le seul) frein au pouvoir de Trump au cours de l'année à venir.

L'élection de Donald Trump pour un second mandat présidentiel place la barre plus haut pour ses amis comme pour ses ennemis, les États-Unis s'apprêtant à mener des politiques « America First » et à réduire les impôts, tout en imposant des droits de douane et des dépenses de défense supplémentaires à d'autres pays. Pour l'Europe, le moment est loin d'être idéal : la France et l'Allemagne sont plongées dans l'incertitude politique, la guerre à ses portes a atteint son millième jour et l'économie est confrontée à la stagnation, avec des risques à la baisse. Alors que l’atonie de la croissance et le ralentissement de l'inflation devraient imposer un assouplissement monétaire plus rapide, la croissance négociée des salaires a atteint 5,42 % au troisième trimestre 2024, la plus forte augmentation depuis le premier trimestre 1993, ce qui incite à la prudence.

Trump 2.0 complique également les choses pour la Chine, qui peine déjà à atteindre son objectif de croissance de 5 % pour cette année. Pékin a dévoilé un vaste train de mesures de relance monétaire et budgétaire pour tenter de faire décoller l'activité économique, mais pour l'instant, le marché du logement est toujours soumis à d'énormes pressions et la confiance des consommateurs est au plus bas. Donald Trump a imposé des droits de douane élevés à la Chine au cours de son premier mandat et l'administration Biden a maintenu ces droits à hauteur de 360 milliards de dollars, tout en en imposant d'autres. Les économistes interrogés par Reuters s'attendent à ce que les États-Unis imposent des droits de douane de près de 40 % sur les importations en provenance de Chine au début de l'année prochaine, ce qui pourrait grever la croissance de la deuxième économie mondiale d'un point de pourcentage.

L'administration Trump devrait être favorable au dollar américain. En effet, le billet vert a enregistré sa plus forte hausse intrajournalière par rapport à ses pairs le lendemain de la réélection de D. Trump. Sa trajectoire future dépendra en partie de la mise en œuvre par D. Trump des réductions d'impôts et des droits de douane, deux éléments clés de son programme économique. Ces politiques risquent d'accélérer l'inflation et de maintenir les taux d'intérêt américains au-dessus de ceux des autres pays, renforçant ainsi l'attrait du dollar pour les investisseurs. Si le dollar continue de se renforcer, les marchés émergents dont la dette est libellée en dollars seront soumis à une pression croissante.

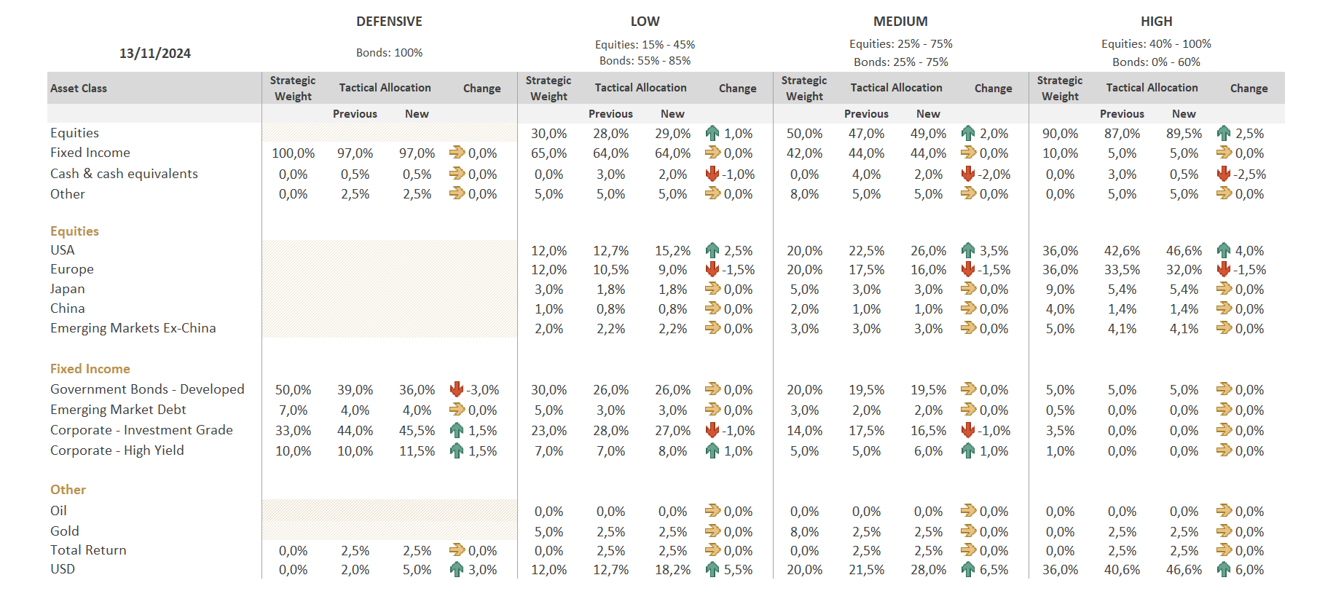

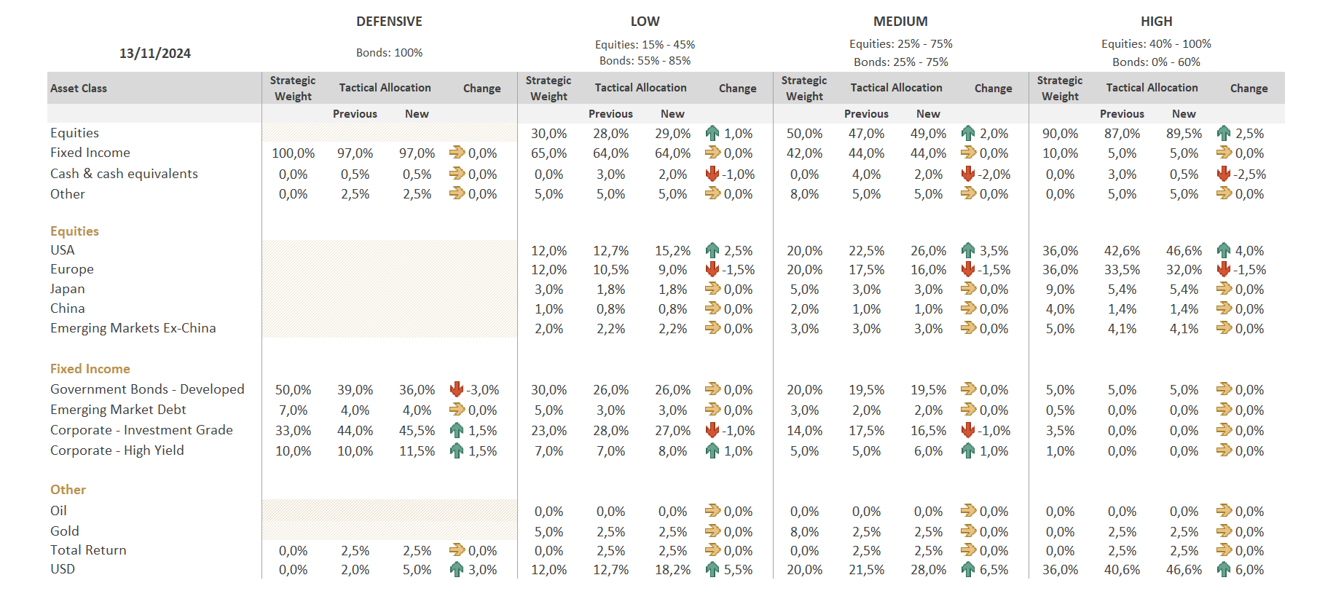

Changements dans l’allocation des actifs

Actions

À la mi-novembre, nous avons renforcé la surpondération des actions américaines, convaincus que la solide croissance des bénéfices devrait continuer de stimuler le marché l'an prochain. Pour financer cette opération, nous avons eu recours aux réserves de trésorerie et avons augmenté la sous-pondération de l'Europe.

Parallèlement, nous avons également ajouté une protection contre le risque baissier sur la moitié de notre exposition globale aux actions américaines jusqu'à la fin du mois de mars. Cette décision est motivée par plusieurs raisons. Tout d'abord, nous avons perçu que le marché s’était emballé trop rapidement, se montrant peut-être trop optimiste quant aux perspectives en cas de victoire du candidat républicain (et de fait, l’effet Trump a depuis commencé à s'essouffler). Même avec un raz de marée rouge (couleur des républicains), Trump n'est pas l'homme au costume rouge et le 20 janvier ne sera pas le jour de Noël : l’intégralité de son programme n’apparaîtra pas au pied du sapin en une nuit comme par magie. Les changements de politiques seront progressifs et le sentiment du marché pourrait osciller en fonction des priorités choisies par son administration. En outre, les politiques proposées par D. Trump pourraient réserver quelques surprises aux marchés. L'analyse montre que si son programme (qui comprend des droits de douane et des mesures de répression de l'immigration) est mis en œuvre dans son intégralité, tout ne sera pas si simple. En réalité, il pourrait même avoir un impact négatif sur l'économie et l'activité des entreprises. Par exemple, qui supportera la charge des droits de douane ? Principalement les entreprises et les consommateurs nationaux, et non les industriels étrangers. Quelle sera la riposte des partenaires commerciaux internationaux ?

Un segment du marché semble toutefois prêt à bénéficier d'une nouvelle administration focalisée sur les affaires intérieures : les petites capitalisations américaines, car elles ont tendance à effectuer moins d'échanges transfrontaliers que les grandes multinationales. Après avoir réorienté 10 % de notre exposition aux actions américaines vers les petites capitalisations en octobre, lors de la dernière réunion, nous avons réorienté 2 %, 3 % et 5 % de plus vers les profils de risques faibles, moyens et élevés, respectivement.

Toute l'exposition restante aux actions américaines couverte en euros a également été convertie en positions équivalentes non couvertes, dans la mesure où l'administration Trump devrait être favorable au dollar américain, comme indiqué précédemment.

Dans le cadre de notre exposition réduite aux actions européennes, nous préférons faire appel à des produits à gestion active, couvrant l'ensemble du spectre des capitalisations. Nous disposons ainsi d’une plus grande flexibilité pour nous protéger face aux tarifs douaniers de Trump.

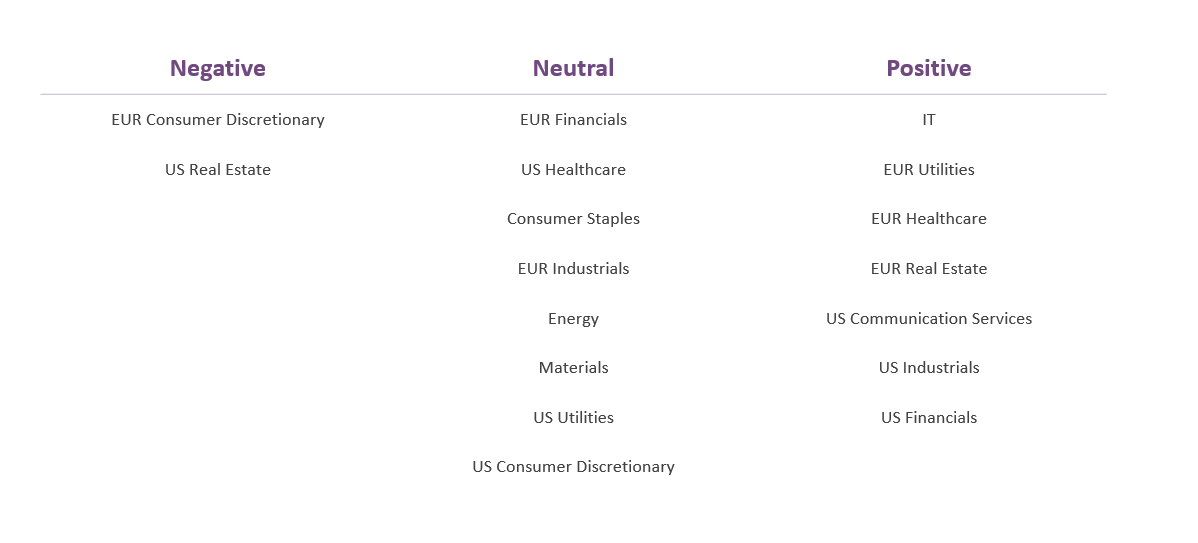

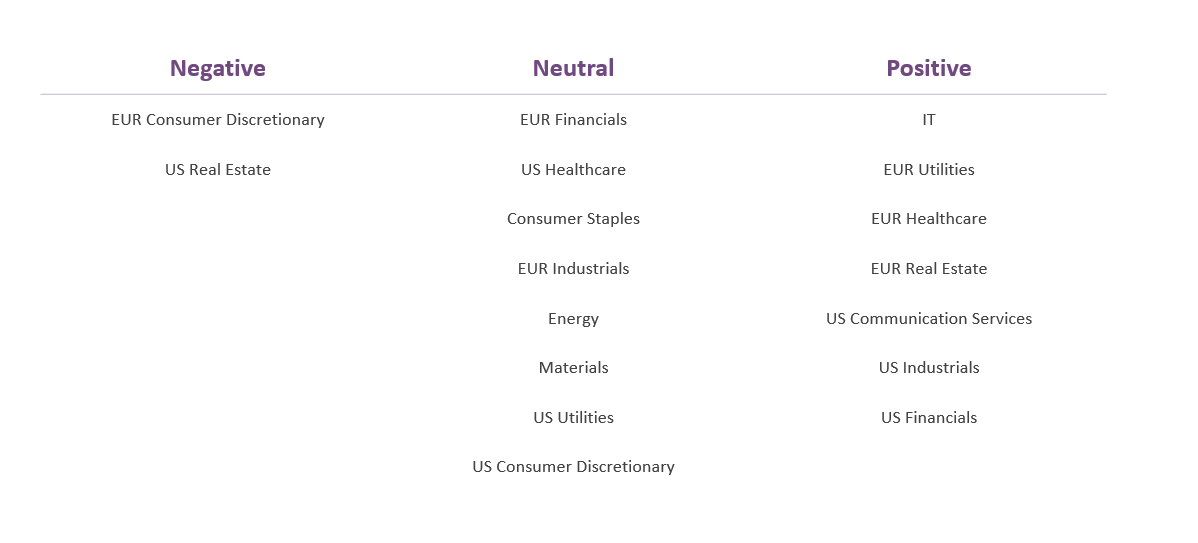

Secteurs des actions

En filigrane, l'élection présidentielle a considérablement modifié les perspectives de certains secteurs. Dans ce contexte, nous avons opéré les changements suivants :

Rehaussement de notre opinion à l’égard des valeurs industrielles domestiques américaines, qui est désormais positive. De retour aux affaires, Donald Trump a promis des mesures commerciales protectionnistes, un assouplissement de la réglementation et une énergie moins chère pour les consommateurs. L’industrie manufacturière mondiale est dans la ligne de mire de Trump. Ce dernier a en effet menacé d’imposer des droits de douane de 10 % sur toutes les importations de marchandises, et jusqu'à 60 % et 100 % pour la Chine et le Mexique, respectivement, pour certains produits. Si cette mesure est adoptée, ces coûts seront répercutés sur les acheteurs américains, ce qui entraînera une hausse des prix et une baisse des volumes d'importation. Tout profit pour les entreprises industrielles américaines. Un plus grand nombre de manufacturiers internationaux pourraient tenter de franchir le mur protectionniste et de construire des usines aux États-Unis. « Je veux que les constructeurs automobiles allemands deviennent des constructeurs automobiles américains », a déclaré M. Trump lors d'un rassemblement le mois dernier. La construction de ces nouvelles usines apportera un soutien supplémentaire au secteur.

Rehaussement de l’opinion à l’égard des valeurs financières américaines, désormais positive. Bien que la mise en œuvre du programme de Donald Trump puisse prendre un certain temps, il est possible d'envisager une approche plus souple de la réglementation antitrust. La poursuite de l'expansion économique et le regain de confiance des chefs d'entreprise pourraient également soutenir la consolidation des entreprises et servir de catalyseur à l'activité d’introductions en bourse. Tous ces éléments s’avéreraient favorables aux sociétés financières qui exercent des activités de négociation et de financement des entreprises. Dans le même temps, les banques peuvent également bénéficier de l'environnement des taux : les politiques de Trump pourraient être inflationnistes, ce qui signifie que les taux et les rendements pourraient rester plus longtemps élevés, stimulant ainsi les revenus des taux d'intérêt.

Abaissement de notre opinion à l'égard de l'immobilier américain, qui devient négative. L'environnement de taux et de rendements durablement élevés est préjudiciable au secteur. Nous avons dernièrement constaté une forte hausse des rendements des bons du Trésor à 10 ans et à 30 ans, ce qui, à son tour, fera grimper les coûts des emprunts. Les sociétés immobilières pourraient être à la traîne de l'ensemble du marché dans les semaines et les mois à venir.

Abaissement de notre opinion à l’égard des services aux collectivités américains à neutre. Au sein des services aux collectivités, plusieurs entreprises sont exposées aux énergies renouvelables, qui ne sont pas une priorité pour le président élu. Des taux durablement élevés seraient également défavorables pour le secteur. Néanmoins, nous maintenons une position neutre car il subsiste des éléments positifs : l'augmentation de la demande d'électricité provenant des nouveaux centres de données qui n'ont pas encore été installés, et de l'essor des véhicules électriques. La demande d'électricité suit une tendance structurelle à la hausse. La sélection des titres sera déterminante à l’avenir.

Marché obligataire

Les rendements des bons du Trésor américain ont fortement augmenté ces dernières semaines, entraînant dans leur sillage d’autres pays. Deux facteurs clés sous-tendent ce phénomène : les attentes liées à des politiques budgétaires plus expansives sous Trump, et un ralentissement de l'assouplissement de la part de la Réserve fédérale en réponse à la persistance de l'inflation.

Dans ce contexte, nous avons également ajusté notre stratégie obligataire.

Tout d'abord, nous avons liquidé notre exposition aux obligations américaines à haut rendement (HY) au profit de prêts. Les spreads du haut rendement américain ont récemment atteint leurs niveaux les plus étroits depuis la grande crise financière et nous avons donc profité de l'occasion pour cristalliser des gains (en grande partie sur des « anges déchus ») et nous tourner vers les prêts. Ces instruments à taux variable offrent un portage élevé sans duration, tandis que la vigueur économique actuelle atténue le risque de défaut.

Parmi les mandats défensifs, nous avons transféré 3 % de l'exposition souveraine vers le segment investment grade (IG). Les obligations IG présentent une duration limitée et constituent un coussin de protection plus épais contre la hausse des rendements, tandis que le portage offert reste attrayant.

Au sein des profils de risques faibles et intermédiaires, nous avons transféré 1 % de notre exposition au segment IG vers le segment HY, toujours pour réduire l'exposition à la duration, ainsi que pour augmenter le potentiel de génération de revenus.

Conclusion

Alors que le soufflé continue de monter à Wall Street, les actions n'ont pas encore totalement intégré la décote liée à l'incertitude entourant D. Trump. C'est pourquoi nous avons ajouté une protection contre le risque baissier, au cas où le marché commencerait à s'inquiéter des bruits politiques ou des valorisations. La leçon à tirer du précédent mandat de Trump dans le bureau ovale est que les investisseurs doivent rester humbles et prudents dans l'interprétation de ses messages. Les facteurs à première vue positifs pour les marchés pourraient avoir des effets secondaires et des conséquences inattendues à plus long terme.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

avril 7, 2025

NewsMarket Update – 7 Avril 2025

La correction du marché à la suite de l'annonce de nouveaux droits de douane se poursuit, alors que les investisseurs tentent de prévoir la prochaine...

avril 2, 2025

BILBoardBILBoard avril 2025 – Entre droits de...

Publié le 1er avril 2025 Ce premier trimestre 2025 n'a pas été de tout repos. La volatilité des marchés s’est accrue : les marchés actions ont...

mars 27, 2025

NewsLes potentielles conséquences économi...

Alors que les négociations se poursuivent en vue de parvenir à un éventuel accord de paix en Ukraine, les espoirs grandissent quant à une...

mars 26, 2025

NewsL’Equinoxe américain

*The French translation of this article is adapted from the following contribution to Allnews.ch: L’Equinoxe américain | Allnews Le jeudi 20 mars a coïncidé...