Die Neue Normalität

BIL - Anlageperspektiven 2021

VORWORT

Fredrik Skoglund, Group CIO

Es überrascht wenig, dass sowohl Merriam-Webster als auch dictionary.com „Pandemie“ zum Wort des Jahres 2020 gewählt haben. Der 11. März – der Tag, an dem Tedros Adhanom, Generaldirektor der WHO, verlauten ließ, „Pandemie ist kein Wort, das man leichtfertig verwendet“ – scheint schon eine Ewigkeit her zu sein. Seitdem hat die tragische Gesundheitskrise alle Lebensbereiche durchdrungen und wirkt sich auf jeden Teil der Gesellschaft aus. Anscheinend werden inzwischen alle Ereignisse als vor, während und seit der Pandemie eingeordnet.

In diesem Ausblick konzentrieren wir uns nicht auf die Vergangenheit, sondern auf die Dinge, die aus unserer Sicht das Anlageumfeld im Jahr 2021 prägen werden, wenn sich die Weltwirtschaft von einer der schwersten Rezessionen seit Beginn der Aufzeichnungen erholt.

Da diese Rezession hausgemacht ist, gehen wir nicht nach dem typischen „Schema F“ für Rezessionen vor, denn wir sind der Meinung, dass sich Wachstum und Erträge deutlich schneller als bei einem „normalen“ Wirtschaftsabschwung erholen können. Das soll jedoch nicht heißen, dass es ein leichtes Jahr für Anleger wird. Aktien haben sich, durch die geld- und fiskalpolitischen Unterstützungsmaßnahmen beflügelt, deutlich von ihren Tiefstständen erholt. Somit bleibt wenig Spielraum für einen weiteren Anstieg der KGVs. Gleichzeitig ist die Jagd nach Rendite im Festzinssegment noch genauso eifrig im Gange wie vor 18 Monaten. Selektivität und eine gründliche Analyse sind wichtiger als je zuvor. Die gleiche Beharrlichkeit, Disziplin und langfristige Orientierung, die uns dabei geholfen haben, das Jahr 2020 erfolgreich zu meistern, haben weiterhin ihre Berechtigung – vor allem in Anbetracht der Tatsache, dass bis zur allgemeinen Verfügbarkeit eines Impfstoffs mit Turbulenzen am Finanzmarkt zu rechnen ist.

Selbst nachdem das Coronavirus überwunden ist, wird uns sein Vermächtnis erhalten bleiben. Durch die Pandemie beschleunigte Entwicklungen, wie die Digitalisierung und die Verlangsamung der Globalisierung, werden wahrscheinlich nicht wieder umschlagen, und diese Themen haben großen Einfluss auf die 2021 zu treffenden Anlageentscheidungen.

So destabilisierend die Pandemie auch war, im Vergleich zum Klimawandel, der nächsten Herausforderung, die vor uns liegt, war sie womöglich ein Kinderspiel. Es braucht jetzt aufeinander abgestimmte, gemeinsame weltweite Maßnahmen, damit unser Planet keinen irreparablen Schaden nimmt. Dieses Unterfangen wird ressourcenaufwändig sein, und jeder Sektor wird eine Rolle zu spielen haben – insbesondere der Finanzsektor, der enorme Kapitalbeträge

mobilisieren kann.

VORBEMERKUNG

Wir bleiben dem literarischen Thema unserer Ausblicke treu und haben dieses Jahr den Titel eines Romans von Anthony Trollope aus dem Jahr 1875 als Überschrift gewählt. „The Way We Live Now“ gilt weithin als Meisterwerk des überaus produktiven Schriftstellers aus dem viktorianischen Zeitalter. Wir fanden diesen Titel passend, denn wir betrachten im vorliegenden Ausblick, wie unser derzeitiges Leben in dieser neuen, durch die Pandemie herbeigeführten Normalität aussieht, und welche Auswirkungen dies auf die Anlagebranche hat.

Letztes Jahr haben wir den Titel von Hemingways Buch „Fiesta“ (im Original „The Sun Also Rises“) verwendet, weil wir nach einem trübseligen Jahr 2019 mit einem Konjunkturaufschwung gerechnet hatten. Doch dann kam die Pandemie – ein sogenannter „schwarzer Schwan“, ein unvorhersehbares und tragisches Ereignis, das die Weltwirtschaft das gesamte Jahr über in eine Dämmerphase versetzte: Selbst die seit 28 Jahren andauernde rezessionsfreie Phase in Australien und damit das längste ununterbrochene Wirtschaftswachstum in einem Industrieland, ging zu Ende.

An die Pandemie wird man sich, ähnlich wie an einen Krieg, als prägendes Ereignis unserer Zeit erinnern. Unsere Art zu leben hat sich verändert, und die von dem Virus forcierten Entwicklungen sind nun im Gefüge unserer Gesellschaft verankert.

Nach dem Ausbruch der Pandemie war mehr als ein Drittel der Weltbevölkerung in irgendeiner Form von Ausgangsbeschränkungen betroffen. Das führte zu einem gleichzeitigen Angebots- und Nachfrageschock für die Wirtschaft und zu einer der schwersten weltweiten Rezessionen seit Menschengedenken. Die schnelle Reaktion der für die Haushalts- und Geldpolitik zuständigen Behörden hatte ein für Friedenszeiten beispielloses Ausmaß. Laut Schätzungen des IWF belaufen sich die weltweiten Haushaltsausgaben und Steuersenkungen bislang auf mehr als 11,7 Billionen US-Dollar. In Europa wurde ein Konjunkturpaket im Umfang von 750 Milliarden Euro beschlossen. Es ist das größte in der europäischen Geschichte und stellt den Marshallplan nach dem Zweiten Weltkrieg weit in den Schatten. 2021 werden die Gelder daraus in die Realwirtschaft durchsickern Die USA haben ein 3 Billionen US-Dollar schweres Konjunkturpaket freigegeben, und ein weiteres durchläuft gerade den Kongress. Von den großen Zentralbanken kam praktisch „uneingeschränkte“ Unterstützung. Eine erwähnenswerte Ausnahme bildete die chinesische Zentralbank, denn Peking setzte lieber auf gezielte fiskalpolitische Fördermaßnahmen anstatt auf breiter gestreute geldpolitische Impulse. Außerhalb Chinas müssen nun die Kosten dieser allumfassenden Maßnahmen geschultert werden, doch wenn die Zentralbanken nicht so schnell gehandelt hätten, wäre es zu unvorstellbaren Schäden gekommen, die tiefe, dauerhafte Narben in der Weltwirtschaft hinterlassen hätten.

Aus reiner Notwendigkeit verlagerten sich Arbeit und Unterhaltung in vielen Regionen der Welt ins Internet, und große Teile dieses digitalisierten Modells werden uns erhalten bleiben. In Dienstleistungsbranchen wurde Telearbeit von zu Hause aus zum Gebot des Tages. Nun ist die hierfür notwendige Infrastruktur erprobt und wird in vielen Unternehmen vermutlich auch nach dem Abklingen der Pandemie weiter zum Arbeitsalltag gehören. Online-Shopping hat stark an Bedeutung gewonnen. Laut McKinsey verzeichnete diese Sparte in den USA innerhalb von drei Monaten ein solches Wachstum wie sonst innerhalb von zehn Jahren. Und der Economist schreibt, dass selbst italienische Großmütter den Einkauf im Internet für sich entdeckt haben, obwohl Italien beim E-Commerce bislang immer auf den hinteren Plätzen lag. Telemedizin und Telelernen werden ebenso Facetten unserer neuen Normalität sein wie die Telearbeit und womöglich Tausenden, wenn nicht gar Millionen Menschen Zugang zu solchen Angeboten verschaffen. Selbst die Unterhaltung ist in der virtuellen Welt angekommen. Wir können jetzt auf unserem Computerbildschirm eine Kunstgalerie besuchen oder gemeinsam mit Freunden Filme schauen, ohne uns im gleichen Raum zu befinden. Aufgrund der Verlagerung in den Online-Bereich wird die Academy of Motion Picture Arts and Sciences, die seit neun Jahrzehnten darauf besteht, dass ein Film mindestens eine Woche lang in einem Kino in Los Angeles gelaufen sein muss, um einen Oscar erhalten zu können, 2021 auch Streaming-Filme für Hollywoods höchste Auszeichnung in Betracht ziehen.

Die vierte industrielle Revolution hat begonnen, und Big Data, dezentrale Transaktionsdatenbanken, cloudbasierte Infrastruktur und das Internet der Dinge werden das Leben der Menschen um viele Vorzüge bereichern. Durch die zunehmende Digitalisierung richtet sich die Aufmerksamkeit jedoch auch auf deren Schattenseite. Der Netflix-Film „Das Dilemma mit den sozialen Medien“, in dem die Auswirkungen sozialer Medien auf Menschen beleuchtet werden und Spezialisten aus dem Technologiebereich vor ihren eigenen Schöpfungen warnen, hat bereits viele Nutzer dazu gebracht, ihre Benachrichtigungen abzuschalten und zu versuchen, sich weniger mit Smartphone-Apps zu beschäftigen. Datenschutz, Internetüberwachung, Nachverfolgung und Profilbildung sowie die gewerbliche Nutzung unserer Daten werden in den kommenden Jahren allesamt wichtige Themen sein, ganz zu schweigen von den staatlichen Bemühungen zum Verbot von monopolistischem Verhalten.

Wir heben zwar viele der Veränderungen hervor, die sich ereignet haben, aber es bleibt auch vieles gleich. So schreibt die New York Times:

Viele Dinge werden sich nicht ändern. Das ist eine der Lektionen, die uns die Geschichte lehrt. Die Finanzkrise von 2007 bis 2009 verleidete den US-Amerikanern weder die Aktien, noch führte sie zu grundlegenden Reformen an der Wall Street. Mit der Wahl des ersten schwarzen US-Präsidenten begann kein Zeitalter der Aussöhnung zwischen den verschiedenen ethnischen Bevölkerungsgruppen. Die Angriffe vom 11. September haben nicht dazu geführt, dass sich US-Amerikaner vor Flugreisen scheuen... Ereignisse, die über lange Zeiträume hinweg die weltweite Aufmerksamkeit auf sich ziehen – und die den Ablauf des alltäglichen Lebens verändern – hinterlassen jedoch in der Regel Spuren.

Die Krise zeigte allerdings auch die angeborene Fähigkeit des Menschen, sich den Umständen anzupassen. Unsere Haupterkenntnis während der Krise war, dass sich eine realistisch-optimistische Einstellung bezahlt macht und man nicht sorglos werden sollte. Wir haben einen Großteil des Jahres an einer neutralen Haltung gegenüber Risiken festgehalten, uns strikt auf langfristige Ziele konzentriert und versucht, uns von kurzfristigen Marktschwankungen nicht aus der Bahn werfen zu lassen. Letztlich konnten wir es so vermeiden, panisch zu verkaufen und anschließend auf einen Zug aufzuspringen, der bereits wieder mit voller Reisegeschwindigkeit unterwegs war. Das Wachstum wird wieder anziehen, es wird wieder Erträge geben und Geduld (ein an den Finanzmärkten meist knappes Gut) zahlt sich oft aus.

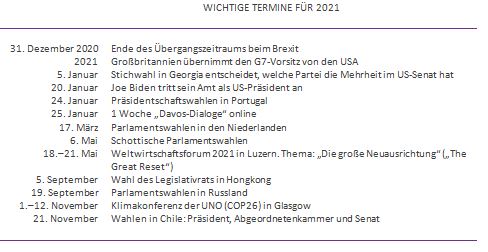

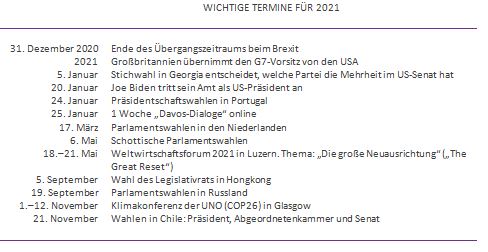

Letzten Endes rechnen wir damit, dass 2021 von einer langsamen und stetigen Konjunkturerholung gekennzeichnet sein wird, während wir uns an die neue Normalität mit eingeschränkten Sozialkontakten anpassen, bis ein Impfstoff für alle verfügbar ist. Darüber hinaus muss sich die Welt an eine neue US-Regierung gewöhnen, denn am 20. Januar 2021 zieht Joe Biden ins Weiße Haus ein und wird aller Voraussicht nach stabilere Rahmenbedingungen für die multilaterale Diplomatie schaffen. Wir behalten unsere optimistische Grundeinstellung bei und schauen über die kurzfristige Volatilität und unheilverkündende neue Schlagzeilen hinweg auf eine vielversprechende Zukunft nach der Pandemie.

„Eine Zeitung, die ein Vermögen verdienen möchte, sollte ihre Kolumnen nie darauf verschwenden, etwas zu loben, und ihre Leser dadurch ermüden.“

- The Way We Live Now, Anthony Trollope

Einige Politiker sehen sogar Potenzial für eine Konjunkturerholung, die zu einem ähnlichen Wohlstand wie nach der Spanischen Grippe vor hundert Jahren führen könnte. Olli Rehn, Präsident der finnischen Zentralbank, äußerte sich wie folgt: „Nach dem ersten Weltkrieg und zwei Wellen der Spanischen Grippe lagen sowohl die Volkswirtschaften als auch die Gesellschaften zu Beginn der 1920er Jahre weitgehend am Boden... Wir hatten eine Finanzkrise und jetzt eine Pandemie, bei denen die Sparquoten sehr in die Höhe gingen, d. h. wenn es nicht zu einem starken Anstieg der Insolvenzen kommt, können wir nicht ausschließen, dass uns eine recht kräftige Erholung ins Haus steht – selbst wenn sie vielleicht nicht ganz mit den Goldenen Zwanzigern mithalten kann.“

Damit es dazu kommt, müssen fiskalpolitische Konjunkturspritzen und geldpolitische Anreize die Zeit bis zur Einführung eines Impfstoffs überbrücken, damit den Unternehmen nicht die Erträge und den Haushalten nicht die Einkommen wegbrechen. Die Suche nach einem Impfstoff wird das Hauptthema sein, das die Märkte umtreibt und das Verbrauchervertrauen sowie Hoffnungen und Ängste bestimmt.

MAKROÖKONOMISCHER AUSBLICK

Letztes Jahr geriet die Weltwirtschaft in einer der schwersten Rezessionen seit Menschengedenken: 2021 wird von einer Erholung gekennzeichnet sein, die bis ins Jahr 2022 hinein anhält, wenn die während der Krise erlittenen Wohlstandsverluste wiederaufgeholt sein werden.

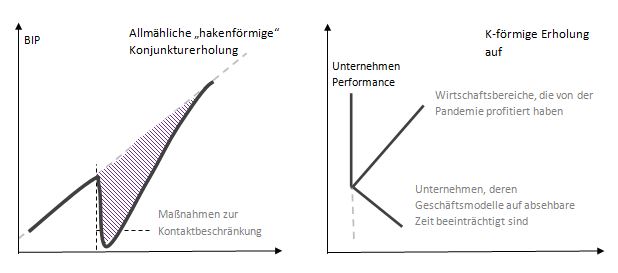

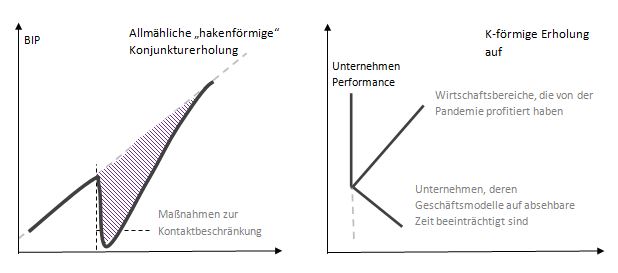

Bei der Aufstellung unseres Basisszenarios und unseres Fahrplans für den Aufschwung war uns klar, dass wir uns nicht nach dem Standardszenario für Rezessionen richten können. Hierbei handelte es sich um eine hausgemachte Rezession, die durch die von der Regierung verhängten Lockdowns verursacht wurde und nicht das Ergebnis eines wirtschaftlichen Ungleichgewichts war. Wir gingen von einer Konjunkturerholung aus, deren Verlauf an das hakenförmige „Nike-Logo“ erinnert, d. h. von einem abrupten Rückgang und einer anschließenden allmählichen Normalisierung der Wirtschaftstätigkeit. Ihr Tempo richtet sich nach Ausmaß und Erfolg der staatlichen Eindämmungsmaßnahmen, und sie ist von einer stetigen politischen Unterstützung abhängig. Bislang haben die politischen Entscheidungsträger gezeigt, dass sie bereit sind, „alles Notwendige“, wie es in dem allseits bekannten Ausspruch des ehemaligen Präsidenten der Europäischen Zentralbank Mario Draghi heißt, für die Rettung der Wirtschaft zu tun. Gleichzeitig ist sowohl in Europa als auch in den USA weiterhin beträchtliche fiskalpolitische Unterstützung erforderlich.

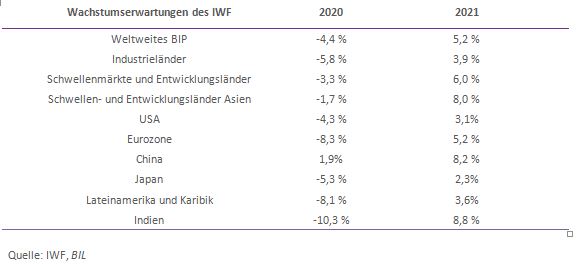

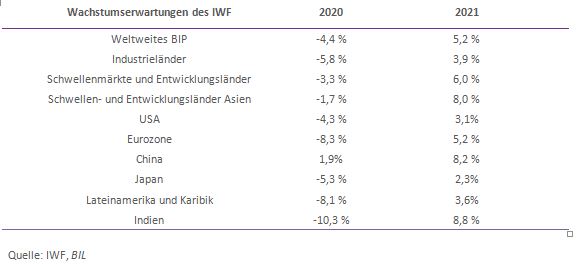

Im Folgenden werden die Wachstumserwartungen des IWF für 2020 und 2021 dargestellt, die unserer Ansicht nach etwas pessimistisch ausfallen und möglicherweise Spielraum für eine positive Überraschung bieten.

Wie aus der vorstehenden Abbildung hervorgeht, wird der Aufschwung ungleichmäßig verlaufen und weitgehend von epidemiologischen Faktoren abhängig sein. Einige Länder, Sektoren und Tätigkeiten werden wesentlich schneller als andere im aufstrebenden Teil des hakenförmigen Verlaufs wiederzufinden sein. In Ländern, in denen das Virus erfolgreich eingedämmt wurde, wie beispielsweise in China, ist die Wirtschaftstätigkeit fast wieder auf dem Niveau wie vor der Pandemie. In anderen Regionen wird der Anstieg langsamer verlaufen, denn die Regierungen greifen immer wieder dämpfend ein, bis ein Impfstoff zur Verfügung steht. Wir sind nicht der Meinung, dass neue Einschränkungen das Wachstum komplett abwürgen werden, denn die Regierungen haben großes Interesse daran, flächendeckende Lockdowns zu vermeiden. Stattdessen verfolgen sie einen ausgewogeneren Ansatz, der sowohl gesundheitspolitischen als auch wirtschaftlichen Interessen Rechnung trägt.

Bei der Impfstoffentwicklung konnten Moderna und Pfizer/BioNTech in Studien äußerst vielversprechende Ergebnisse erzielen. Sie verzeichneten eine Wirksamkeit von rund 95 %. Wie so häufig, förderte die Krise den Einfallsreichtum und Erfindergeist des Menschen, und wenn sich diese Ergebnisse bestätigen lassen, werden die vorliegenden Impfstoffe zu den verlässlichsten gehören, die es jemals gab. Dank der Gelder, die derzeit in die Impfstoffentwicklung fließen, haben Wissenschaftler diese „gentechnischen Impfstoffe“ entwickelt, die den Grundstein für ein neues Zeitalter bei der Verhütung von Infektionskrankheiten legen könnten. Sie müssen allerdings erst von den zuständigen Gesundheitsbehörden genehmigt werden, und wenn sie diese Hürde genommen haben, liegt bis zu ihrem flächendeckenden Einsatz noch ein weiter Weg mit zahlreichen Hindernissen vor ihnen. Dazu gehören nicht nur logistische, sondern auch psychologische Hindernisse, denn die Meinungsumfragen zeigen eine gewisse Skepsis.

Letztlich gehen wir davon aus, dass im Laufe des Jahres 2021 ein Impfstoff auf den Markt kommt.

Wir könnten unser Basisszenario, das hakenförmige „Nike-Logo“, um eine zusätzliche Dimension erweitern. Auf Unternehmensebene zeichnet sich eine „K“-förmige Erholung mit zwei unterschiedlichen Pfaden als plausible Hypothese ab. Die aufstrebende Linie steht für die Teile der Wirtschaft, die von der Pandemie profitiert haben: Unternehmen mit einer festen Verwurzelung in Digitalisierung, Online-Einzelhandel und Unterhaltung, Technologie, KI und Robotik usw. Viele dieser Namen werden auch weiterhin von strukturellen Trends profitieren, die durch Covid-19 beschleunigt wurden, wie etwa Telearbeit, Telemedizin und E-Learning. Sie werden feste Bestandteile unserer neuen Normalität werden. Auch nach Aufhebung der Lockdowns wird die Telearbeit von zu Hause aus eine wichtige Rolle spielen; mehr universitäre Lehrveranstaltungen werden online stattfinden und Geschäftsreisen scheinen in naher Zukunft nicht möglich zu sein.

Die abwärtsgerichtete Linie des „K“ steht für all diejenigen Unternehmen, deren Geschäftsmodelle für absehbare Zeit auf den Kopf gestellt wurden. Solange die Präventionsmaßnahmen aufrechterhalten bleiben, wird der Dienstleistungssektor (der häufig persönliche Kontakte beinhaltet) nicht mit voller Leistung arbeiten können. Die Zusammensetzung der Wirtschaft entscheidet auch darüber, wie lange die Konjunkturerholung dauert. Stark von Dienstleistungssektoren wie der Reisebranche, Tourismus und Gastgewerbe abhängige Länder beispielsweise (die verstärkt auf der absteigenden Linie des „K“ zu finden sind), werden wahrscheinlich zu den letzten gehören, die die aufsteigende Linie emporklettern.

Eine wichtige Beobachtung aus dem Jahr 2020 ist zudem, dass sich die durch die Gesundheitskrise bedingte Unruhe auf die Stimmung unter den Wirtschaftswissenschaftlern auswirkte. Die meisten von ihnen korrigierten ihre Wachstumsprognosen schnell kräftig nach unten, zeigten sich jedoch zurückhaltend oder zögerlich, als es um Anpassungen nach oben ging. Wirtschaftswissenschaftler ziehen zunehmend alternative Datenquellen zurate, um die raschen Veränderungen unterliegende Wirtschaftslage zu deuten. Wir gehen davon aus, dass dies erst der Beginn drastischer Veränderungen bei der Erstellung von Modellen und makroökonomischen Prognosen ist.

Die USA

Ein neues Kapitel in der Politik

Die USA schlagen 2021 ein neues Kapitel in ihrer Politik auf, wenn Joe Biden am 20. Januar seinen Amtseid als Präsident ablegt. Auf seiner Website für die Übergangsphase[1] hat er vier Hauptthemen genannt, denen er sich vom ersten Tag an widmen wird:

| COVID-19-PANDEMIE | KONJUNKTURERHOLUNG | KLIMAWANDEL | GLEICHBEHANDLUNG ALLER ETHNISCHEN GRUPPEN |

Inwieweit er seine Pläne umsetzen kann, richtet sich nach der Zusammensetzung des Kongresses. Im Repräsentantenhaus behalten die Demokraten die Mehrheit, die nun allerdings etwas kleiner ausfällt, während die im Januar in Georgia angesetzten Stichwahlen darüber entscheiden, ob der Senat an die Republikaner oder die Demokraten fällt. Wahrscheinlich wird es jedoch bei einer republikanischen Mehrheit im Senat bleiben. Alles in allem ist das eine ausgewogene Verteilung republikanischer und demokratischer Kräfte in den drei Staatsgewalten.

Ursprünglich hatte man zwar mit einem Wahlsieg der Demokraten auf ganzer Linie gerechnet, aber die Märkte haben sich für dieses Ergebnis erwärmt, bei dem sich beide Parteien die Macht teilen. Nun gibt es einen demokratischen Präsidenten, der mehr Konjunkturanreize schaffen möchte, und dank der im Kongress vertretenen Republikaner, die eine Kontrollfunktion wahrnehmen, nicht zu weit nach links abdriften wird. Kurzum: Es ist ein nahezu perfektes Szenario, das einen Mittelweg in der stark polarisierten politischen Landschaft der USA darstellt.

Das Ergebnis verheißt Gutes für die Diplomatie. Mit Joe Biden im Oval Office wird es vermutlich weniger Handelskriege geben und wir können auf eine stabilere Außenpolitik aus dem Weißen Haus zählen, insbesondere gegenüber traditionellen Verbündeten der USA wie Europa. Die Handelskonflikte mit China werden sich wohl nicht in Luft auflösen, aber wir rechnen damit, dass sie mit mehr Fingerspitzengefühl gehandhabt werden. Allerdings haben vier Jahre Protektionismus einen Trend zur Umkehr der Globalisierung beschleunigt, und unserer Ansicht nach wird sich die Konzentration auf das eigene Land (Onshoring) fortsetzen.

Es ist unwahrscheinlich, dass Joe Biden die politischen Maßnahmen von Donald Trump, die bei der Wall Street für Begeisterung sorgten, rückgängig machen wird. Das von Joe Biden vorgeschlagene Steuerkonzept sieht eine teilweise Rücknahme der 2017 von Präsident Trump durchgesetzten Steuersenkungen vor, beispielsweise eine Anhebung des Körperschaftsteuersatzes von 21 % auf 28 %. Allerdings wäre es sehr schwierig für den neu gewählten Präsidenten, diesen Vorschlag durch den Senat zu bringen, und das verheißt Gutes für Unternehmen.

Unserer Einschätzung nach wird der neue Präsident die Wirtschaft wieder in Schwung bringen und ihr mit einem ehrgeizigen Infrastrukturprogramm auf die Beine helfen – wobei ihm die Unterstützung beider Parteien zuteilwerden dürfte.

Das vorerst dringlichste Problem ist die Einigung auf ein neues Konjunkturprogramm.

„Der Geist eines Menschen wird sich grundsätzlich weigern, einen Entschluss zu fassen, bis er durch einen Notfall dazu getrieben und gezwungen wird.“

– Ayala’s Angel, Anthony Trollope

Während der ersten Lockdowns in den USA wurden die Auswirkungen auf Verbraucher und Unternehmen mit einem 3 Billionen US-Dollar schweren Konjunkturprogramm abgefedert. Ein wesentlicher Bestandteil dieses Programms war der CARES Act, dank dem die Stundung von Tilgungszahlungen von sechs Monaten auf ein Jahr verlängert werden konnte, wodurch eine weitreichende und schwerwiegende Verbraucherkrise verhindert wurde. Gleichzeitig erhalten derzeit noch rund 4,5 Mio. US-Amerikaner Leistungen im Rahmen des Nothilfeprogramms für Arbeitslose im Zusammenhang mit der Pandemie (Pandemic Emergency Unemployment Compensation Program). Demnach wird Personen, die zuvor bundes- oder einzelstaatliche Arbeitslosenunterstützung bezogen und nun keinen Anspruch mehr auf diese Leistungen haben, weitere 13 Wochen bundesstaatliche Unterstützung gewährt. Dieses Programm läuft zum Jahresende aus.

Da sich der Kongress nicht über Umfang und Form eines neuen Konjunkturpakets einigen konnte, sind die neuen Einschränkungen zur Eindämmung des Virus nicht mit dem gleichen Sicherungsnetz ausgestattet, und Millionen von Haushalten und Unternehmen in den USA laufen Gefahr, ohne Einkommen bzw. Erträge dazustehen. Die Hoffnungen der Demokraten auf ein 2,3 Billionen US-Dollar schweres Konjunkturpaket werden wohl durch den konservativen Einfluss der Republikaner gemäßigt werden. Nun, da die Wahlen hinter uns liegen, dürfte unseres Erachtens in diesem Winter ein moderateres Konjunkturpaket beschlossen werden: Es muss groß genug sein, um die US-Wirtschaft zu unterstützen, bis ein Impfstoff zur Verfügung steht, ohne das jetzt schon hohe Doppeldefizit übermäßig aufzublähen.

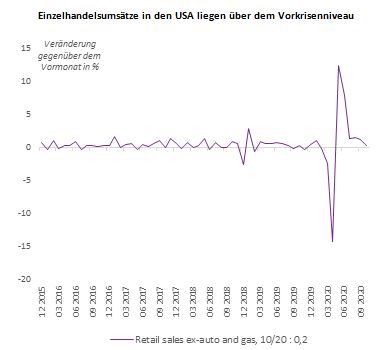

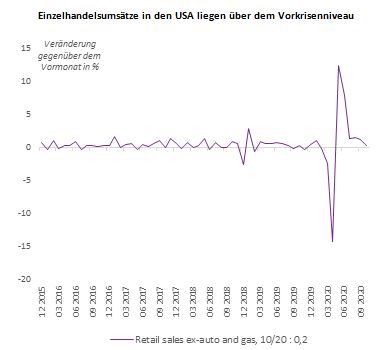

Die Widerstandsfähigkeit der US-Wirtschaft hat die meisten Wirtschaftswissenschaftler überrascht. Verbraucher bilden ihr Rückgrat und waren in den letzten Jahren für rund zwei Drittel der gesamten Wirtschaftsleistung verantwortlich. Falls sich unsere Erwartungen erfüllen und ein zweites Konjunkturpaket verabschiedet wird, sind die Aussichten für den Konsum im Jahr 2021 vielversprechend. Nach den ersten Lockdowns erholte sich die Konsumtätigkeit, und inzwischen liegen die Einzelhandelsumsätze schon wieder über dem Niveau vor der Pandemie (mit einer auffallenden Konzentration im Online-Bereich, in Supermärkten und im Baustoffhandel). Auch der Immobilienmarkt floriert, weil sich die Käufer die niedrigen Zinsen nicht entgehen lassen wollen. Trotz der positiven Stimmung sind die Sparquoten mit 13,6 % noch hoch (normalerweise liegen sie bei etwa 8 %), d. h. das Konsumpotenzial ist noch nicht ausgeschöpft.

Quelle: Bloomberg, BIL

Anfang 2021 dürfte der Konsum durch eine Verbesserung der Arbeitsmarktentwicklung unterstützt werden (die Arbeitslosenquote ist von ihrem Höchststand bei 14,7 % im April bereits wieder auf 6,7 % gesunken). Zudem könnte sich eine gewisse Vermögensumverteilung im Rahmen der Pläne von Joe Biden förderlich auf den Konsum in den unteren Einkommensbereichen (den Bevölkerungsgruppen mit der höchsten Konsumneigung) auswirken.

„...Unternehmen und Lieferanten erhalten den Betrieb in umgestalteten Werken aufrecht. Jeden Monat gelingt es ihnen besser, die Produktionsleistung auszuweiten“

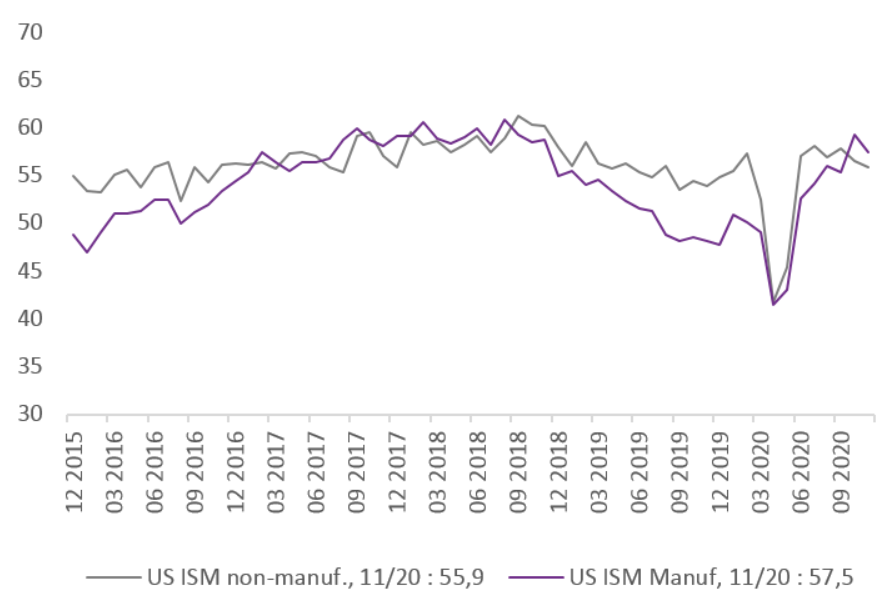

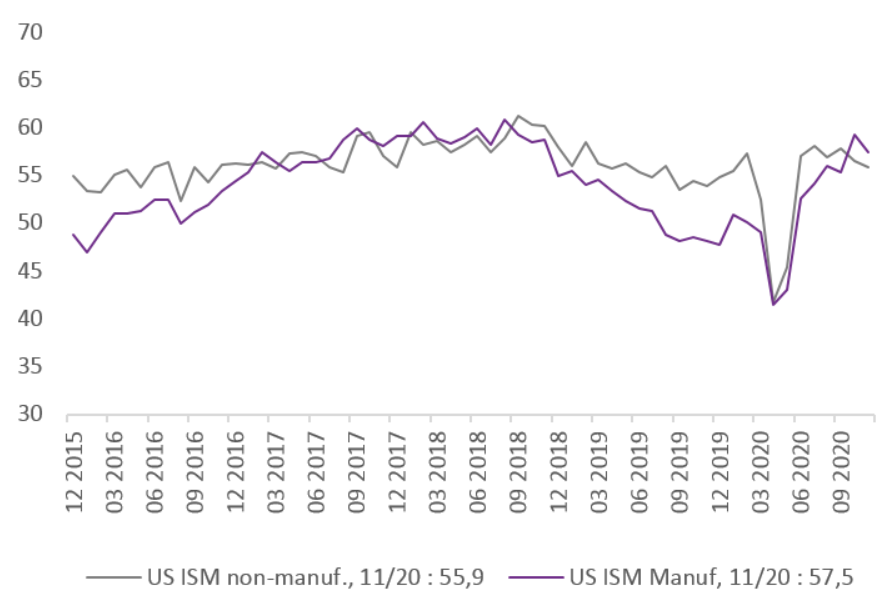

- ISM-Befragung im verarbeitenden Gewerbe, Oktober

Bei den Unternehmen liegt die Produktionsleistung noch unter dem Niveau vor der Pandemie, doch das Geschäftsklima verbessert sich. Es bestehen nach wie vor viele Ängste innerhalb des Systems, die sich wohl erst mit der Ankündigung eines neuen Konjunkturprogramms zerstreuen werden. Joe Biden, der Präsident Trumps Umgang mit der Gesundheitskrise heftig kritisiert hat, wird voraussichtlich stärker auf bundesstaatliche Maßnahmen setzen, anstatt die Einzelstaaten eigene Reaktionsprogramme entwickeln zu lassen. Wir gehen davon aus, dass es mehr Einschränkungen geben wird, die bei Bedarf eingesetzt und dann wieder gelockert werden. Dennoch sind wir überzeugt, dass die Auswirkungen auf Unternehmen überschaubar sein werden, denn aus Konjunkturumfragen geht hervor, dass sich sowohl der Dienstleistungssektor als auch das verarbeitende Gewerbe an diese neue Normalität anpassen.

„Die US-Wirtschaft scheint gut ins vierte Quartal gestartet zu sein; die Geschäftstätigkeit wächst so stark wie seit Anfang 2019 nicht mehr. Angeführt wurde der Aufschwung vom Dienstleistungssektor, da sich immer mehr Unternehmen auf ein Leben mit der COVID-19-Pandemie eingestellt haben.“

- Chris Williamson, Chief Business Economist at IHS Markit

ISM-Umfrage in den USA – Geschäftsklima bleibt stabil

Quelle: Bloomberg, BIL

Die Eurozone

Traditionelle Wirtschaftszweige

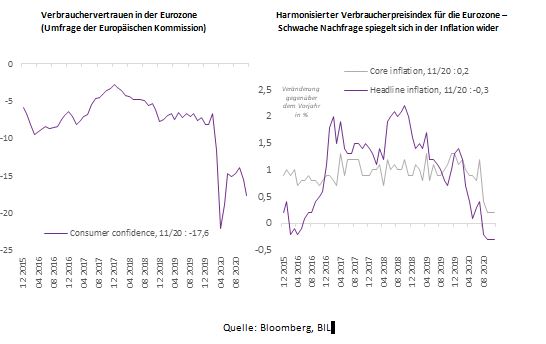

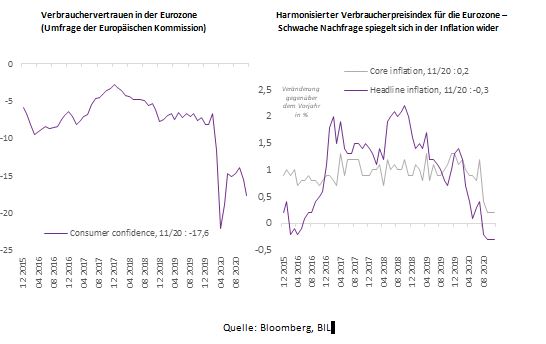

Die Eurozone dürfte auch Anfang 2021 weiter mit ihren alten Problemen, nämlich einem geringem Wachstum und der niedrigen Inflation, zu kämpfen haben. Wenn die Lieferketten wiederhergestellt sind und die Exportnachfrage anzieht, werden Länder wie Deutschland, in denen das verarbeitende Gewerbe den Kern der Wirtschaft bildet, zu den Vorreitern gehören. Diejenigen mit einer leistungsstärkeren Digitalwirtschaft wie Irland und die Niederlande, sind ebenfalls gut aufgestellt. Zu den Schlusslichtern werden wahrscheinlich Dienstleistungsgesellschaften gehören, vor allem vom Tourismus abhängige Länder wie Italien und Portugal. Im Grunde hat die Pandemie das Nord-Süd-Gefälle verstärkt.

Die schwierige Aufgabe besteht nun in der Feinabstimmung geld- und fiskalpolitischer Maßnahmen auf die unterschiedlichen Bedürfnisse. Da das ständige Streben Europas nach Konsens in Bezug auf fiskalische Anreize folgte, hatte die EZB keine andere Wahl, als das Lenkrad zu übernehmen. Die Zentralbank wird aller Voraussicht nach an ihrer lockeren Geldpolitik festhalten. In Wirklichkeit kann sie jedoch nur wenig tun, um Verbrauchern den Rücken zu stärken, außer die Belastung durch Bestandsschulden zu lindern und Liquidität zur Verfügung zu stellen. Es besteht eindeutig Bedarf an fiskalpolitischer Unterstützung – vor allem, da die zweite COVID-19-Welle das Verbrauchervertrauen belastet.

Während das verarbeitende Gewerbe und das Baugeschäft 2021 weniger Unterbrechungen ausgesetzt sein werden, verursachen Einschränkungen in anderen Sektoren, wie im Gastgewerbe oder in der Reise- und Freizeitbranche, enorme wirtschaftliche Kosten und gefährden möglicherweise Millionen von Arbeitsplätzen. Die Arbeitslosenquote ist langsam gestiegen und liegt aktuell bei 8,4 %. Bislang wurden die vollen Auswirkungen der Krise auf den europäischen Arbeitsmarkt durch staatliche Kurzarbeitsprogramme verdeckt.

Da die Pandemie gerade vor unseren Augen eine digitale Revolution einleitet, ist es wichtiger denn je, dass Europa seine traditionelle Wirtschaft einer Verjüngungskur unterzieht. Auf dem Kontinent gibt es viele Unternehmen, die zur Weltklasse gezählt werden dürfen. Doch nicht viele davon wurden in den letzten 25 Jahren gegründet. Dem Kontinent fehlt es, kurz gesagt, an Pep, denn dort gibt es praktisch keine den FAAMG (Facebook, Amazon, Apple, Microsoft und Google) gleichwertigen Unternehmen. Europa muss dringend seinen Platz in der neuen digitalen Wirtschaft finden. Da deren Entwicklung exponentiell verläuft, kann eine Verzögerung um einige Jahre später zu Unterschieden in der Größenordnung von Jahrhunderten führen.

In Großbritannien wurden vor Kurzem die BIP-Prognosen nach unten korrigiert, um den Rückgang der Wirtschaftsleistung um 11,3 % im Jahr 2020 und ein Wachstum von 5,5 % im Jahr 2021 widerzuspiegeln. Eine Konjunkturerholung auf das Niveau vor der Pandemie wird erst im vierten Quartal 2022 erwartet. Wenn diese Prognosen stimmen, dann wäre das die schwerste britische Rezession in mehr als dreihundert Jahren. Das Risiko eines ungeordneten Brexits wird dadurch etwas verringert, denn die britische Regierung ist sich im Klaren darüber, dass ein EU-Austritt ohne Abkommen die ohnehin schon ungünstige Lage noch weiter verschärfen würde. Das Amt für Budgetverantwortung warnte, dass das BIP bei einem Brexit ohne Handelsabkommen erst im Verlauf des Jahres 2023 wieder sein Vorkrisenniveau erreichen werde. Zudem hat sich Joe Biden entschlossen für das Karfreitagsabkommen eingesetzt und dürfte die Gelegenheit nutzen, um sowohl mit der EU als auch mit Großbritannien in Dialog zu treten. Das wird dabei helfen, die außenpolitischen Verbindungen zwischen den beiden wieder zu stärken und auch die USA wieder ins Spiel bringen.

Schwellenländer

China ist der Sonderfall im Konjunkturzyklus

Allgemein gesprochen hat sich der Ausblick für die Schwellenmärkte mit der Wahl von Joe Biden, von dem eine traditionellere Haltung in außenpolitischen Fragen erwartet wird, leicht zum Positiven gewendet. Die Wachstumsprognosen innerhalb der Region weisen große Unterschiede auf. Am besten sind die Aussichten für die asiatischen Volkswirtschaften, allen voran China, die davon profitieren, dass das Virus dort weitgehend unter Kontrolle gebracht wurde.

Im weltweiten Vergleich ist China wirtschaftlich betrachtet ein Sonderfall, denn das Land wird 2020 wahrscheinlich ein positives Wachstum verzeichnen. Der IWF prognostiziert ein Plus von 1,9 % und von 8,2 % für das Folgejahr. Die chinesischen Behörden haben einen sehr proaktiven Ansatz verfolgt, um die Inlandsnachfrage anzuregen und den Umbau zu einer dienstleistungsorientierten Gesellschaft voranzutreiben. Teilweise ist dies eine Nebenwirkung des Handelskrieges und der harschen US-Politik, die dazu geführt haben, dass sich China auf seine Binnenwirtschaft und seine eigenen Fähigkeiten konzentriert. Die Produktionsleistung hat wieder das Niveau vor der Pandemie erreicht, und sowohl das verarbeitende Gewerbe als auch der Dienstleistungssektor weisen ein starkes Wachstum auf.

Erste Einblicke in den 14. „Fünfjahresplan“, in dem die wirtschaftlichen und gesellschaftlichen Ziele ab 2021 festgelegt sind, lassen die Absicht erkennen, das Land als Technologiemacht zu etablieren. Es wird betont, dass die Qualität des Wachstums wichtiger ist als das Tempo. Ein zentraler Aspekt ist die Autarkie im Technologiesektor, und dafür ist die Fähigkeit zur Chipherstellung im Inland von entscheidender Bedeutung. Das sind die Voraussetzungen für Innovationen wie KI, das Netz der fünften Generation und autonome Fahrzeuge. Neben dem Technologiesektor spielen auch das Gesundheitswesen und der Konsumgüterbereich eine Schlüsselrolle.

Verschiedene andere ostasiatische Länder wie Singapur haben das Virus ebenfalls unter Kontrolle gebracht und schlagen sich besser als ursprünglich erwartet.

In anderen Schwellenmärkten wütet die Pandemie noch, und die Kosten der Maßnahmen zu ihrer Bekämpfung haben sowohl die Regierungen als auch die Unternehmen in eine prekäre Finanzlage gebracht. Ob es ihnen künftig gelingen wird, die Schuldenlast durch Wachstum zu finanzieren, ist nicht sicher. Beispielsweise prognostiziert der IWF für 2020 in Lateinamerika einen Rückgang der Wirtschaftsleistung um -8,1 %, auf die im Jahr 2021 ein Wachstum von lediglich +3,6 % folgt, da „die Vermächtnisse der Pandemie einen ohnehin schon unsicheren Ausblick noch weiter eintrüben“. In Indien wird ein Konjunkturrückgang von -10,3 % vorhergesagt, wobei die Verluste durch das Wachstum von +8,8 % im Jahr 2021 nicht vollständig aufgeholt werden.

INFLATION

Das wichtigste langfristige Thema für Anleger

Bereits vor der Pandemie sorgte die hohe Verschuldung innerhalb des weltweiten Finanzsystems für Unbehagen. Die Pandemie hat laut dem IWF ganz erheblich zum Anstieg dieser Verschuldung beigetragen. In den Industrieländern wird die Staatsverschuldung bis Ende 2021 ein Niveau von 125 % des BIP erreichen, und in den Schwellenmärkten wird sie während desselben Zeitraums auf rund 65 % anwachsen. Obgleich die absolute Höhe der Staatsschuldenquote problematisch ist, wurden diesbezügliche Bedenken angesichts der Krise unter den Teppich gekehrt.

"HisSeine Schulden und Schwierigkeiten waren bis zu diesen Zeitpunkt erträglich gewesen, und er hatte sie so lange mit Leichtigkeit ertragen, dass er sich fast davon überzeugt hatte, dass sie niemals unerträglich sein würden.

Das Pfarrhaus Framley, Anthony Trollope

Politiker können die Staatsverschuldung allmählich verringern, indem sie zum Beispiel dafür sorgen, dass die Inflation steigt, was einer Besteuerung der Bevölkerung gleichkommt. Für die Zentralbanken ist und bleibt das ein Balanceakt: Die Inflation soll steigen, allerdings auch nicht zu hoch, denn sie wissen, wie schmerzlich es werden kann, sie dann wieder zu senken. Wie Nassim Taleb sagte: „Das Problematische an der Inflation ist, dass sie keineswegs linear verläuft. Sie ähnelt einer Ketchup-Flasche. Erst kommt nichts heraus, und dann schießt der Ketchup plötzlich hervor.“ Viele haben damit gerechnet, dass geldpolitische Impulse für einen Anstieg der Inflation sorgen würden, aber da die Umlaufgeschwindigkeit des Geldes extrem nachgelassen hat, ist dies nicht eingetreten. Im Unterschied zu früher werden geldpolitische Impulse jetzt mit der Steuerpolitik abgestimmt.

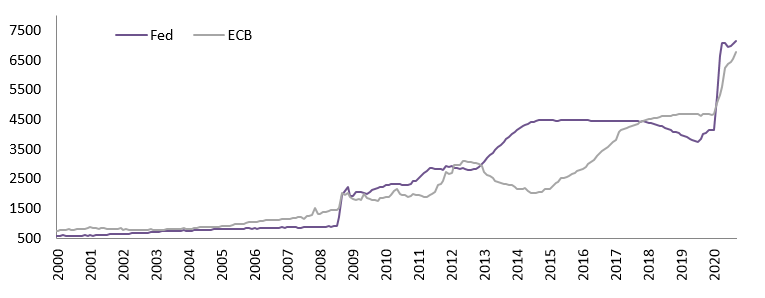

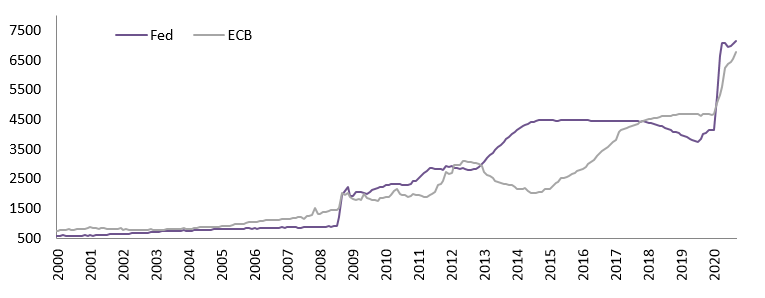

Indem sie ihren Inflationsansatz formell neu ausrichtete, so dass nun eine Inflation von durchschnittlich 2 % im Zeitverlauf angestrebt wird, anstatt diese als absoluten Zielwert anzusetzen, nahm die Fed im August 2020 eine geschichtsträchtige Änderung an ihrem geldpolitischen Handlungsrahmen vor. Es wird spekuliert, dass die EZB womöglich bald zu einem ähnlichen Ansatz übergeht. Die Finanzmarktteilnehmer sind nicht überzeugt, dass die Einführung eines „durchschnittlichen Inflationsziels“ tatsächlich zu einer Erhöhung der Inflationsaussichten in den USA geführt hat, scheinen aber der Ansicht zu sein, dass die Fed die Zinssätze so länger niedrig halten kann. Für uns bedeutet dieser Schritt einen langsamen Abschied vom „Automatikmodus“, in dem sich die Geldpolitik befand: Es ist ein deutlicher Hinweis, dass die Geldpolitik weiter locker bleiben wird, selbst wenn Inflation droht.

Eine steigende Inflation ist keine unmittelbare Bedrohung, denn derzeit sieht sich die Welt mit der schwersten Rezession seit Beginn der Aufzeichnungen konfrontiert. Ursprünglich äußerte sich die Pandemie in Form eines Angebotsschocks, doch inzwischen haben Sekundäreffekte einen massiven gesamtwirtschaftlichen Nachfrageschock ausgelöst. Der Gesamteinfluss auf die Preise hängt davon ab, welcher dieser beiden Schocks überwiegt. Wenn man jedoch der Ansicht ist, dass eine entschlossene Fed, die keine Angst vor einem stärkeren Inflationsanstieg hat, dafür sorgen kann, dass die Preise allgemein steigen, dann sollten wir uns darauf einstellen, dass die Inflation in naher Zukunft über das Niveau von 2 % hinausgehen wird. Wir sollten auch damit rechnen, dass die langfristigen Inflationserwartungen bei etwa 2 % liegen. Ein kurzzeitiger Anstieg über den Zielwert im niedrigen einstelligen Bereich sollte kein Problem darstellen. Ein hoher einstelliger Anstieg über den Zielwert wäre hingegen problematisch für Anleger und die Bewertung von Finanzwerten, denn dieser würde die Portfolios belasten, indem er den Wert künftiger Cashflows schmälert.

Die Finanzmärkte haben für die USA derzeit eine höhere, aber kontrollierte Inflation eingepreist: Einen leichten Inflationsanstieg, der sich günstig auf die Erträge auswirkt, nicht die Vorstellung, dass die Fed untätig bleibt und gefährliche Preisentwicklungen erst erkennt, wenn es zu spät ist. Dieses Szenario würde Sachwerten (z. B. Aktien, Gold usw.) stärker als nominalen festverzinslichen Anlagen (ausgenommen Anleihen mit direkt ans Inflationsniveau gekoppelten Kupons) zugutekommen. In Europa verdient die Ketchup-Flasche keinen Platz mehr im Kühlschrank, denn sie ist so gut wie leer, und es gibt dennoch kaum Inflation auf dem Kontinent.

Möglicherweise kommt es zu einigen wesentlichen relativen Preisänderungen: Die Preise einiger unverzichtbarer Güter könnten aufgrund des Nachfragestaus steigen, und langfristig könnte der Trend zur Umkehr der Globalisierung die Gesamtkosten für Unternehmen und Verbraucher in die Höhe treiben. Andererseits könnten die Preise für Dienstleistungen und andere Güter sinken, weil die Pandemie zu strukturbedingten Verhaltensänderungen geführt hat.

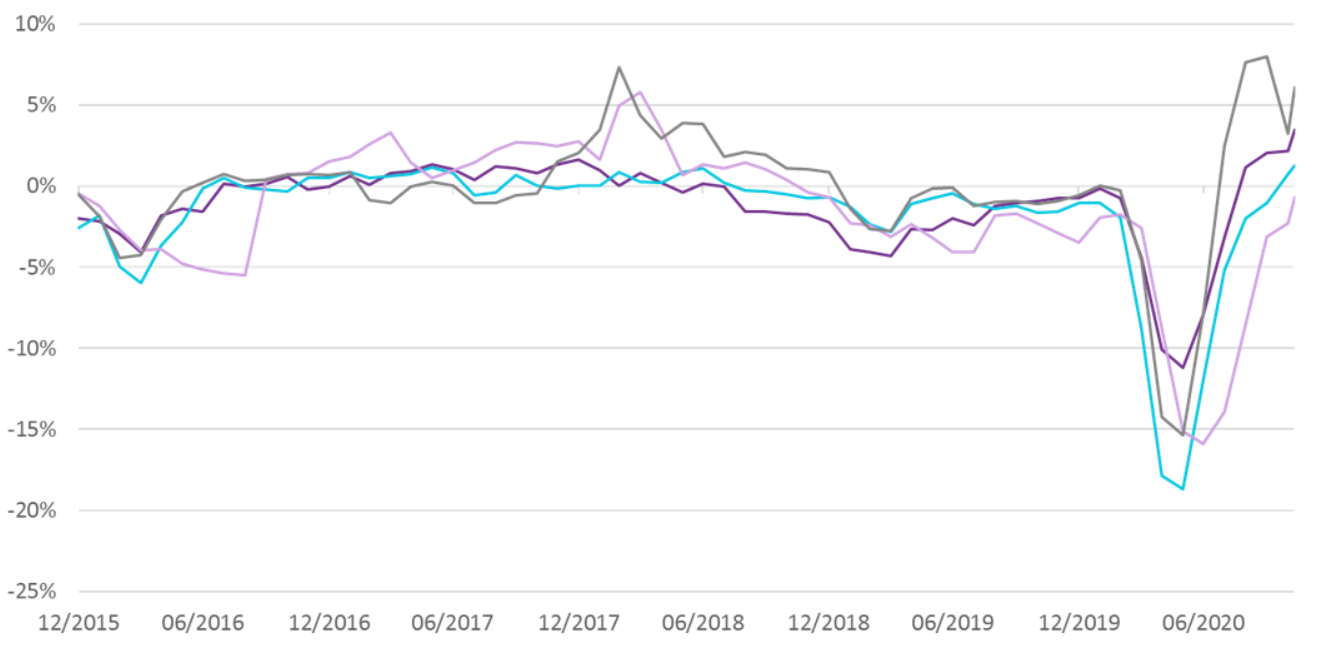

FESTVERZINSLICHE ANLAGEN

<< Schnellrücklauf: Die Jagd nach Renditen, die wir vor 18 Monaten beobachteten, hat wieder begonnen

Mit mehr als 16 Billionen US-Dollar Anleihen im Umlauf, die eine negative Rendite bieten, kann man mit Sicherheit sagen, dass bei den festverzinslichen Anlagen nicht mehr viel Saft in der Orange ist. Anleger müssen auf der Suche nach Rendite den Mut aufbringen, sich aus ihrer Komfortzone in risikoreichere Segmente des Rentenmarktes wie Hochzinsanleihen, nachrangige Anleihen und Schwellenmärkte hinauszuwagen, wenn sie noch Erträge erzielen wollen. Natürlich sind die Chancen, eine Zitrone zu kaufen[1], am unteren Ende der Qualitätskurve wesentlich höher. Anstatt einen Index zu kaufen, müssen die Anleger die Spreu vom Weizen trennen und die Vorzüge jeder einzelnen Anlage bewerten und Unternehmen mit nicht nachhaltigen Geschäftsmodellen oder stark verschuldete Unternehmen meiden. Gründliche Analyse und sorgfältige Auswahl sind unerlässlich. Die aktive Verwaltung war im Anleihenbereich für die Verfolgung der gewünschten Risiko-Rendite-Dynamik noch nie relevanter als heute.

[1] Für Neugierige sei angemerkt, dass sich die „Zitrone“ (englisch lemon, in diesem Zusammenhang ein Montagsauto bzw. eine minderwertige Ware) auf eine Abhandlung des Ökonomen George Akerlof von 1970 bezieht, in der er untersucht, wie sich die Qualität der auf einem Markt gehandelten Güter durch eine bestehende Informationsasymmetrie zwischen Käufern und Verkäufern verschlechtern kann, wonach nur „Zitronen“ zurückbleiben.

„Es war auf den ersten Blick zu erkennen, sagte ich, dass Mr. Broughton der Zustand des Geldmarktes nicht gefiel; und man konnte auch auf einen Blick sehen, dass er sich bemühte, die Bitterkeit seiner Abneigung mit Hilfe des Alkohols zu lindern.“

The Last Chronicle of Barset, Anthony Trollope

2021 wird es darum gehen, die risikolosen Zinssätze am langen Ende der Kurve auf beiden Seiten des Atlantiks zu erhöhen, wenn sich die Wirtschaft erholt und ein Impfstoff zu einer weniger fern liegenden Möglichkeit wird. Vor diesem Hintergrund sollten Anleger das Durationsrisiko in ihren Portfolios kennen, um nicht überrascht zu werden, wenn die Renditen recht schnell zu steigen beginnen. Wie wir 2013 während des Taper Tantrums gesehen haben, kann dies einen Dominoeffekt auf jede Tranche des Rentenmarktes haben. Das Dilemma ist dabei, dass die Anleger häufig gezwungen sind, ein Durationsrisiko einzugehen, da das kurze Ende der Kurve mit negativ rentierenden Anleihen überschwemmt ist. In Bezug auf das Kreditrisiko waren die Ausfallquoten 2020 trotz des unerwarteten Schlags, den die Pandemie den Gewinnen versetzte, weniger gefürchtet. Grob gesagt ist das Kreditrisiko, das voraussichtlich kontrolliert ansteigen wird, zum Jahr 2021 hin kein großes Problem, außer in einer Handvoll Sektoren, insbesondere im US-Energiesektor und im Reise- und Freizeitsektor, wo viele Unternehmen am seidenen Faden hängen und ihre Barmittel in einem alarmierenden Tempo dahinschmelzen. Größere Unternehmen werden überleben, aber eine Menge kleinere Akteure in diesen Bereichen könnten aus dem Markt gedrängt oder übernommen werden.

Die Geldpolitik dürfte 2021 weiter locker bleiben, und wir glauben nicht, dass die großen Zentralbanken ihre politischen Möglichkeiten bereits ausgeschöpft haben. Sie haben vielmehr ihre Fähigkeit bewiesen, sich kreative Lösungen auszudenken.

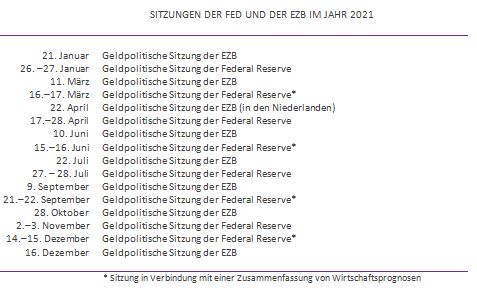

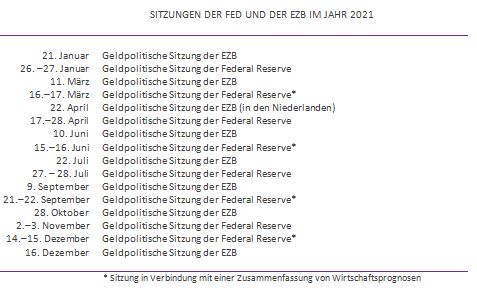

Hinsichtlich der Leitzinsen rechnen wir weder bei der EZB noch bei der Fed für 2021 mit einer Erhöhung (im Einklang mit der Konsensansicht und dem Dot-Plot der Fed), da beide bereit zu sein scheinen, eine vorübergehend über das Ziel hinausschießende Inflation zu tolerieren, während sie auf die Bestätigung warten, dass das Wirtschaftswachstum über die Erholungsphase hinaus stabil ist. Sollte sich die Situation in Europa verschlechtern, könnte die EZB, die sich des Gewichts der negativen Zinssätze in den Bankbilanzen bewusst ist, ihre langfristige Kreditvergabe an Banken oder ihre Programme zum Ankauf von Anleihen ausweiten, anstatt die Zinsen zu senken.

Die Fed hat Treasuries aller Laufzeiten mit einem Rhythmus von rund 80 Mrd. US-Dollar pro Monat gekauft. Einige Kommentatoren sind jedoch der Ansicht, dass sich ihr Anleihenankauf in Richtung auf längerfristige Schuldtitel verlagern sollte, um einen Anstieg der Kreditkosten zu verhindern. In den USA steht der Markt für Unternehmensanleihen nun auf eigenen Füßen und der Fed ist es gelungen, ihre Anleihenkäufe herunterzufahren. Sie wird ihr Programm zum Ankauf von Unternehmensanleihen nicht über den Dezember hinaus verlängern – eine Nachricht, die die Märkte ruhig aufgenommen haben. Christine Lagarde, die EZB-Präsidentin, bekräftigte vor kurzem die Unterstützung der Zentralbank, indem sie erklärte: „Die EZB war bei der ersten Welle da und wir werden auch bei der zweiten Welle da sein. Wir stehen und bleiben in der Verpflichtung, die Menschen in Europa in dieser Krise zu unterstützen.“ Das gegenwärtige Pandemie-Notfallankaufprogramm läuft bis mindestens Juni 2021, wobei mehr als die Hälfte seines Budgets von 1.350 Mrd. Euro noch verfügbar ist. Es wird erwartet, dass die EZB weiterhin Anleihen in einem Volumen von bis zu 10 Mrd. Euro pro Monat kauft, und Ökonomen gehen von der Ankündigung weiterer Unterstützungsmaßnahmen im Dezember 2020 und von einer Verlängerung des Notprogramms aus, das Ende 2021 auslaufen soll.

Bilanzen der Zentralbanken (in Mrd.)

Quelle: Bloomberg, BIL

Wir könnten ein gewisses Unbehagen an den Märkten beobachten, wenn die Zentralbanken, namentlich die Fed, zum Ende des Jahres 2021 (sofern die Erholung der Wirtschaft wie erhofft verlaufen ist) beginnen sollten, über eine Normalisierung ihrer Politik nachzudenken. Bei ihrer Krisenreaktion gingen in der Tat das Regelbuch zusammen mit den Konventionen über Bord. In den USA betätigte die Fed frühzeitig den Hebel an der QA-Gelddruckerpresse, und alle früheren Rekorde wurden beim größten Geldschöpfungsereignis aller Zeiten (gemessen an M2, dem Maß für die im Umlauf befindliche Geldmenge) in den Schatten gestellt, was die Märkte wie ein Schuss gereifter Whisky beruhigte. Die aktuelle Lage wäre ohne eine solche Unterstützung ernüchternd.

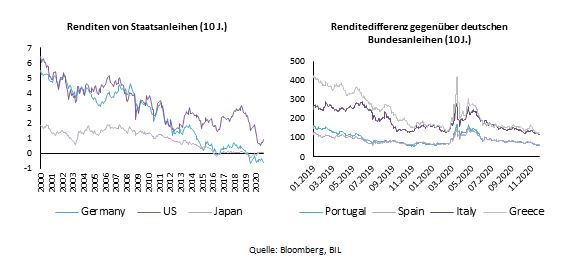

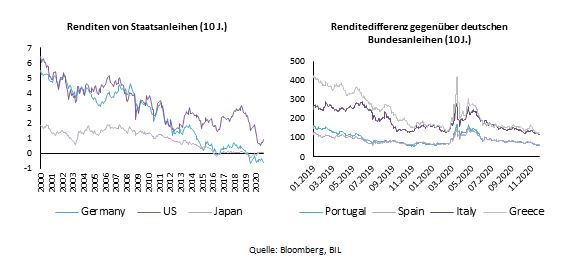

Staatsanleihen

Staatsanleihen verdienen immer noch einen Platz in einem diversifizierten Portfolio, wenn auch einen kleineren. Während die negative Korrelation mit den Aktienmärkten andauern dürfte, stellen schwindende Renditen die konventionellen Annahmen hinsichtlich ihrer Fähigkeit zur Abfederung in Frage. Die aktuellen Renditeniveaus gestalten das zukunftsbezogene Risiko-Rendite-Profil von Anleihen unvorteilhaft asymmetrisch. Wir halten es derzeit nicht für optimal, sich zur Absicherung gegen Kapitalverluste zu sehr auf die Duration zu verlassen, und bevorzugen vorerst Unternehmensanleihen höchster Qualität als Puffer.

Hinsichtlich der europäischen Peripherieländer sehen wir noch immer Möglichkeiten für Carry-Trades. Die Spreads gegenüber deutschen Staatsanleihen sind aufgrund der Vorstellung begrenzt, dass wir nach der Ankündigung des Rettungsprogramms der Eurozone von 750 Mrd. Euro und der erfolgreichen Emission der SURE-Anleihen einer Art von gemeinsamer europäischer Verschuldung näher gekommen sind[1]. Während dies nur ein kleiner Schritt in Richtung auf eine Vergemeinschaftung von Schulden in Europa war, markiert er gleichwohl einen grundlegenden Wandel, der das Risiko eines Auseinanderbrechens der Eurozone ein Stück weit beseitigt. Die Form der„Sozialanleihen“ stieß auf eine große Nachfrage und linderte etwas die Knappheitsprobleme bei konventionellen Staatsanleihen mit AAA-Rating.

[1] SURE-Anleihen wurden ausgegeben, um das SURE-Programm der Europäischen Kommission, das EU-Programm zur Unterstützung bei der Minderung von Arbeitslosigkeitsrisiken in Ausnahmesituationen (Support program to mitigate Unemployment Risks in an Emergency), zu finanzieren

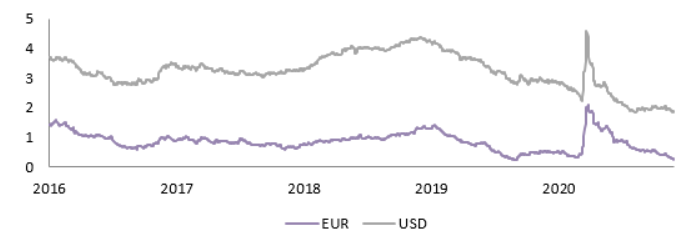

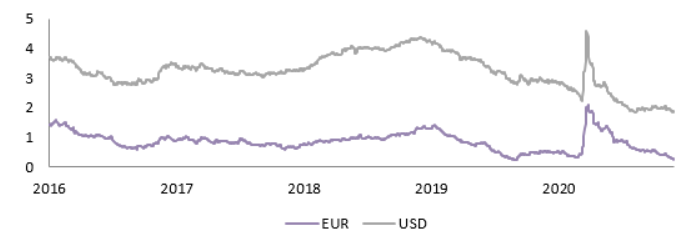

Investment Grade

Wir bevorzugen Investment-Grade-Unternehmensanleihen, die weiterhin von der Unterstützung der Zentralbanken profitieren: Auf beiden Seiten des Atlantiks dürften die Ankaufprogramme der Zentralbanken eine wesentliche Ausweitung der Spreads verhindern. Da Unternehmen sich bemühen, günstige Finanzierungen mit künstlich niedrig gehaltenen Renditen zu nutzen, hat die Emissionstätigkeit ein Rekordniveau erreicht und dürfte weiter hoch bleiben. Eine Sache, die wir bemerken, ist, dass die Verwendung der Erlöse tendenziell auf defensive Zwecke ausgerichtet ist. Fast die Hälfte der Emissionen wird für die Rekapitalisierung genutzt, und nur sehr wenig wird für Übernahmen oder aktionärsfreundliche Maßnahmen wie Aktienrückkäufe oder Dividendenerhöhungen verwendet. In Bezug auf die Kredit-Ratings hat es nach massiven Herabstufungen in den USA und in Europa den Anschein, dass wir den Wendepunkt erreicht haben und die Hochstufungen langsam wiederkehren.

Investment Grade - Rendite auf Fälligkeit

Quelle: Bloomberg, BIL

High-Yield

Der Startschuss auf der Jagd nach Renditen wurde erneut abgefeuert, und es hat fast den Anschein, als hätten wir die Zeit um 18 Monate zurückversetzt, als die Anleger massenhaft die Qualitätskurve herunterstiegen. Auch wenn dieses Segment eine gewisse Rendite bietet, kommt es darauf an, selektiv zu sein. Die Spreads nähern sich Rekordtiefstständen, während die Kredit-Fundamentaldaten viel schwächer sind als vor der Krise (die Zinsdeckungsgrade sind gesunken, die Fremdverschuldung ist gestiegen). Die Rendite auf US-amerikanische „Junk Bonds“ erreichte im vierten Quartal 2020 ein Allzeittief. All dies ist durch das unerschütterliche Vertrauen in die Zentralbanken (es gibt sogar Spekulationen, dass die EZB mit dem Ankauf hochverzinslicher Schuldtitel beginnen könnte), die Hoffnungen auf einen Impfstoff und die Überzeugung im Hinblick auf eine Erholung der Wirtschaft getrieben. In der Tat könnte eine bedeutsame Konjunkturerholung zur Senkung der hohen Verschuldungsquoten führen. Wir sollten uns aber auch daran erinnern, dass die staatliche Unterstützung (beispielsweise durch Moratorien und Zinsaussetzungen) auf der anderen Seite der Gleichung nicht ewig währt. Das Ende solcher Programme könnte für einige Unternehmen einen starken Ertragsrückgang bedeuten. In Anbetracht dessen setzen wir auf ein differenziertes Engagement in dieser Anlageklasse und konzentrieren uns auf Unternehmen mit soliden Bilanzen und auf ausgewählte nachrangige Anleihen (hauptsächlich von Finanzinstituten).

Schwellenländeranleihen

2021 dürfte ein freundliches Jahr für die Schwellenmärkte werden, da sich die Weltwirtschaft zunehmend erholt. Darüber hinaus scheint eine Präsidentschaft von Biden mehr Stabilität für die Region zu versprechen, unter der vom Weißen Haus weniger Unregelmäßigkeiten im politischen Handeln ausgehen. Schuldtitel aus Schwellenmärkten bieten attraktive Zuwächse, und die Anleger sind in dieser Anlageklasse noch nicht übermäßig investiert, was bedeutet, dass noch Spielraum für eine Verengung der Spreads besteht. Wir bevorzugen Unternehmensanleihen aus Schwellenmärkten, da sie günstigere Risikomerkmale bieten und für eine ähnliche Rendite häufig eine kürzere Duration als vergleichbare Staatsanleihen aufweisen. Im Bereich der Anleihen in Lokalwährungen ist die Performance untrennbar mit der Entwicklung der Währung verbunden, auf die sie lauten. Dies bringt eine Volatilität in einer anderen Größenordnung mit sich, die wir im gegenwärtigen Kontext nicht in unsere Portfolios aufnehmen möchten. Alternativen in Hartwährungen bieten gegenüber Unternehmensanleihen aus Industrieländern noch immer gute Prämien.

Als eine eigene Kategorie sind chinesische Anleihen erwähnenswert. Chinesische Staatsanleihen mit einer 10-Jahres-Rendite von über 3 % bieten einen attraktiven Spread gegenüber US-Treasuries und eine positive reale Rendite – etwas, das in diesen Tagen zunehmend schwer zu bekommen ist. Die Gestaltung transparenter gesetzlicher Rahmenbedingungen und die anhaltende Internationalisierung des RMB sind positive Trends, die China zu einem zunehmend anlagefähigen Rentenmarkt machen. Tatsächlich haben ausländische Anleger ihre Bestände an RMB-Anleihen im Laufe des Jahres 2020 aktiv erhöht, während die passiven Allokationen wegen der Aufnahme chinesischer Staatsanleihen in führende Indizes ebenfalls sprunghaft gestiegen sind. Anleger sollten jedoch ihre Exposition gegenüber Währungsschwankungen nicht außer Acht lassen.

Zusammenfassend steht der Aufbau robuster Portfolios für uns im Vordergrund, da ein niedrigeres Zinsumfeld für längere Zeit als eine Art von existenzieller Bedrohung für die meisten Anleihenanleger angesehen wird. Es ist wichtiger als je zuvor, sich auf die Risiken zu konzentrieren, die wir gerne eingehen, um höhere Erträge als herkömmliche Anleihen zu erzielen.

AKTIEN

Es ist wichtig, wählerisch zu sein

„Die Stimmung ist gewiss eine sehr mächtige Kraft“

- The Warden, Anthony Trollope

2021 dürfte sich als ein vielversprechendes Jahr für Aktien erweisen, die von der akkommodierenden Geldpolitik beflügelt und von der Erholung der Wirtschaft unterstützt werden. Kurz nach der viel besser als erwartet ausgefallenen Berichtssaison für das dritte Quartal hoben die Analysten ihre Prognosen für das Gewinnwachstum in den kommenden 12 Monaten in allen Regionen außer Japan in den positiven Bereich an. Dies ist ziemlich ungewöhnlich, da die Analysten ihre Prognosen zum Gewinn pro Aktie zu diesem Zeitpunkt des Jahres in der Regel absenken.

84 % der S&P 500-Unternehmen meldeten Gewinne über den Schätzungen – der höchste Wert seit FactSet 2008 mit der Erfassung dieser Kennzahl begann.

Die Stimmung war sehr kräftig, und trotz der Pandemie und ihrer wirtschaftlichen Auswirkungen nahmen die wichtigsten US-Indizes ihre Gewinnserie im letzten Quartal wieder auf, überschritten neue Höchststände und trieben die bereits reichlich hohen Bewertungen noch höher. Die positive Stimmung wurde durch eine Verbesserung der Makrodaten, besser als erwartet ausgefallene Gewinnergebnisse, Konjunkturprogramme zum Ausgleich mangelnder Nachfrage und Hoffnungen auf einen Impfstoff begünstigt. Damit sich dies fortsetzen kann, müssen sich die Makrodaten weiter verbessern, Erfolge bei der Eindämmung des Virus erzielt und die Volkswirtschaften wieder geöffnet werden. Das Eintreffen eines Impfstoffs wird sich äußerst positiv auf Aktien auswirken. Man muss allerdings den anfänglichen Optimismus dämpfen, denn es wird einige Zeit dauern, bis ein erfolgreicher Impfstoff in großen Mengen hergestellt und verteilt sein wird. Die Erwartungen müssen gegen die Realität des Hier und Jetzt abgewogen werden. Wie wir Ende 2020 beobachteten, erwiesen sich Erholungsrallys und Stilwechsel angesichts der Besorgnis über steigende COVID-19-Infektionszahlen als kurzlebig.

Die Gewinnhürde für das erste Quartal 2021 ist recht anspruchsvoll, besonders wenn man bedenkt, dass das erste Quartal 2020 die Ausgangsbasis bildet, als die Ausbreitung von COVID-19 im Westen gerade erst begann. Sie könnte jedoch erreichbar sein, wenn es nicht zu größeren Rückschlägen im makroökonomischen Bereich oder bei den fiskalpolitischen Anreizen kommt. Gewöhnlich dauert es nach einem Konjunkturabschwung vier oder fünf Jahre, bis die Gewinne wieder das Niveau vor der Rezession erreichen. Dies ist jedoch keine normale Rezession, die auf ein wirtschaftliches Ungleichgewicht zurückzuführen ist: Sie ist von Menschenhand herbeigeführt, was in der Tat einen Unterschied machen kann. Die laufenden Konjunkturprogramme geben Hoffnung, dass die Schätzungen für 2021 Bestand haben werden, und die Ergebnisse übertrafen bereits im zweiten und im dritten Quartal die Erwartungen der Analysten.

.

Revisionen der relativen Gewinne

Quelle: JPM data, BIL

Wir müssen in Erinnerung behalten, dass die Unsicherheit noch immer höher als gewöhnlich ist, da die Analysten (und in gewissem Maße auch die Unternehmen) keine klare Meinung haben, was die Zukunft bringen wird. Im Februar werden hoffentlich die ersten Prognosen für das Gesamtjahr herausgegeben.

69 Unternehmen gaben in dieser Gewinnsaison eine Prognose ab – deutlich weniger als der Fünfjahresdurchschnitt von 104

Die neue US-Regierung ist für Aktien nicht besonders wichtig, da die längerfristige Performance eher vom Konjunkturzyklus als von der Zusammensetzung der US-Regierung abhängt. Es kann jedoch zu einigen Nebeneffekten zugunsten der Aktien kommen, die sich aus einem harmonischeren Welthandel (vor der Coronakrise wurden die Märkte häufig als Geiseln für Handelsgespräche genommen) ergeben und einem Schub für die Infrastruktur unter Biden, der bestimmten Sektoren zugutekommen könnte.

Regionen

Wir bevorzugen weiterhin die USA (wo man hochwertige Wachstumstitel und Nutznießer der „Stay at home“-Devise findet) und China (aufgrund seines starken Binnenwachstums)

Wir sind der Auffassung, dass die US-Aktienmärkte das Jahr 2021 höher als zu den derzeitigen Ständen abschließen können. Allerdings lassen die teuren Bewertungen nur wenig Raum für eine Verbesserung der Bewertungskennzahlen – die Anleger müssen hochgradig selektiv vorgehen und eine sorgfältige Analyse vornehmen, um die Glanzstücke zu finden. Die USA sind die Region, in der sich die prominentesten Profiteure des Wachstums und der „Stay-at-home“-Strategie befinden. Das macht sie teuer, was sich aber in einem Kontext, in dem die Anlagenpreise in allen Segmenten überhöht sind, rechtfertigen lässt. Die gesamtwirtschaftliche Dynamik nimmt zu und wird durch eine neue Runde fiskalpolitischer Impulse weiter unterstützt. Gleichzeitig hat Jerome Powell erneut die Bereitschaft der Fed unterstrichen, alles Notwendige zu tun, um die Wirtschaft zu retten.

In Europa ist nichts an der gesamtwirtschaftlichen Lage besonders aufregend, und die Dynamik macht einen anfälligen Eindruck, besonders angesichts neuer Bewegungseinschränkungen. In positiver Hinsicht ist die EZB immer noch sehr aktiv, und eine Präsidentschaft von Biden mit einer potenziell freundlicheren Handelspolitik dürfte für die exportorientierte Eurozone von Vorteil sein. Europa ist ähnlich wie Japan mehr von Substanzwerten dominiert und könnte bei Stilwechseln von Wachstums- zu Substanzwerten eine Outperformance erzielen. Solche Stilwechsel haben sich, obwohl sie ausgeprägt waren, bislang als kurzlebig erwiesen. Die Anleger müssen jedoch dafür bereit sein, wenn es zu einer längeren Erholungsrally kommt.

Chinesische Aktien florieren vor dem Hintergrund der kräftigen Binnenwirtschaft und der Eindämmung der Pandemie. Zunehmende Reformen in China erweitern den Zugang für ausländische Investoren, ziehen Kapitalzuflüsse an und verbessern die Wachstumsaussichten noch weiter. Gezielte fiskalpolitische Anreize unterstützen weiterhin die Dynamik, wobei Sektoren wie der Technologie-, der Gesundheits- und der Verbrauchersektor zu den Hauptnutznießern zählen.

Bei anderen Aktien aus Schwellenmärkten zögern wir, da Regionen wie Lateinamerika und Osteuropa noch immer unter Druck stehen.

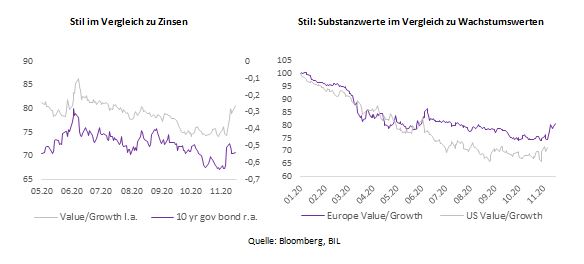

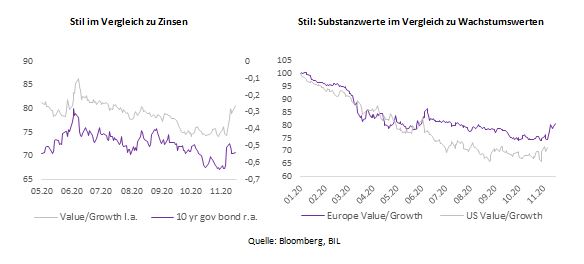

Stil

Im späteren Jahresverlauf, wenn die Zinsen (vorwiegend in den USA) allmählich steigen, könnte eine Renaissance der Wachstumswerte plausibler werden: Bis dahin könnten wir einige Fehlstarts beobachten.

Das Szenario längerfristig niedriger Zinsen begünstigt immer noch den qualitäts-/wachstumsorientierten Anlagestil, den wir weiterhin bevorzugen. Doch wie wir Ende 2020 erlebt haben, gehen Erholungsrallys oft mit kurzen, aber heftigen Stilwechseln einher. Auch wenn wir nicht der Meinung sind, dass das aktuelle Umfeld einer ausgedehnten Outperformance von Value-Aktien zuträglich ist, müssen Portfolios vor möglichen zeitweiligen Stimmungsumschwüngen geschützt werden. Um das zu gewährleisten, berücksichtigen wir durch unsere Sektorprognosen jetzt auch die Konjunkturabhängigkeit mit, insbesondere indem wir das Engagement in Basiskonsumgütern zugunsten von Industriewerten reduziert haben.

Das Niedrigzinsumfeld hat einige Fragen aufgeworfen, ob wir dividendenstarke Aktien für Ertragszwecke in Betracht ziehen. Bislang tun wir das nicht, da Dividendentitel tendenziell Substanzwerte oder sogar Wertfallen sind.

Sektoren

Wir bevorzugen in allen Sektoren handverlesene Titel

Unsere bevorzugten Sektoren sind nachfolgend angegeben, aber im Großen und Ganzen ziehen wir es vor, aus jedem Sektor solide Anlagen herauszupicken, anstatt einen allgemeinen Ansatz zu verfolgen und in einem bestimmten Sektor alles zu riskieren. Themen wie die Digitalisierung treiben die Renditen über das gesamte Branchenspektrum in die Höhe, und die Pandemie verstärkt in den einzelnen Sektoren die Kluft zwischen den Gewinnern und den Verlierern.

„Das Leben ist so anders als die Theorie” ― Anthony Trollope

Die Konzentration bei den Renditen, bei der wenige Spitzentitel die Rendite eines gesamtes Sektors in die Höhe treiben, bleibt recht extrem, und dies könnte über einen wesentlich längeren Zeitraum anhalten, als man es normalerweise erwarten würde. Wir denken, dass sich die Konzentration der Renditen fortsetzen wird, solange die Störungen aufgrund von COVID-19 anhalten, und dass es auf die Selektivität ankommen wird. Die Anleger werden die Geschäftsmodelle der einzelnen Unternehmen gründlich untersuchen und über die Sektoren hinaus in die Teilsektoren hineinschauen müssen. Im Laufe des Jahres werden wir in angeschlagenen Sektoren erste Erholungsrallys beobachten können, glauben aber, dass diese eher auf Nachzügler zurückzuführen sind, die wieder aufholen, als auf Gewinner, die zurückfallen. Die Gewinneraktien von heute haben, über alle Branchen, tendenziell Geschäftsmodelle, die auf unsere „neue Realität“ und den längerfristigen strukturellen Wandel zur Digitalisierung zugeschnitten sind.

Präferenzen

Gesundheitswesen IT Versorger Industrie Grundstoffe

Der Gesundheitssektor ist ein defensiver Sektor, der durch die Pandemie an Fahrt gewonnen und im dritten Quartal mit 13 % das höchste Gewinnwachstum aller elf Sektoren verzeichnete. Die Telemedizin hatte bereits an Dynamik gewonnen. Während der Pandemie gewann sie jedoch weiter an Fahrt, da sich die Technologie als ein wirksames Instrument zur Bekämpfung der Ausbreitung des Coronavirus (beispielsweise in asiatischen Ländern über Apps für Mobiltelefone) und zur Erbringung der Grundversorgung erwies. Da der hochansteckende Charakter der Krankheit bedeutete, dass die Mitarbeiter im Gesundheitswesen sich selbst in Gefahr bringen mussten, um den Patienten zu helfen, während die Krankenhäuser Gefahr liefen, zu Hotspots für die Übertragung der Krankheit zu werden, wurden virtuelle Arztbesuche und Chatbots zum Zwecke der Diagnose von Patienten ohne Ansteckungsrisiko eingesetzt, während gleichzeitig tragbare Geräte zur Feststellung der Vitalwerte und Symptome verwendet wurden.

„Wir erleben praktisch in einer Woche die Veränderung von 10 Jahren... Sie gehen zu Ihrem Arzt wie seit Jahrzehnten und Jahrhunderten. Aber das hat sich jetzt völlig geändert.“

Dr. Wessely, ein britischer Arzt in der New York Times

Wir sind der Auffassung, dass diese Entwicklung von hier an durch eine weitere Verbreitung der technisch unterstützten Medizin und der digitalen Gesundheitsdienste vorangetrieben wird, die den Zugang zu Millionen von Menschen, besonders in weit entlegenen Orten, erweitern könnte. Der Gesundheitssektor ist neben dem Basiskonsumgütersektor einer der wenigen Sektoren, die noch immer ihre Aktien zurückkaufen. Wir denken, dass sich dies bis 2021 fortsetzen wird, während sich andere, zyklischere Sektoren darauf konzentrieren, ihre Bilanzen wieder aufzubauen. In den USA will Biden auf dem Affordable Care Act (besser bekannt als Obamacare) aufbauen, um den Amerikanern mehr Auswahlmöglichkeiten zu geben, die Kosten für die Gesundheitsversorgung zu senken und das Gesundheitssystem leichter steuerbar zu machen. Dies mag für bestimmte Gesundheits- und Pharmaaktien eine schlechte Nachricht sein, aber kurzfristig wird die Bekämpfung der Pandemie an erster Stelle stehen.

IT ist traditionell ein zyklischer Sektor, der durch den strukturellen Wandel zur Digitalisierung mehr Beständigkeit bekommen hat. Er ist zwar teuer, da er die Mega-Caps unter den Technologieunternehmen enthält, aber die höheren Bewertungen sind aufgrund des stabilen Gewinnwachstums, der starken Cashflow-Generierung und der soliden Bilanzen in gewissem Maße verdient. Kurzfristig kommt dem Sektor das „Stay at home“-Thema zugute, während er langfristig weiter vom digitalen Wandel profitieren wird. Unseres Erachtens unterschätzen die Anleger derzeit den Impuls, den die Einführung von 5G für diesen Sektor bringen wird. Doch das Anlegen in Technologietiteln ist keine Einbahnstraße zu höheren Renditen, wie wir bei der heftigen Verkaufswelle Anfang September feststellen konnten. Das Epizentrum der Korrektur war der technologielastige NASDAQ-Index, der uns daran erinnerte, dass diese Aktien nicht immun gegen die Schwerkraft sind. Eine stärkere Regulierung bei den großen Technologietiteln scheint durchaus denkbar, wie wir das bereits beim Börsengang der Ant Group in China gesehen haben. Es ist unwahrscheinlich, dass die USA ihre eigenen Wachstumsunternehmen wie Facebook und Amazon zerschlagen und aufspalten werden. Wir sollten vielmehr mit Gesetzen zur Förderung des Wettbewerbs rechnen. Blickt man über die offensichtlichen Vorreiter hinaus zu den Nischenunternehmen im Sektor, bieten sich interessante Gelegenheiten.

Die Versorger sind ein defensiver Sektor, der zurzeit – und auch in Zukunft – von der weltweiten Konzentration auf erneuerbare und saubere Energien profitiert. Der gewählte US-Präsident Joe Biden stellte saubere Energie in den Mittelpunkt seines vorgeschlagenen Infrastrukturplans und erklärte, er würde dem Pariser Klimaabkommen wieder beitreten und die Emissionen bis 2050 auf netto null reduzieren. Er versprach auch, die US-Stromerzeugung durch die Elektrifizierung großer Teile des Transitnetzes des Landes bis 2035 von der Kohle unabhängig zu machen. Es ist bereits erstaunlich zu beobachten, dass NextEra Energy, der weltgrößte Erzeuger grüner Energie, rund 15 % des MSCI USA Utilities Index ausmacht. Nach Ansicht einiger Experten ist dies ein Geschäftsmodell, das die größten Ölgesellschaften aufgreifen müssen.

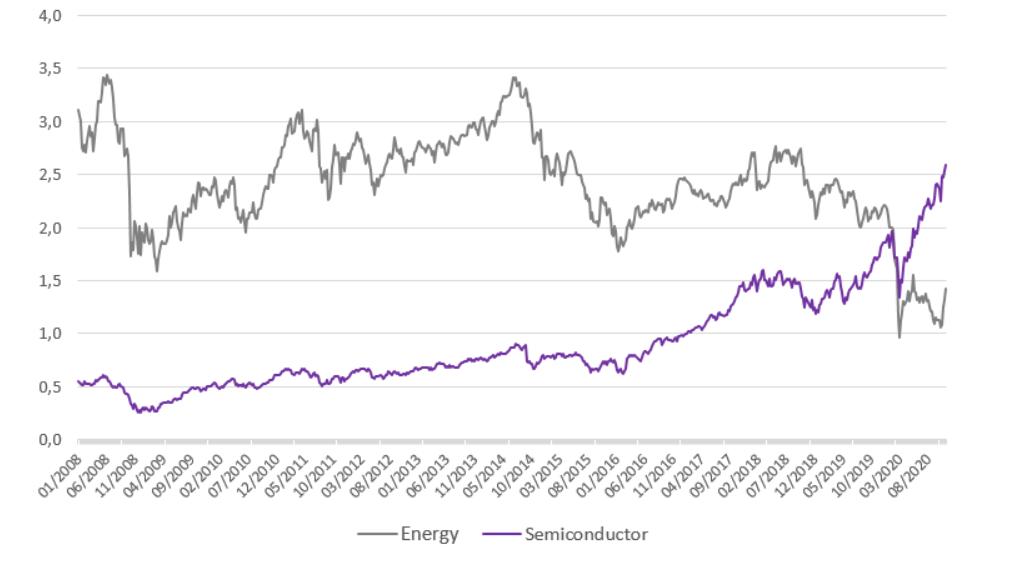

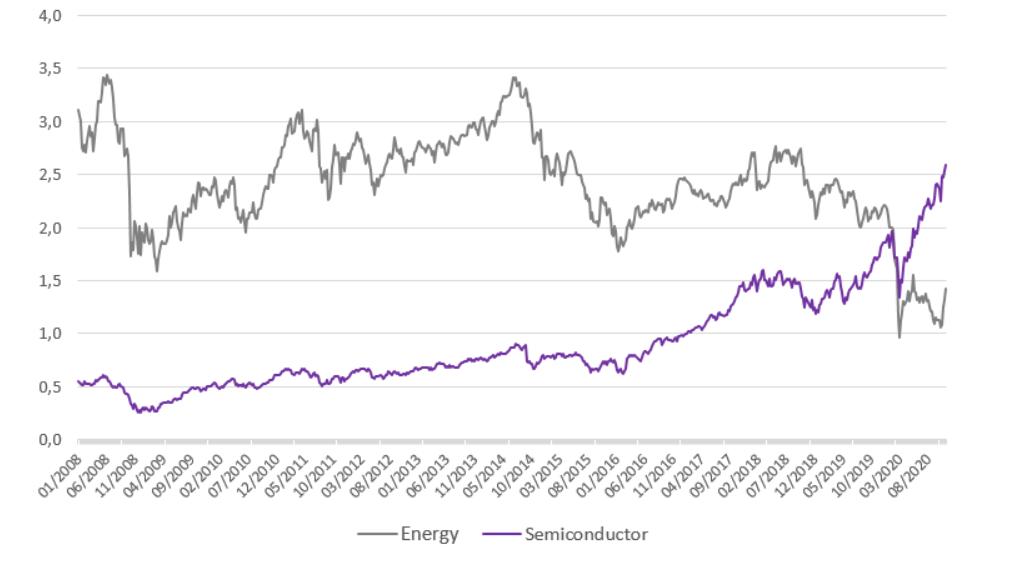

MSCI World Energy im Vergleich zur Kapitalisierung des Halbleitermarktes (in Billionen USD)

Quelle: Bloomberg, BIL

Wenn wir über Energie sprechen, ergibt sich eine der bemerkenswertesten Beobachtungen des Jahres 2020 aus dem Umstand, dass die Marktkapitalisierung der Halbleiterhersteller im MSCI World Index weit über die Marktkapitalisierung des Energiesektors gestiegen ist. Daten, der „neue“ Rohstoff, sind keine Science-Fiction, sondern unsere gegenwärtige Realität. Bemerkenswert ist auch die Tatsache, dass die Vormachtstellung der USA im Halbleitermarkt der Vergangenheit angehört, wenn man sich die Führungsposition im Technologiesektor und die Marktkapitalisierung von TSMC (Taiwan Semiconductor Manufacturing Company) im Vergleich zu Intel betrachtet.

Die Industrie ist ein mittel- bis spätzyklischer Sektor, mit dem man auf steigende Einkaufsmanagerindizes (Indikatoren für das Wirtschaftswachstum) setzen kann. Sie wird auch ein großer Nutznießer der umfangreichen Konjunkturpakete sein, die nach unserer Ansicht von den USA und der EU geschnürt werden.

Schließlich gefallen uns Grundstoffe aufgrund des Umstands, dass die Konjunkturerholung in China und ein Anziehen der Industrietätigkeit zu den Faktoren gehören, die massive Gewinnkorrekturen vorantreiben werden. Hinzu kommt, dass steigende Rohstoffpreise, besonders für Eisenerz, zu einem Gewinnwachstum geführt haben, das die Aktienrenditen im Teilsektor Metall und Bergbau übertrifft. Grundstoffe mögen zwar auf den ersten Blick teuer wirken, aber dies ist hauptsächlich auf die hohen Bewertungen im Teilsektor Chemie zurückzuführen. Anderswo findet man noch Wertpotenzial. Dieser Sektor hängt ebenfalls vom Einkaufsmanagerindex ab und dürfte von fiskalpolitischen Anreizen ebenso profitieren wie vom Übergang zu einer ökologischen Wirtschaft. Die EU hat bereits davor gewarnt, dass die Knappheit von Elementen, die zur Herstellung von Batterien und Geräten zur Nutzung von erneuerbaren Energien auch das Ziel der Union gefährden könnte, bis 2050 klimaneutral zu werden. Die Länder beginnen mit der Durchführung von Überprüfungen zu strategischen Rohstoffen, und wir rechnen mit Versuchen, die Belieferung mit den für ihre Industrien kritischen Rohstoffen zu sichern, indem sie sich auf die Exploration, Investitionen und ein verbessertes Recycling konzentrieren. Im November startete die EU die Europäische Rohstoffallianz (European Raw Materials Alliance, ERMA), deren Arbeit den verlässlichen, sicheren und nachhaltigen Zugang zu Rohstoffen sicherstellen soll, die von kritischer Bedeutung sind, um ein wettbewerbsfähiges, ökologisches und digitales Europa zu ermöglichen.

ROHSTOFFE UND WÄHRUNGEN

Gold

Es ist kein Geheimnis, dass die Goldpreise tendenziell von einer zunehmenden Unsicherheit, sei es im wirtschaftlichen oder politischen Bereich, profitieren. Beeinflusst durch seine Geschichte als Währung, hat Gold häufig die Rolle einer Absicherung gegen Inflation und eines Portfoliostabilisators bei Turbulenzen an den Finanzmärkten übernommen. 2020 wurde Gold für viele Anleger (und auch für uns bei der BIL), die nach verbesserten Diversifizierungsvorteilen in einer von der Pandemie auf den Kopf gestellten Welt suchten, zu einer Anlage, auf die Verlass ist. Infolgedessen erreichte der Preis von physischem Gold einen neuen Höchststand von mehr als 2.000 US-Dollar pro Unze.

Gold wird anders als Fiat-Währungen, die als Papiergeld betrachtet werden, als ein Wertspeicher angesehen. Vor dem Hintergrund beispielloser, kombinierter geld- und fiskalpolitischer Bemühungen gingen einige Kommentatoren und Goldbugs so weit, die Frage zu stellen, ob Fiat-Geld in der langfristigen Geschichte des Geldes eine vorübergehende Modeerscheinung sein wird. Die Gelddruckmaschine der Zentralbanken ist jedoch nichts Neues – man muss sich nur die Wirtschaftsgeschichte Japans betrachten (die sehr ausführlich in „Princes of the Yen“ von Richard Werner beschrieben ist).

Positive Nachrichten über Impfstoffe und Perspektiven für eine schnelle Erholung der Wirtschaftstätigkeit haben dem Wert des Goldes zum Ende des Jahres etwas von seinem Glanz genommen. Der Verkaufsdruck auf goldgedeckte ETFs hat den Preis gesenkt. Wir sind jedoch der Auffassung, dass die langanhaltend niedrigen realen US-Zinsen und die Fortdauer eines von Niedrigwachstum und -inflation geprägten Umfelds der Geldpolitik erlauben dürften, ungewöhnlich akkommodierend zu bleiben, was den Goldpreis und die Nachfrage nach Gold unterstützt. Wir glauben, dass die Nachrichten zu den Impfstoffen den zugrunde liegenden Vorteil des Goldes, wenn es in diversifizierte Multi-Asset-Portfolios einbezogen wird, nur begrenzen, aber nicht beseitigen werden. Dies dürfte gelten, solange die Fed zurückhaltend genug bleibt.

Auch Kryptowährungen oder, allgemeiner, digitale Währungsinitiativen gewinnen als alternative Methode zur Absicherung gegen Abwertungseffekte zunehmend an Bedeutung. Obwohl sie noch in ihren Anfängen stecken, sind sie unter Umständen ein interessantes Thema für Regulierungsbehörden und Anleger. Der Wettbewerbsdruck aus diesen Alternativen ist offensichtlich, verdient jedoch eine gesonderte Analyse.

Gold (USD/Unze)

Quelle: Bloomberg, BIL

Öl

Der Ölpreis war im Jahr 2020 eine Kuriosität. Sein Preis fiel im April erstmals in der Geschichte in den negativen Bereich. Die Produzenten bezahlten die Käufer aus Kapazitätsgründen dafür, ihnen die Ware abzunehmen. Dies beruhte in erster Linie auf technischen Faktoren, war aber symptomatisch für die schwindende globale Nachfrage und die extreme Marktvolatilität auf dem Höhepunkt der Pandemie.

Wir beginnen das Jahr 2021 für das Öl im negativen Bereich und haben keinen Grund, eine schnelle Normalisierung der Nachfrage zu erwarten. Einschränkungen der Mobilität und veränderte Gewohnheiten werden mit dem Einsatz des Impfstoffs nicht verschwinden. Selbst wenn man annimmt, dass die Produktionsbeschränkungen der OPEC+-Länder erfolgreich sein werden (was bei Weitem nicht garantiert ist, wenn man sich die Einhaltung der Beschränkungen in früheren Zeiten betrachtet), bleiben die Lagerbestände über dem Durchschnitt, was jedem Preisanstiegsdruck Grenzen setzt.

Strukturell öffnet der Preisdruck nach oben die Tür für den Zufluss eines zusätzlichen Angebots. Während die OPEC+ in Betracht zieht, ihre für Januar geplante Erhöhung der Rohölförderung (um fast 2 Millionen Barrel pro Tag) aufzuschieben, richten sich die Produzenten von US-Schieferöl darauf ein, das Angebot zu steigern, Libyen hat das Potenzial für eine schnellere Erholung der Produktion als erwartet und die Diskussionen im Zusammenhang mit den Sanktionen gegen den Iran halten an, was den Druck auf den Ölpreis weiter dämpfen dürfte.

WTI ($/barrel)

Quelle: Bloomberg, BIL

Man sollte jedoch beachten, dass die Prognose von Rohstoffpreisen recht gewagt ist. Die Schwankungen der Ölpreise sind gewöhnlich nicht vorhersehbar, da sie die meiste Zeit über mit der Geopolitik zusammenhängen.

Rohöl erfreute sich jahrelang des Premium-Status einer soliden Finanzanlage. Die Dinge haben sich allerdings geändert, das „schwarze Gold“ verliert seine Zugkraft. Die Unfähigkeit der Branche, der zunehmenden Notwendigkeit der Welt gerecht zu werden, Emissionen zu senken, um den Übergang zu einer sauberen Energie zu beschleunigen und den globalen Klimawandel zu bewältigen, wirkt sich negativ auf die Rohstoffpreise aus. Man sollte sich daran erinnern, dass es für die Erreichung des im Pariser Abkommen festgelegten Ziels jetzt offensichtlich ist, dass fossile Brennstoffe im Boden bleiben müssen. Wir sind noch nicht zu diesem Punkt gekommen, aber für uns wird es immer offensichtlicher, dass Ölreserven zu „gestrandeten Anlagen“ werden.

Währung

Die Zuversicht im Zusammenhang mit einer Konjunkturerholung nach der Pandemie wird 2021 auch ein wichtiges Thema sein, das den Devisenmarkt bewegt.

Die Konsensmeinung unter den Finanzmarktteilnehmern geht von einer Schwäche des US-Dollars aus, die auf dem Leistungsbilanzdefizit in den USA und auf historischen Vergleichen mit früheren Konjunkturzyklen und Erholungsphasen beruht. Aber diesmal ist es anders. Obwohl das eine gefährliche Behauptung ist, schwingt sie wie ein berechtigtes Argument mit, wenn man die Konvergenz der Zinssätze betrachtet, die seit der Pandemie weltweit zu beobachten ist, und sich die gegenwärtige Bewertung des Dollars ansieht, der nahe an seinem fairen Wert liegt. Kombiniert man diese beiden Faktoren, könnte der Vergleich mit historischen Konjunkturzyklen gewagt sein, wenn man die wesentlichen Unterschiede bei den Anfangspunkten berücksichtigt.

Die Perspektiven für eine Normalisierung der US-Diplomatie und die Erwartungen im Zusammenhang mit einer gewissen Deeskalation im Bereich des Handels dürften den Nicht-Dollar-Währungen wieder etwas Luft verschaffen. Wir dürften auch mit einer statischeren US-Geldpolitik rechnen können. Abflüsse aus vorsorglich gehaltenen Dollarbeständen sind aufgrund von Hoffnungen auf geringere angsteinflößende Ereignisrisiken zu erwarten.

Nimmt man die vorstehenden Ausführungen zusammen, erwarten wir eine moderate Abschwächung des Dollars, vor allem unter zyklischen Gesichtspunkten. Während die Konvergenz der Nominalzinsen jetzt abgeschlossen ist, spielen Abweichungen bei den Realzinsen noch immer eine Rolle. Das Umschwenken der Fed auf ein durchschnittliches Inflationsziel bedeutet, dass negative Realzinsen ein glaubwürdiger Verlauf sind. Betrachtet man die Auswirkungen eines negativen Nominalzinssatzes, werden sich die Bemühungen der meisten Zentralbanken wahrscheinlich auf die Realzinssätze und nicht auf die Nominalzinsen konzentrieren. Dies ist offenbar das wünschenswerte Ergebnis der Fed-Politik: Eine sich selbst tragende Expansion und ein erfolgreicher Anstieg der Inflationserwartungen mit einer schwächeren Währung sind eindeutig ein Teil des Rezepts.

In einer Welt mit begrenzten Zinsspreads kommt es auf die Gesundheit der Zahlungsbilanz eines Landes an. Die in dieser Hinsicht wenigen glücklichen Länder dürften mit Aufwärtsdruck auf ihre Währungen konfrontiert sein. Länder, die gegen die Deflation kämpfen, werden wahrscheinlich keine stärkeren Währungen akzeptieren, aber Abflüsse aus vorsorglich gehaltenen Dollarbeständen sind zu erwarten.

Die europäische Währung allein betrachtet hat kein attraktives Szenario zu bieten. Stockende Strategien bei der Bekämpfung von COVID-19, die darauf abzielten, die wirtschaftlichen Belastungen vorzuziehen und später auf eine solide Erholung zu bauen, führten schlicht zu einem wesentlichen Rückstand gegenüber dem US-Wachstum. Die Gesamtinflation bleibt trostlos, und eine Inflation über dem Zielwert von 2 % erscheint unrealistisch. Ein weiteres Bündel geldpolitischer Maßnahmen steht für die Dezember-Sitzung der EZB auf der Tagesordnung. Wenn man aber glaubt, dass die Trägheit der Inflation ihre Wurzel in strukturellen Problemen hat, dürften stabile Realzinsen sinkenden US-Realzinsen gegenüberstehen und damit für ein besseres EUR/USD-Verhältnis sprechen. Derzeit ist die Fed einfach glaubwürdiger, wenn es um die Reflationsstrategie geht.

Andere Währungen, die von ihren Zahlungsbilanzüberschüssen profitieren sollten, sind der JPY, der CHF und der CNH.

Die politischen Entscheidungsträger Japans waren historisch am lautstärksten zu vernehmen, wenn sie mit einer stärkeren Inlandswährung gegenüber dem USD konfrontiert waren. Die Realität ist aber auch, dass die japanischen Behörden seit 2011 (zur Zeit des großen Erdbebens im Osten Japans, dem schwersten jemals in der Geschichte des Landes verzeichneten Erdbeben) nicht gegen den JPY interveniert haben. Darüber hinaus sind auch veränderte Handelsmuster erkennbar. Schon heute ist der chinesische Renminbi von größerer Bedeutung für die japanische Wettbewerbsfähigkeit als der US-Dollar, so dass die japanischen Behörden mit einer gewissen Gelassenheit auf einen gegenüber dem USD stärkeren JPY blicken können.

Der Blick auf den CHF vermittelt ein komplexeres Bild. Philipp Hildebrand, der frühere Chef der Schweizer Zentralbank (der jetzt für BlackRock arbeitet), behauptete kürzlich, dass die Finanzmärkte die Gefahr einer höheren Inflation unterschätzten. Es sollte jedoch klar sein, dass eine höhere Inflation im Falle der Schweiz wahrscheinlich keine Gefahr, sondern eher eine Notwendigkeit ist, um aus dem schwarzen Loch der derzeitigen Deflation herauszukommen. Bei einem Referenzzinssatz der Schweiz von -0,75 % über die vergangenen fünf Jahre, der niedrigste weltweit, sind Interventionen auf dem Devisenmarkt das wichtigste Instrument bei der Bekämpfung der Aufwertung des CHF. Bei der Bilanzsumme der Zentralbank in der Größenordnung von 135 % des BIP könnten weitere Währungsinterventionen das Land der Gefahr aussetzen, dass die US-Regierung es als Währungsmanipulator einstuft.

GBP bleibt ein Joker. Die Übergangszeit für den Brexit ist fast abgelaufen, aber beim Verfassen dieser Zeilen gab es lediglich Gerüchte und Raunen über die laufenden Gespräche. Ein weiches Handelsabkommen würde dem britischen Pfund aufgrund der ausgeräumten Ungewissheit Auftrieb gegenüber dem Euro verleihen, der allerdings begrenzt sein dürfte, wenn man die Kollateralschäden berücksichtigt.

Während Anleger im Festzinssegment verzweifelt auf der Jagd nach Rendite sind, suchen Akteure auf dem Devisenmarkt nach Carry. Eine offensichtliche Lösung dreht sich um Volatilität, mit der Vorstellung, dass das Verkaufen von Volatilität eine Art von Carry-Trade ist.

Die Suche nach Carry dürfte Unterstützung für Schwellenländerwährungen leisten. In einigen Fällen wird es jedoch nicht ausreichen, einige spezifische Ungleichgewichte abzusichern (z. B. eine Schwäche der Zahlungsbilanz).

Programme zum Ausgleichen der Schuldenlast der öffentlichen Hand werden sich weiterhin auf Wachstum und Inflation konzentrieren und Sparmaßnahmen vermeiden. Doch der Umgang mit den fiskalpolitischen Konsequenzen von COVID-19 wird für einige Länder eindeutig die größte strukturelle Herausforderung sein.

Ein genauer Blick auf die Ländergewichtungen in den Anleihen- und Aktienindizes ist besonders hilfreich bei asiatischen Währungen. China ist auf dem besten Weg, 2021 eine der stärksten Wachstumsraten zu erzielen, was es zu einem attraktiven Ziel für ausländisches Kapital macht. Gleichzeitig öffnet China aktiv seine Finanzmärkte für Ausländer, was die Währung weiter unterstützen dürfte. Erwartungen einer gewissen Verbesserung in den Handelsbeziehungen zwischen China und den USA könnten hilfreich sein, werden aber voraussichtlich nicht für eine grundlegende Veränderung sorgen. Realistisch betrachtet wird der Technologiekrieg bestenfalls in seinem derzeitigen Stadium verharren.

THEMEN

Nachhaltiges Investieren

Wir glauben, dass 2020 als ein Jahr des Wandels in Erinnerung bleiben wird. Bei näherer Betrachtung der Finanz- und Kapitalmärkte wird unserer Meinung nach deutlich, dass sich eine massive Verlagerung auf nachhaltiges Investieren vollzieht. Das Wachstum nachhaltiger Anlagen und die Berücksichtigung der Faktoren Umwelt, Soziales und Governance (ESG) bei Anlageentscheidungen sind stärker ins Bewusstsein gerückt. Es sind massive Veränderungen im Verhalten von Anlegern und Finanzmarktexperten zu beobachten, und die Aufsichtsbehörden verhängen einschneidende neue Regelungen.