Choose Language

June 8, 2021

BILBoard juin 2021 – Le thème du R&R

En temps normal, l'acronyme « R&R » signifie « repos et récupération», autrement dit : convalescence. Cependant le thème R&R qui dicte l'orientation des marchés aujourd'hui correspond au concept inverse, à savoir : redémarrage et reflation. L'accélération des campagnes de vaccination permet à de nombreux pays d’emboîter le pas aux États-Unis et à la Chine, ouvrant ainsi la voie au redémarrage des économies, en particulier en Europe. En toile de fond, les banques centrales maintiennent leur posture accommodante et une pléiade de mesures de politique budgétaire de soutient sont encore à venir. Tous ces éléments contribuent à entretenir le thème de reflation dans lequel les investisseurs cherchent à profiter de la hausse des prévisions de croissance et d'inflation.

Comme le reflète le récent relèvement des prévisions de croissance mondiale 2021 de l'OCDE, à 5,8 % (le rythme le plus soutenu depuis 1973), les perspectives macroéconomiques demeurent florissantes. Par conséquent, sauf mauvaise surprise sur le front de l'épidémie, l'économie devrait afficher une dynamique vigoureuse au cours du second semestre. Outre les vaccins et la politique monétaire conciliante, les programmes de relance budgétaire des gouvernements amplifient le rebond de l'activité. Aux États-Unis, le Président Joe Biden a mis sur la table un nouveau plan de dépenses d'infrastructure de 1.700 milliards USD, tandis qu'en Europe, avec plusieurs mois de retard, les 27 États membres viennent de ratifier l'instrument juridique sur lequel s'appuie le fonds de relance de 750 milliards EUR.

Dans ce contexte de croissance soutenue et de hausse des prix des matières premières, l'inflation est le sujet qui fâche : l'indice des prix à la consomation américain a atteint 4,2 % en avril, et l'inflation de la zone euro s'est établie à 2 % au mois de mai. Ces chiffres font craindre aux marchés que les banques centrales resserrent plus vite leur politique monétaire afin d'éviter la surchauffe, tuant ainsi la reprise dans l'œuf.

Cependant, les principaux banquiers centraux, notamment Jerome Powell et Christine Lagarde, ont martelé qu'à leurs yeux, la poussée d'inflation actuelle n'était que passagère et les dissuadait donc de procéder à un quelconque ajustement de la politique monétaire. Pour l'instant, les anticipations d'inflation du marché indiquent que les investisseurs ont accepté ces arguments, ce qui a effectivement du sens, si l'on prend en compte les effets de base, les goulots d'étranglement et la faiblesse de l'offre supposée répondre à la demande refoulée. Qui plus est, les facteurs qui contribuent à ancrer l'inflation depuis plusieurs dizaines d'années (mondialisation, numérisation, « amazonisation », etc.) sont toujours bel et bien présents.

Dans ce contexte, même si nous prévoyons encore un accroissement de l'inflation, celle-ci devrait demeurer sous contrôle, et il n’y a vraisemblablement pas lieu de craindre un resserrement brutal de la politique des banques centrales à même de dérouter les marchés. C'est pourquoi notre stratégie surpondère les actions par rapport aux obligations, et cherche à bénéficier du thème R&R (reflet d'une croissance économique positive, d'une inflation en hausse, mais sous contrôle, et d'un redressement progressif des taux d’intérêts long).

ACTIONS

La saison des résultats du premier trimestre, qui s'achève, s'est révélée très positive, et les révisions des analystes (relatives et absolues) sont orientées favorablement dans toutes les régions. Néanmoins, les marchés évoluent latéralement, car les craintes d'inflation tempèrent leur ardeur. Dès lors, bien que les actions possèdent encore, selon nous, un certain potentiel haussier (lié à l'amélioration de la dynamique macroéconomique), les rendements devraient dépendre dans une large mesure des choix d’allocation relatifs aux styles et aux secteurs. Par le passé, ce type d'environnement a été propice à une rotation des thèmes de croissance et défensifs vers les valeurs de rendement et cycliques.

Depuis quelques mois, notre exposition aux actions américaines comporte un biais pour les valeurs de rendement, qui a porté ses fruits en raison de la remontée des taux des bons du Trésor, préjudiciable aux actions technologiques et de croissance. Ce mois-ci, nous avons rééquilibré notre exposition géographique en adoptant un positionnement surpondéré sur l'Europe. Concrètement, cette opération revient à doubler notre exposition aux valeurs de rendement, très représentées sur le marché européen, et qui ont tendance à bénéficier de la hausse des prévisions d'inflation et de taux d'intérêt. D'autre part, l’Europe présente un potentiel de rattrapage important, puisqu’elle ne commence que maintenant à profiter du redémarrage de son économie. Les discussions sur les mesures de relance à l'échelle nationale (notamment en Allemagne) pourraient constituer un facteur positif supplémentaire, tout comme la mise en œuvre du plan de relance paneuropéen au second semestre.

Cet ajustement de nos positions a été financé par la réduction de notre exposition aux actions américaines (que nous continuons toutefois de surpondérer). Nous maintenons également la surpondération de la Chine, qui est sans conteste un moteur de la croissance mondiale. La correction observée des actions chinoises s’est stabilisée et le marché commence à se redresser. Soutenu par des afflux de capitaux, le marché présente également des valorisations attrayantes par rapport aux autres places mondiales. Dans la mesure où, comparé aux pays occidentaux, la Chine n'a pas fait un usage massif de sa politique monétaire, les investisseurs n'auront pas besoin de chercher à anticiper un tapering.

Sur le plan sectoriel, l'exposition aux valeurs industrielles a été réduite à neutre, tandis que le poids du secteur financier a été relevé au profit d'une surpondération. Pour l'heure, les tensions inflationnistes n'ont pas d'effet visible sur les marges, mais celui-ci devrait apparaître dans les résultats du deuxième trimestre. Quant à l'industrie, nous craignons que les entreprises n'aient pas le pouvoir de fixation des prix nécessaire pour répercuter les augmentations de leurs coûts aux consommateurs et subissent ainsi des pressions sur leur rentabilité. Les valeurs financières, à l'inverse, figurent parmi les principaux bénéficiaires des prévisions de hausse de l’inflation et des taux. Nous continuons de privilégier les titres cycliques, comme ceux de la consommation discrétionnaire et des matériaux, qui sont bien positionnés pour tirer parti du redémarrage des économies et de la libération de la demande refoulée. Nous maintenons la surpondération des services aux collectivités, parmi lesquels nous sélectionnons des entreprises appelées à jouer un rôle dans la transition énergétique que les gouvernements subventionnent à coup de milliards de dollars, d'euros et de yuans.

MARCHE OBLIGATAIRE

Globalement, l'environnement de reflation nous incite à demeurer à l'écart des actifs obligataires. Nous conservons une exposition, mais celle-ci se concentre sur les obligations d'entreprises investment grade (des marchés développés et émergents), ainsi que sur les titres à haut rendement des pays développés. Tout comme, dans le monde réel, le redémarrage de l'activité annonce le retour des touristes en manque de soleil, la reflation annonce le retour des « touristes » sur le marché obligataire : autrement dit, des investisseurs qui s'aventurent en dehors de leur zone de confort du crédit IG, pour chercher du rendement dans l'univers HY. Le segment profite de ces entrées de capitaux, ainsi que de tendances positives sur le front des notes de solvabilité : soulignons que dans le haut rendement américain, les relèvements de notes sont 2,04 fois plus nombreux que les rétrogradations, soit l’écart le plus élevé depuis dix ans.

MATIÈRES PREMIÈRES

Au regard de la dynamique récente du métal jaune, nous avons estimé qu'une prise de bénéfices était opportune. L’or a atteint récemment son niveau le plus élevé depuis quatre mois, dépassant 1.900 USD et neutralisant les pertes accusées depuis le début de l'année. Nous restons plus prudents concernant la situation à moyen terme, en raison de l’éventualité croissante de discussions sur l’évolution des programmes de rachat d’actifs par la Fed. Nous conservons un positionnement neutre sur le pétrole. Il est vrai que les prix pourraient être soutenus par les thèmes du redémarrage économique et de la reprise des déplacements, mais il faut également tenir compte de la perspective d'une entente entre l'Iran et les États-Unis sur la question du nucléaire, ce qui pourrait donner lieu à un fort accroissement de l'offre.

CONCLUSION

L'économie mondiale continuant de se redresser, dans un contexte de stabilité des mesures de relance budgétaire et monétaire, nos portefeuilles sont positionnés de manière à profiter du thème R&R : nous surpondérons donc les actions, plus particulièrement celles qui bénéficieront du redémarrage de l'économie ainsi que les traditionnels bénéficiaires des environnements de reflation.

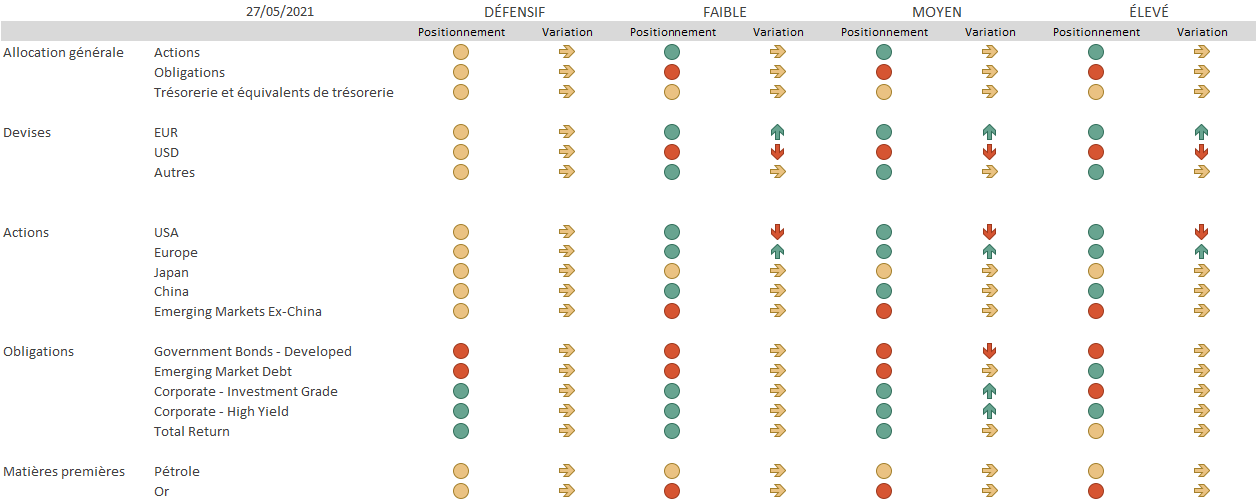

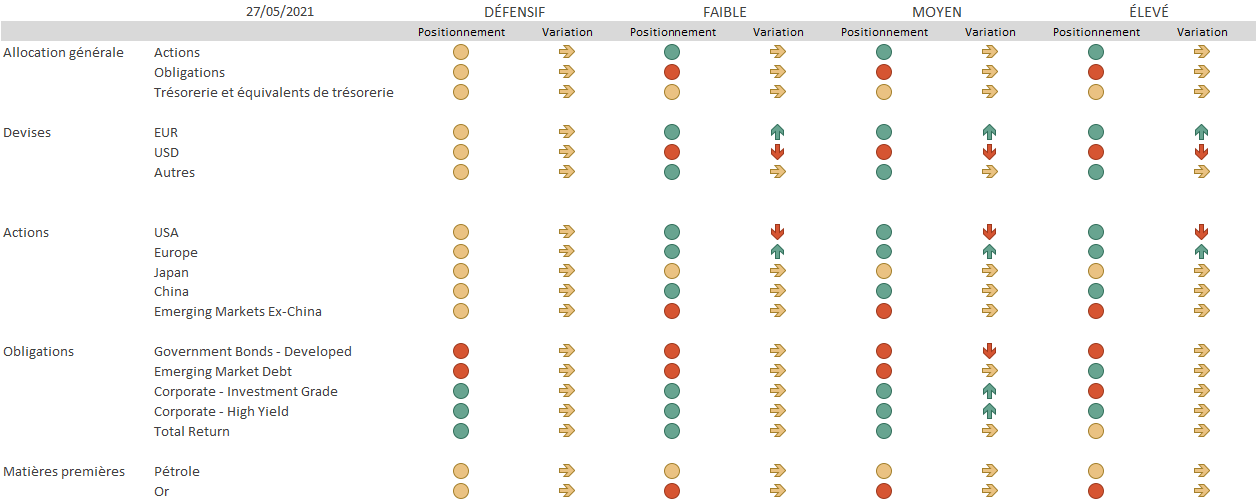

Positionnement : indique si nous sommes optimistes, neutres, ou réticents vis-à-vis de la classe d'actifs. Évolution : indique l'évolution de notre exposition depuis la réunion du comité d'allocation d'actifs du mois précédent

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

December 27, 2024

NewsBIL Investment Outlook 2025 – T...

Introduction from our Group Chief Investment Officer, Lionel De Broux As the oldest private bank in Luxembourg, we’ve been managing clients’ wealth for...

December 13, 2024

Weekly InsightsWeekly Investment Insights

It has been a big week for France, with Notre Dame finally reopening after five years of reconstruction, and Francois Bayrou being named France’s...

December 9, 2024

Weekly InsightsWeekly Investment Insights

December is here, and while the cold, dark days may not be everyone's cup of cocoa, the festive spirit is starting to set in....

December 2, 2024

Weekly InsightsWeekly Investment Insights

In an age where you can carry a computer, music player, phone, TV, camera, calculator and notebook all in one small device that fits...

November 25, 2024

Weekly InsightsWeekly Investment Insights

After last week's disappointing Eurozone economic data, another ECB rate cut in December is high on the wish list for Europe, with investors increasing...