De manier waarop we nu leven

Beleggingsvooruitzichten van BIL voor 2021

VOORWOORD

Fredrik Skoglund, Group CIO

Het is geen verrassing dat de Engelse woordenboeken Merriam-Webster en dictionary.com het woord "pandemic" hebben gekozen als woord van het jaar 2020. Het lijkt alweer een eeuwigheid geleden dat Tedros Adhanom, de directeur-generaal van de WHO, ons erop wees dat we het woord "pandemie" niet achteloos of terloops moeten gebruiken. Sindsdien is deze tragische gezondheidscrisis doorgesijpeld in alle aspecten van ons leven en alle gelederen van de maatschappij. Het lijkt alsof alle gebeurtenissen op dit moment worden ingedeeld in de categorieën voor, tijdens en na de pandemie.

In onze vooruitzichten richten we ons niet op het verleden, maar kijken we vooruit naar de dingen die naar onze mening het beleggerslandschap zullen bepalen in 2021, het jaar waarin de wereldeconomie zich gaat herstellen van een van de ergste recessies uit de geschiedenis.

Aangezien deze recessie door de mens is veroorzaakt, schuiven we de klassieke recessiescenario's terzijde. We denken dat de groei en de winsten zich veel sneller kunnen herstellen dan bij een "normale" terugval. Maar daarmee willen we niet zeggen dat het een makkelijk jaar wordt voor beleggers. Na hun dieptepunt zijn de aandelenmarkten opgestuwd door begrotingssteun en monetaire steun. De daardoor ontstane rally biedt weinig ruimte voor een stijging van de waarderingsratio's. Tegelijkertijd is de jacht op rendement in het vastrentende universum nog even intensief als 18 maanden geleden. Selectiviteit en grondige analyses zijn meer dan ooit van cruciaal belang. Dezelfde volharding, discipline en langetermijngerichtheid die ons op succesvolle wijze door 2020 hebben geloodst, zijn nog steeds relevant, zeker als we ons bedenken dat de financiële markten bij vlagen volatiel zullen blijven zolang de vaccins niet algemeen beschikbaar zijn.

Zelfs wanneer het coronavirus is verdwenen, zullen de gevolgen zichtbaar blijven. Waarschijnlijk zullen de trends die door de pandemie zijn versterkt, zoals de digitalisering en de afname van de mondialisering, niet opeens rechtsomkeer maken. Het zijn thema's die in 2021 een belangrijke rol gaan spelen in de besluitvorming van beleggers.

Hoewel de pandemie een zeer ontwrichtende uitwerking heeft gehad, zal later misschien blijken dat het onbenullig was, vergeleken met onze volgende uitdaging: De klimaatverandering. Om onomkeerbare schade aan onze planeet te voorkomen, zijn gezamenlijke, gecoördineerde en wereldwijde maatregelen vereist. Daar zijn omvangrijke middelen voor nodig en iedere sector speelt daarbij een rol. Dat geldt met name voor de financiële sector, die in staat is om enorme hoeveelheden kapitaal te mobiliseren.

Het mooie van wederopbouw is dat landen en sectoren de zeldzame mogelijkheid krijgen om de opgelopen schade te herstellen. Het komende jaar wordt een constructieve periode, een tijd van herstel en problemen oplossen. We blijven optimistisch gestemd, omdat er na de pandemie veel kansen zullen liggen op de weg naar een betere toekomst.

INTRODUCTIE

Ook dit jaar ontlenen we het thema van onze vooruitzichten aan de literatuur: de titel van een roman van Anthony Trollope uit 1875. "The Way We Live Now" (in het Nederlands: “de manier waarop we nu leven”) staat algemeen bekend als het meesterwerk van deze productieve schrijver uit het Victoriaanse tijdperk. We vonden dit een passende titel omdat we in deze vooruitzichten een blik werpen op hoe we nu leven, in het nieuwe normaal dat door de pandemie is ingeluid en hoe dit zijn weerslag vindt in de beleggingswereld.

Vorig jaar viel onze keuze op "The Sun Also Rises" van Hemingway, omdat we na 2019, dat een zwak jaar was, op een economische opleving anticipeerden. Maar toen kwam de pandemie – een onvoorspelbare en tragische zwarte zwaan die de wereldeconomie een jaar lang in het halfduister hield: Zelfs de reeks van 28 recessievrije jaren in de Australische economie moest eraan geloven, waarmee er een eind kwam aan de langste ononderbroken groeiperiode uit de ontwikkelde wereld.

We zullen aan de pandemie terugdenken als aan een gebeurtenis die zijn stempel heeft gedrukt op ons tijdperk, net als een oorlog. Onze manier van leven is veranderd en de trends die door het virus werden versneld, zitten nu verankerd in de structuur van onze maatschappij.

Toen de pandemie toesloeg, werd de bewegingsvrijheid van meer dan een derde van de wereldbevolking op een of andere manier beperkt. Voor wat betreft de economie leidde dit tot een gelijktijdige schok in zowel vraag als aanbod en een van de ergste wereldwijde recessies sinds mensenheugenis. De snelheid waarmee de begrotings- en monetaire autoriteiten reageerden, was nog nooit eerder in vredestijd vertoond. Volgens de schattingen van het IMF zijn de begrotingsuitgaven en belastingverlagingen wereldwijd opgelopen tot meer dan USD 11,7 biljoen. In Europa werd men het eens over het grootste pakket begrotingsmaatregelen uit de Europese geschiedenis: EUR 750 miljard, een bedrag dat het Marshallplan van na de Tweede Wereldoorlog doet verbleken. In 2021 zal die overvloedige steun in de reële economie doorsijpelen. De VS hebben USD 3 biljoen vrijgemaakt voor de financiering van een begrotingssteunpakket en een tweede voorstel probeert zich een weg te banen door het Congres. De centrale banken stelden vrijwel geen voorwaarden aan hun steunmaatregelen, met als belangrijke uitzondering de PBoC. Beijing gaf de voorkeur aan gerichte begrotingssteun in plaats van algemene monetaire stimuleringsmaatregelen. Alle andere landen zullen de kosten moeten dragen van hun "alles uit de kast halen"-beleid, maar als de centrale banken niet zo snel hadden ingegrepen, zou de schade onvoorstelbaar zijn geweest en had de wereldeconomie diepe, blijvende littekens opgelopen.

In veel delen van de wereld was men tijdens de crisis voor werk en amusement aangewezen op internet en veel van die digitalisering zal blijven hangen. Voor kantoorpersoneel was thuiswerken aan de orde van de dag. Nu de infrastructuur om dit mogelijk te maken in de praktijk is getest, zal deze manier van werken in veel bedrijven waarschijnlijk een gewoonte worden, zelfs als de pandemie is verdwenen. Online winkelen is enorm toegenomen. Volgens McKinsey heeft de VS op dit gebied in drie maanden dezelfde groei gerealiseerd als normaal in tien jaar. The Economist schrijft dat zelfs Italiaanse oma's online zijn gaan winkelen, in een land dat voorheen achterbleef op het gebied van e-commerce. Naast telewerken behoren ook telegeneeskunde en teleleren tot het nieuwe normaal, waardoor mogelijk duizenden, zo niet miljoenen mensen daar nu toegang toe krijgen. Zelfs amusement is nu online beschikbaar; we kunnen tegenwoordig een kunstgalerie bezoeken op ons computerscherm, of samen met vrienden een film bekijken zonder fysiek bij elkaar te zijn. Het feit dat de Academy of Motion Picture Arts and Sciences, die al negen decennia stelt dat een film minstens een week in een bioscoop in Los Angeles moet zijn vertoond om in aanmerking te komen voor een Oscar, heeft besloten dat in 2021 ook gestreamde films in aanmerking komen voor de hoogste eer van Hollywood, toont aan dat steeds meer dingen online gebeuren.

De vierde industriële revolutie staat voor de deur en big data, de "distributed ledger"-technologie, cloudgebaseerde infrastructuren en het internet der dingen zullen de mens talrijke voordelen bieden. Maar met de opkomst van de digitalisering komt er ook meer aandacht voor de schaduwzijde van die ontwikkeling. De Netflix-film "The Social Dilemma", over de invloed van sociale media op de mens, waarin technische deskundigen aan de bel trekken over de gevaren van hun eigen creaties, had al tot gevolg dat veel mensen hun meldingen uitzetten en probeerden wat meer afstand te nemen van hun mobiele apps. Privacy, toezicht op internet, tracking en profilering, en het feit dat onze gegevens handelswaar zijn geworden, zullen de komende jaren allemaal belangrijke kwesties worden, om nog maar te zwijgen over de inspanningen van de overheid om monopolistisch gedrag te verbieden.

Hoewel we hier de aandacht vestigen op allerlei veranderingen, zijn er ook veel dingen die hetzelfde zullen blijven. Of in de woorden van de New York Times:

Veel dingen zullen niet veranderen. Dat is een les die de geschiedenis ons leert. De financiële crisis van 2007-2009 had niet tot gevolg dat de Amerikanen een afkeer kregen van aandelen en was evenmin aanleiding om het functioneren van Wall Street te herzien. De verkiezing van de eerste zwarte president in de VS luidde niet het begin van een tijdperk van raciale verzoening in. De aanslagen van 11 september 2001 hadden niet tot gevolg dat Amerikanen niet meer wilden vliegen. Gebeurtenissen die daarentegen voor langere tijd de aandacht van de wereld opeisen en een impact hebben op ons dagelijks leven, laten in de regel wel hun sporen achter.

De crisis heeft dan ook aangetoond dat de mens van nature in staat is zich aan te passen. De belangrijkste conclusie die wij uit de crisis trekken is dat het loont om op een realistische manier optimistisch, en niet te gemakzuchtig te zijn. We hadden het grootste deel van het jaar een neutrale risicoblootstelling en waren sterk gefocust op onze langetermijndoelstellingen, waarbij we probeerden niet uit koers te raken door marktbewegingen op korte termijn. Dankzij die aanpak deden we niet mee aan de paniekverkoop op de markten en hoefden we niet te rennen om weer op de trein te springen op een moment dat die alweer op topsnelheid reed. De groei en de winsten komen weer terug. Geduld (meestal een schaars goed op de financiële markten) keert vaak dividend uit.

Uiteindelijk verwachten we dat 2021 een jaar wordt van langzaam en gestaag economisch herstel, een jaar waarin we ons aanpassen aan de nieuwe norm van beperkt sociaal contact totdat er voor iedereen een vaccin beschikbaar is. Daarnaast wordt het een jaar waarin de wereld zich gaat aanpassen aan de nieuwe Amerikaanse regering van Joe Biden, die op 20 januari zijn intrek neemt in het Witte Huis. De multilaterale diplomatieke betrekkingen zullen daardoor waarschijnlijk stabieler worden. We blijven optimistisch gestemd omdat we verder kijken dan kortstondige volatiliteit en onheilspellend nieuws in de media. We verwachten dan ook dat de horizon zal opklaren na de pandemie.

"Een krant die winst wil maken, moet zijn lezers vooral niet vervelen met artikelen waarin lovend wordt gesproken over wat dan ook."

- The Way We Love Now, Anthony Trollope

Volgens sommige beleidsmakers wacht ons mogelijk een economisch herstel dat vergelijkbaar is met de welvaart die ontstond na de Spaanse griep van een eeuw geleden. De voorzitter van de Finse centrale bank, Olli Rehn, zei daar het volgende over: "Na WO I en twee golven van de Spaanse griep aan het begin van de jaren 1920 waren de economie en de samenleving volledig verwoest... We hebben een financiële crisis achter de rug en nu ook een pandemie, waarbij de spaarquote bijzonder hoog is opgelopen. Dus als het aantal faillissementen binnen de perken blijft, kunnen we niet uitsluiten dat er een vrij fors herstel in aantocht is – ook al is de situatie niet helemaal te vergelijken met de Roaring Twenties."

Als dat inderdaad zo is, moeten we met begrotingssteun en monetaire stimuleringsmaatregelen een brug slaan tussen nu en het moment waarop er vaccins beschikbaar zijn, om te voorkomen dat bedrijven en huishoudens door gebrek aan inkomsten kopje onder gaan. De zoektocht naar vaccins wordt de belangrijkste drijvende kracht achter de ontwikkelingen op de markt, en zal bepalend zijn voor het vertrouwen, de hoop en de angst.

MACRO-ECONOMISCHE VOORUITZICHTEN

Het afgelopen jaar belandde de wereldeconomie in een van de diepste recessies sinds mensenheugenis: 2021 zal worden gekenmerkt door een herstelfase die de tijdens de crisis opgelopen verliezen zal goedmaken en zal aanhouden tot in 2022.

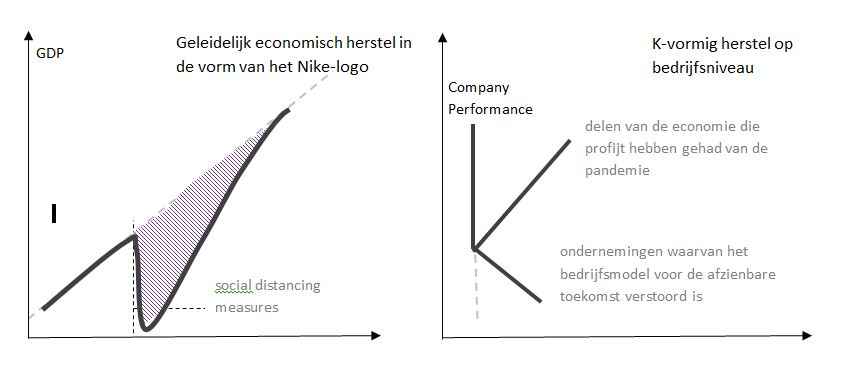

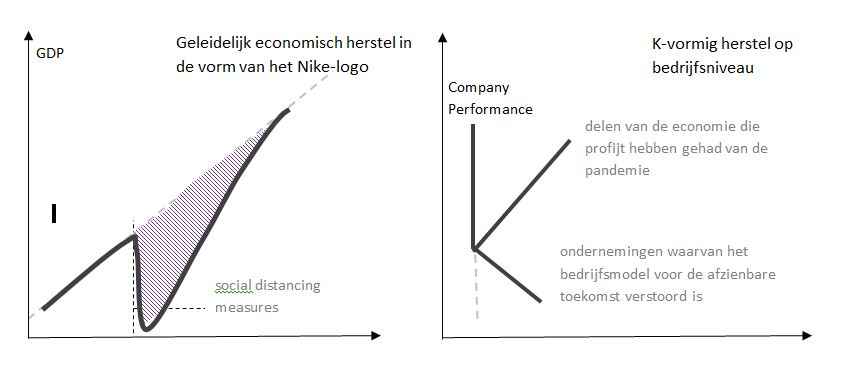

Bij het bepalen van ons basisscenario en de manier waarop het herstel volgens ons zal plaatsvinden, was het ons duidelijk dat hier geen sprake is van een klassiek recessiescenario; deze recessie is mensenwerk en werd veroorzaakt door lockdownmaatregelen van overheden in plaats van onevenwichtigheden in de economie. We verwachtten een herstel in de vorm van het Nike-logo: een plotselinge terugval van de bedrijvigheid, gevolgd door een geleidelijke terugkeer naar de normaliteit. De snelheid van dat herstel hangt af van de omvang en de doeltreffendheid van de beperkende maatregelen van overheden en dient voortdurend te worden gestimuleerd met een ondersteunend beleid. Tot nu toe hebben de beleidsmakers laten zien dat ze, in de bekende woorden van de voormalige voorzitter van de Europese Centrale Bank Mario Draghi, al het mogelijke zullen doen ("whatever it takes") om de economie te redden. Op begrotingsgebied is er echter behoefte aan een substantiële uitbreiding van de ondersteuningsmaatregelen, zowel in Europa als in de VS.

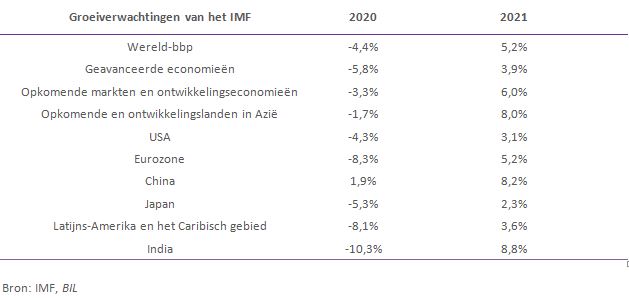

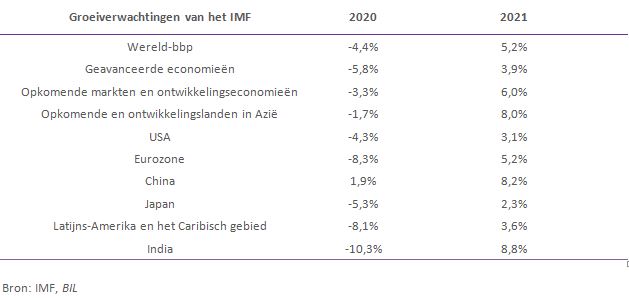

Hieronder staan de groeiverwachtingen van het IMF voor 2020 en 2021, die naar onze mening aan de pessimistische kant zijn en mogelijk ruimte bieden voor een positieve verrassing.

Zoals blijkt uit bovenstaande tabel, zal het herstel ongelijk verdeeld zijn en in sterke mate afhangen van epidemiologische factoren, waarbij sommige landen, sectoren en activiteiten er veel sneller bovenop zullen komen dan andere. In landen die het virus inmiddels onder controle hebben, zoals China, ligt de bedrijvigheid alweer bijna op het niveau van vóór de pandemie. Elders zal het herstel geleidelijker verlopen als gevolg van de "stop and go"-lockdownmaatregelen die regeringen blijven nemen zolang er geen vaccin beschikbaar is. We denken niet dat die nieuwe restricties tot een negatieve groei zullen leiden, aangezien de regeringen niets voelen voor een algemene lockdown en de belangen van de volksgezondheid en die van de economie in evenwicht willen brengen.

Op vaccingebied kwamen Moderna en Pfizer/BioNTech met het zeer bemoedigende nieuws dat hun vaccins tijdens de testfase in ongeveer 95% van de gevallen effectief bleken te zijn. Vaak heeft een crisis een stimulerende werking op de vindingrijkheid en het innovatievermogen van de mens, en als blijkt dat de resultaten kloppen, behoren deze vaccins tot de betrouwbaarste uit de geschiedenis. Dankzij alle middelen die zijn vrijgemaakt voor de vaccin-ontwikkeling konden wetenschappers deze "genetische vaccins" creëren, die mogelijk een nieuw tijdperk inluiden op het gebied van voorkoming van infectieziekten. De vaccins moeten echter nog worden goedgekeurd door de gezondheidsinstanties en als ze die hobbel genomen hebben, is de weg tussen de huidige situatie en een massale inenting nog lang en bezaaid met uitdagingen, die niet alleen van logistieke aard zijn. Ook op psychologisch gebied is er een zekere weerstand, zoals blijkt uit de opiniepeilingen.

Al met al denken we wel dat er in 2021 op een gegeven moment een vaccin beschikbaar komt.

Aan ons basisscenario van een herstel in de vorm van het Nike-logo kunnen we nog een andere dimensie toevoegen. Op bedrijfsniveau ziet het er steeds meer naar uit dat het herstel de vorm van de letter K zal aannemen, oftewel in twee uiteenlopende richtingen. De stijgende lijn van de K symboliseert die delen van de economie die profijt hebben gehad van de pandemie: bedrijven met een sterke positie op het gebied van digitalisering, online detailhandel en entertainment, technologie, kunstmatige intelligentie, robotica enz. Veel van die bedrijven zullen blijven profiteren van de structurele trends die door Covid-19 zijn versneld, zoals telewerken, telegeneeskunde en e-learning. Dat worden vaste elementen van ons nieuwe normaal; zelfs zonder lockdowns zullen veel mensen thuis blijven werken, zullen meer colleges van de universiteit online worden gegeven en lijkt het erop dat zakenreizen voorlopig niet meer aan de orde zullen zijn.

De dalende lijn van de K symboliseert al die bedrijven waarvan het bedrijfsmodel voor geruime tijd in de war is gestuurd. Zolang de beperkende maatregelen van kracht zijn, kan de dienstensector (waar vaak persoonlijke interactie bij komt kijken) niet op volle capaciteit draaien. Ook de samenstelling van de economie zal bepalend zijn voor de hersteltijd. Landen die bijvoorbeeld sterk afhankelijk zijn van dienstensectoren zoals reizen, toerisme en horeca (geconcentreerd in de neerwaartse lijn van de K), zullen waarschijnlijk achterblijven tijdens de herstelfase.

Een belangrijke constatering is ook dat de angst waarmee de gezondheidscrisis gepaard ging van invloed is geweest op de stemming onder economisten in 2020. De meeste van hen waren er als de kippen bij om hun groeiprognoses flink naar beneden bij te stellen. Opwaartse bijstellingen lieten daarentegen lang op zich wachten of kwamen schoorvoetend tot stand. Economisten baseren zich steeds meer op alternatieve informatiebronnen om de snel veranderende economische omstandigheden in kaart te brengen. We kunnen ervan uitgaan dat dit nog maar het begin is van een radicale verandering op het vlak van modelontwikkeling en macro-economische prognoses.

De VS

Een nieuw politiek hoofdstuk

De VS begint in 2021 aan een nieuw politiek hoofdstuk wanneer Joe Biden op 20 januari wordt beëdigd als president. Op zijn transitiewebsite[1] staan de vier speerpunten waarop hij zich vanaf de eerste dag zal richten:

[1] http://www.buildbackbetter.com/

COVID-19 ECONOMISCH HERSTEL KLIMAATVERANDERING RACIALE RECHTVAARDIGHEID

De samenstelling van het Congres zal bepalend zijn voor de mate waarin hij zijn programma kan uitvoeren. Het Huis van Afgevaardigden blijft blauw, al is de meerderheid van de Democraten kleiner geworden. Na de Senaatsverkiezingen in Georgia van januari wordt duidelijk of de Senaat naar de Republikeinen of de Democraten gaat, maar de kans is groot dat deze rood blijft. Al met al is er dus een evenwicht tussen rood en blauw bij de wetgevende, uitvoerende en rechterlijke macht.

Hoewel de markten aanvankelijk anticipeerden op een blauwe golf, zijn ze tevreden met dit "paarse resultaat": Een Democratische president die graag de begrotingsuitgaven wil verhogen, maar niet te veel kan afwijken naar links omdat het Congres in handen is van de Republikeinen, die garant staan voor de checks and balances. Kort samengevat is dit eigenlijk een soort "Goudlokje"-scenario: een middenweg in het sterk gepolariseerde politieke klimaat van de VS.

Voor de diplomatie is het een gunstig resultaat. Met Biden in het Witte Huis is er minder kans op handelsoorlogen en we verwachten dat het buitenlandse beleid van de Verenigde Staten stabieler wordt, met name ten aanzien van traditionele bondgenoten als Europa. De handelsspanningen met China zullen waarschijnlijk niet zomaar verdwijnen, maar we verwachten wel dat ze met meer finesse zullen worden benaderd. Niettemin is de trend naar deglobalisering na vier jaar protectionistisch beleid versterkt en we denken dat het terughalen van productiecapaciteit naar eigen land een blijvende trend is geworden.

Het beleid van Trump dat Wall Street in vervoering bracht, zal waarschijnlijk niet ongedaan worden gemaakt door Biden. In zijn belastingplan draait Biden de belastingverlagingen van Trump van 2017 gedeeltelijk terug, van 21% naar 28%. De nieuw gekozen president zal er echter een zware dobber aan hebben om dit door de Senaat te loodsen, wat goed nieuws is voor het bedrijfsleven.

Op economisch gebied denken we dat het ambitieuze infrastructuurprogramma van de nieuwe president (dat waarschijnlijk door beide partijen zal worden gesteund) nieuwe energie zal vrijmaken en de economie een impuls zal geven.

De dringendste kwestie is dat men het eens moet worden over een nieuw begrotingssteunpakket.

"Heel vaak nemen mensen pas een beslissing als de nood het hoogst is."

- Ayala’s Angel, Anthony Trollope

Tijdens de eerste reeks lockdownmaatregelen in de VS werd de impact op consumenten en bedrijven gecompenseerd door een begrotingssteunpakket van USD 3 biljoen. Een wezenlijk bestanddeel hiervan was de CARES-wet, die ervoor zorgde dat de betalingsverplichtingen van kredietnemers verder vooruit werden geschoven, van zes maanden naar één jaar, waarmee een wijdverbreide en diepe consumptiecrisis werd voorkomen. Tegelijkertijd trekken ongeveer 4,5 miljoen Amerikanen nog steeds een uitkering in het kader van het Pandemic Emergency Unemployment Compensation-programma (dat 13 weken extra federale uitkeringen biedt aan personen die voorheen een staats- of federale compensatie kregen, maar waarvan de rechten zijn beëindigd). Dat programma loopt af aan het eind van dit jaar.

Het gekibbel in Washington over de omvang en de inhoud van het nieuwe pakket heeft tot gevolg dat de nieuwe maatregelen om het virus in toom te houden niet gepaard gaan met hetzelfde vangnet, waardoor miljoenen Amerikaanse huishoudens en bedrijven door gebrek aan inkomsten kopje onder dreigen te gaan. De hoop van de Democraten op een pakket van USD 2,3 biljoen zal waarschijnlijk worden getemperd door het conservatisme van de Republikeinen. We verwachten dat er de komende winter, als de verkiezingen wat verder achter ons liggen, een gematigder begrotingssteunpakket komt: hoog genoeg om de Amerikaanse economie overeind te houden totdat er een vaccin beschikbaar komt, maar zonder excessen, om te voorkomen dat het toch al snel stijgende "tweelingtekort" (lopende rekening en de overheidsschuld) nog sneller oploopt.

De meeste economen werden verrast door de veerkracht van de Amerikaanse economie. De consumenten vormen de ruggengraat; zij waren de laatste jaren goed voor ongeveer twee derde van de totale output. De vooruitzichten voor de consumptie zijn positief voor 2021, op voorwaarde dat onze verwachtingen omtrent een tweede pakket begrotingssteunmaatregelen uitkomen. De consumptie herstelde zich na de eerste reeks lockdowns, en de detailhandelsverkopen liggen nu al weer boven het niveau van vóór de pandemie (met een opmerkelijke concentratie in de segmenten online, supermarkten en bouwmarkten), terwijl ook de vastgoedmarkt springlevend is, omdat de kopers willen profiteren van de lage rentetarieven. Ondanks het positieve sentiment ligt de spaarquote nog steeds op een hoog niveau (13,6%; tegenover ongeveer 8% in normale omstandigheden), wat erop wijst dat er nog enige rek zit in de consumptie.

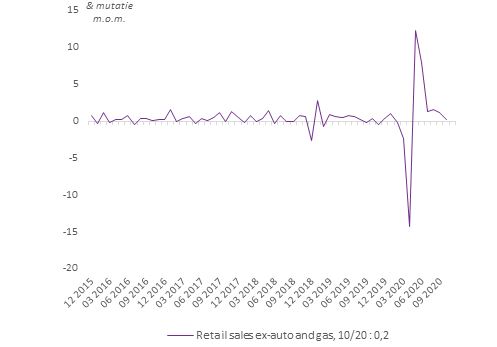

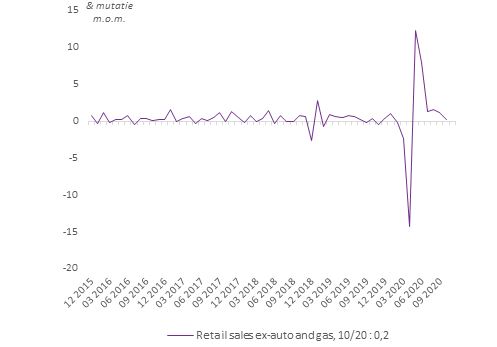

De Amerikaanse detailhandelsomzet ligt boven het niveau van vóór de crisis

In 2021 zal de consumptie naar verwachting worden ondersteund door een meer dynamische arbeidsmarkt (het werkloosheidspercentage is al weer gedaald tot 6,7% na een piek van 14,7% in april), en door een zekere herverdeling van de rijkdom als gevolg van het beleid van Biden, wat gunstig zou kunnen zijn voor de consumptie aan de onderkant van het inkomensspectrum (de massa met de sterkste neiging tot consumptie).

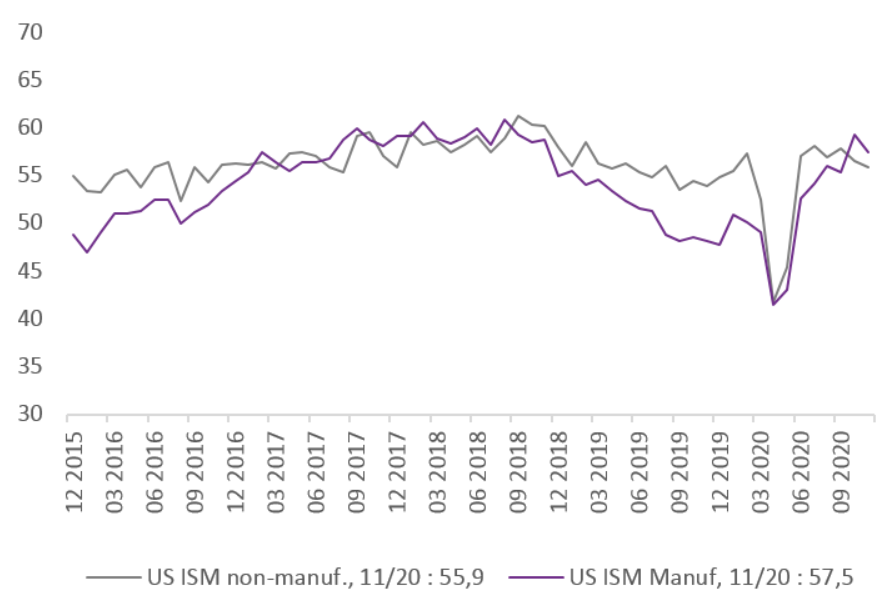

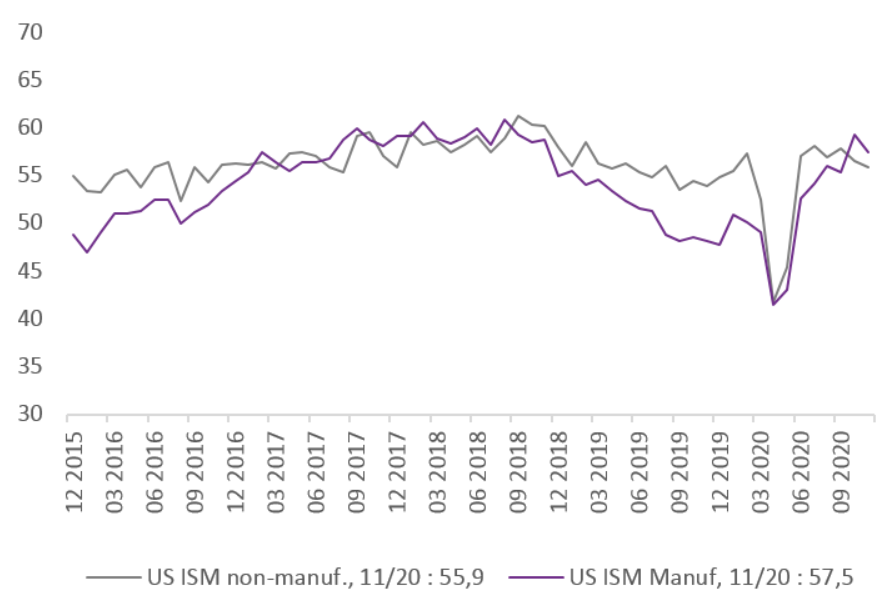

"...Bedrijven en leveranciers blijven actief in hun aangepaste fabrieken; elke maand worden ze bekwamer in het vergroten van de output "

- ISM manufacturing survey, oktober

In het bedrijfsleven ligt de productie nog steeds onder het niveau van vóór de pandemie, maar het ondernemersvertrouwen is verbeterd. Er zit nog steeds veel angst in het systeem en die zal waarschijnlijk niet verdwijnen zolang er geen nieuw begrotingssteunprogramma wordt bekendgemaakt. Biden, die veel kritiek had op de manier waarop Trump met de gezondheidscrisis omging, zal naar verwachting de nadruk leggen op een federale aanpak in plaats van de staten hun eigen beleid te laten uitstippelen, en we denken dat er meer stop-and-go-achtige beperkingen op gepland zijn. Toch denken we dat de impact op het bedrijfsleven beheersbaar zal zijn. Bedrijfsenquêtes tonen aan dat zowel de dienstensector als de productiesector zich aanpassen aan deze nieuwe norm.

“De Amerikaanse economie lijkt het vierde kwartaal goed te zijn begonnen. De groei van de bedrijvigheid ligt op een niveau dat we sinds begin 2019 niet meer hebben gezien. De dienstensector gaat aan kop in deze expansie doordat steeds meer bedrijven zich hebben aangepast aan de situatie rond COVID-19."

- Chris Williamson, Chief Business Economist bij IHS Markit

ISM-enquête VS – Het ondernemersvertrouwen blijft hoog

Bron: Bloomberg, BIL

De eurozone

De economie van de oude wereld

De verwachting is dat de eurozone ook in 2021 blijft worstelen met zijn oude structurele kwelgeesten van lage groei en lage inflatie. Wanneer de toeleveringsketens weer zijn hersteld en de buitenlandse vraag weer opleeft, zullen landen als Duitsland, dat een uitgesproken industriële economie heeft, aan kop gaan. Ook landen met een sterke digitale economie, zoals Ierland en Nederland, bevinden zich in een goede uitgangspositie. De landen met een diensteneconomie zullen waarschijnlijk achterblijven, vooral als ze afhankelijk zijn van toerisme, zoals Italië en Portugal. In grote lijnen komt het erop neer dat de pandemie de verschillen tussen noord en zuid heeft geaccentueerd.

Daardoor wordt het moeilijk om het monetaire en begrotingsbeleid af te stemmen op de verschillende behoeften. Gezien in Europa het eeuwige streven naar consensus voortduurt met betrekking tot het begrotingsbeleid, had de ECB geen andere keus om de economie te ondersteunen. Hoewel de centrale bank haar verruimingsbeleid naar verwachting zal handhaven, biedt haar arsenaal eigenlijk weinig ruimte om de consument een hart onder de riem te steken. Het enige wat ze kan doen is de druk van de huidige schuldenlast verlichten en kredietfaciliteiten beschikbaar houden. Er is duidelijk behoefte aan begrotingssteun – vooral omdat de tweede besmettingsgolf het consumentenvertrouwen heeft aangetast.

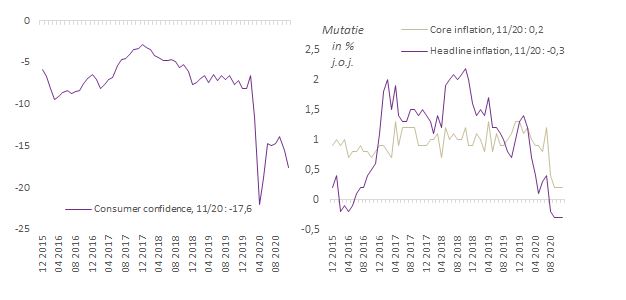

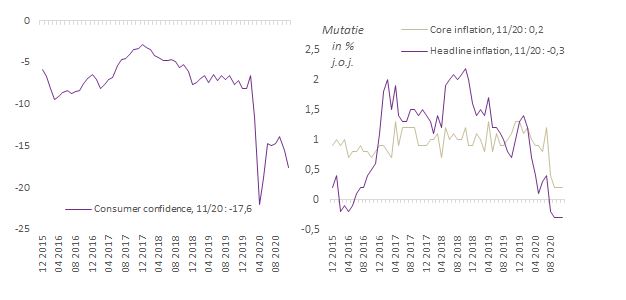

Consumentenvertrouwen in de eurozone (Enquête van de EC) HICP-index van de eurozone - Zwakke vraag blijkt uit inflatiecijfers

Bron: Bloomberg, BIL

Terwijl productie- en bouwactiviteiten in 2021 met minder onderbrekingen te maken zullen krijgen, zullen de beperkingen voor andere sectoren, zoals horeca, reizen en vrije tijd, enorme economische kosten met zich meebrengen waardoor mogelijk miljoenen banen op de tocht komen te staan. Het werkloosheidscijfer is langzaam gestegen en ligt op dit moment op 8,4%. De volle impact van de crisis op de Europese arbeidsmarkt werd tot nu toe gemaskeerd door verlofregelingen met overheidssteun.

Nu de pandemie onder onze neus een digitale revolutie ontketent, is het voor Europa meer dan ooit tijd om zijn verouderde economie te vernieuwen. Het continent telt talloze bedrijven van wereldklasse, maar de meeste zijn ouder dan 25 jaar. Kort gezegd: er zit geen pit in, en er zijn in Europa maar heel weinig bedrijven van het kaliber van de FAAMG. Het is de hoogste tijd dat Europa zich in de nieuwe digitale economie positioneert. Door het exponentiële karakter daarvan kan een achterstand van enkele jaren tot een gigantisch schaalverschil leiden.

Aan de andere kant van het Kanaal zijn de prognoses voor het Britse bbp onlangs naar beneden bijgesteld. Deze wijzen nu op een krimp van 11,3% in 2020 en een groei van 5,5% in 2021, waarbij de economie naar verwachting pas tegen het vierde kwartaal van 2022 zal terugkeren naar het niveau van vóór de pandemie. Als die schattingen kloppen, is dit de diepste recessie in het Verenigd Koninkrijk sinds ruim drie eeuwen. Hierdoor neemt het risico op een no-deal-brexit enigszins af, omdat de Britse regering zich ervan bewust is dat een vertrek zonder overeenkomst de situatie alleen maar erger maakt. Het Office for Budget Responsibility waarschuwde dat bij een brexit zonder handelsovereenkomst het bbp pas ver in 2023 zal terugkeren naar het niveau van vóór de crisis. Bovendien is Joe Biden een uitgesproken voorstander van het Goede-Vrijdag-akkoord en zal hij waarschijnlijk van de gelegenheid gebruikmaken om met zowel de EU als het VK in dialoog te gaan, om het buitenlandse beleid van beide weer op elkaar af te stemmen en de VS weer bij de gesprekken te betrekken.

Opkomende markten

China is het conjuncturele buitenbeentje

In grote lijnen zijn de vooruitzichten voor opkomende markten iets positiever geworden door de verkiezing van Joe Biden, die naar verwachting een meer traditionele houding zal aannemen als het gaat om buitenlands beleid. De groeiprognoses lopen sterk uiteen binnen de regio. De Aziatische economieën, aangevoerd door China, hebben het virus grotendeels onder controle en gaan daardoor aan kop.

Ten opzichte van de rest van de wereld is China een uitzondering op economisch gebied omdat het naar verwachting een positieve groei over 2020 weet te noteren; het IMF verwacht een groei van 1,9%, gevolgd door 8,2% in 2021. De Chinese overheid heeft gekozen voor een zeer proactieve benadering om de binnenlandse vraag te stimuleren en de overgang naar een diensteneconomie te versnellen. Dit is gedeeltelijk een neveneffect van de handelsoorlog en het agressieve Amerikaanse beleid waardoor China zijn blik meer naar binnen is gaan keren om zich te concentreren op zijn eigen binnenlandse economie en capaciteiten. De output ligt weer op het niveau van vóór de pandemie en zowel de industrie als de dienstensector laten een sterke groei zien.

Een eerste blik op het 14e "vijfjarenplan" (waarin de economische en maatschappelijke koers wordt uitgezet), dat in 2021 van start gaat, leert ons dat het land zich wil positioneren als technologische grootmacht en dat het meer belang hecht aan de kwaliteit van de groei dan aan de snelheid ervan. Technologische autonomie zal een essentiële rol spelen en de binnenlandse capaciteiten op het gebied van chipproductie zijn daarbij van cruciaal belang – dat zijn immers de bouwstenen voor innovaties als kunstmatige intelligentie, netwerken van de vijfde generatie en autonome voertuigen. Naast technologie zullen de sectoren gezondheidszorg en consumptie een centrale positie innemen.

Verschillende andere Oost-Aziatische landen zoals Singapore hebben het virus ook onder controle gebracht en doen het beter dan aanvankelijk werd verwacht.

In andere opkomende markten hangt nog steeds de dichte mist van de pandemie en door de kosten van de beperkende maatregelen is de financiële positie van overheden en bedrijven kwetsbaar geworden. Of ze in de toekomst in staat zullen zijn hun hoge schuldenlast uit groei te financieren, is onzeker. Het IMF voorspelt bijvoorbeeld een krimp van -8,1% in Latijns-Amerika in 2020, gevolgd door een groei van slechts + 3,6% in 2021, omdat "de toch al ongunstige vooruitzichten worden versomberd door de pandemie". In India zal de economie naar verwachting met -10,3% krimpen en de voor 2021 verwachte groei van +8,8% zal dat verlies niet volledig kunnen goedmaken.

INFLATIE

Het belangrijkste langetermijnprobleem voor beleggers

Al vóór de pandemie werd er met opgetrokken wenkbrauwen gekeken naar de hoog oplopende schulden in het wereldwijde financiële systeem. Door de pandemie is die schuldenlast sterk toegenomen en volgens het IMF zal de staatsschuld eind 2021 zijn opgelopen tot 125% van het bbp in de geavanceerde economieën en tot ongeveer 65% van het bbp in de opkomende markten. Hoewel de schulden ten opzichte van het bbp in absolute zin een problematisch niveau hebben bereikt, heeft men in de strijd tegen de crisis deze zorgen onder het tapijt geveegd.

"Zijn schulden en problemen waren tot dusver draaglijk geweest, en hij had ze zo lang met gemak gedragen dat hij bijna was gaan geloven dat ze nooit ondraaglijk zouden worden."

- Framley Parsonage, Anthony Trollope

Een manier waarop beleidsmakers een begin kunnen maken met het verminderen van de staatsschuld, is de inflatie stimuleren, wat vergelijkbaar is met het belasten van de bevolking. In dat geval zullen de centrale banken een delicaat evenwicht moeten vinden: hoewel ze naar meer inflatie streven, willen ze ook weer niet te veel inflatie omdat ze weten hoe lastig het kan zijn om die weer omlaag te krijgen. Nassim Taleb zei het als volgt: "het probleem met inflatie is dat het verloop allesbehalve lineair is. Het is net als een fles ketchup. Eerst komt er niks en opeens gutst alles eruit." Veel mensen hadden verwacht dat de inflatie zou stijgen als gevolg van de monetaire stimuleringsmaatregelen, maar dat is niet gebeurd omdat de omloopsnelheid van het geld is ingestort. De huidige situatie is anders omdat de monetaire stimuleringsmaatregelen nu vergezeld gaan met begrotingsmaatregelen.

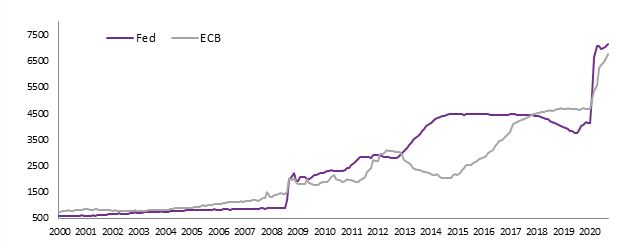

De Fed heeft in augustus 2020 een historische verschuiving aangebracht in haar monetaire-beleidskader door haar benadering van de inflatie formeel te wijzigen en voortaan te streven naar een gemiddelde van 2%, in plaats van dat cijfer als een absoluut doel te beschouwen, en er wordt gespeculeerd dat de ECB binnenkort een vergelijkbare benadering zal kiezen. De spelers op de financiële markten zijn er niet van overtuigd dat het stellen van een "gemiddeld inflatiedoel" de kans op inflatie in de VS daadwerkelijk heeft doen toenemen, maar lijken ervan overtuigd dat de Fed hierdoor de rente langer laag kan houden. Volgens ons betekent dit dat het monetair beleid geleidelijk van de automatische piloot wordt afgehaald: Een duidelijk signaal dat het monetaire verruimingsbeleid nog lang zal worden gehandhaafd, zelfs als de inflatie de kop opsteekt.

Aangezien de wereld op dit moment in de diepte recessie aller tijden zit, hoeven we niet bang te zijn dat de inflatie onmiddellijk zal stijgen. In eerste instantie veroorzaakte de pandemie alleen een aanbodschok, maar in een later stadium is er ook een massale vraagschok ontstaan. Welke van deze twee schokken de overhand krijgt, zal bepalend zijn voor de algemene impact op de prijzen. Als we echter uitgaan van het standpunt dat de Fed met een daadkrachtig beleid, vrij van angst voor een te hoge inflatie, in staat is om een algemene prijsstijging te veroorzaken, moeten we ons erop voorbereiden dat de inflatie op korte termijn boven de 2% uitstijgt en kunnen we ervan uitgaan dat de inflatieverwachtingen voor de lange termijn zich stevig zullen verankeren op ongeveer 2%. Als de inflatie tijdelijk een paar procent boven de doelstelling uitschiet, is dat waarschijnlijk geen probleem. Maar een inflatie van tegen de 10% zou een probleem opleveren voor beleggers en de waarderingen van financiële activa verstoren omdat een dergelijke inflatie de waarde van toekomstige kasstromen ondermijnt.

Ten aanzien van de VS hebben de financiële markten op dit moment een beheerste stijging van de inflatie ingeprijsd: Een gematigde stijging van de inflatie met een positieve impact op de winsten, waarbij men ervan uitgaat dat de Fed niet in slaap valt en een gevaarlijk hoog niveau van de prijsdruk te laat zou opmerken. Dit scenario zou gunstiger zijn voor reële activa (bijv. aandelen, goud enz.) dan voor nominale vastrentende activa (met uitzondering van obligaties waarvan de coupons rechtstreeks aan de inflatie zijn gekoppeld). Europa kan de ketchupfles uit de koelkast halen, omdat deze grotendeels leeg is nu het continent weinig tot geen inflatie kent.

In relatief opzicht kunnen er enkele forse prijsveranderingen optreden. Sommige onmisbare goederen zouden als gevolg van de opgekropte vraag duurder kunnen worden en door de trend naar deglobalisering zouden de totale kosten voor bedrijven en consumenten op lange termijn kunnen stijgen. Aan de andere kant zouden de prijzen van diensten en andere goederen kunnen dalen door structurele gedragsveranderingen als gevolg van de pandemie.

VASTRENTENDE WAARDEN

<< Rewind: de jacht op rendement van 18 maanden geleden is weer terug

Meer dan USD 16 biljoen aan uitstaande obligaties heeft een negatieve rente. We kunnen dus gerust zeggen dat er bijna geen krenten meer over zijn in de pap van het vastrentende universum. Beleggers die naar rendement streven, moeten de moed opbrengen om hun comfortzone te verlaten en over te stappen naar riskantere segmenten van de obligatiemarkt, zoals high-yield-obligaties, achtergestelde leningen en opkomende markten, als ze nog steeds uit zijn op inkomen. Aan de andere kant van het kwaliteitsspectrum is de kans op een miskoop natuurlijk[1] veel groter. In plaats van een index te kopen, moeten beleggers blijk geven van onderscheidingsvermogen, het kaf van het koren scheiden, de waarde van elke afzonderlijke belegging beoordelen en tegelijkertijd bedrijven met een onhoudbaar bedrijfsmodel of een overmatige schuldenlast vermijden. Grondig analyseren en kritisch selecteren zijn van essentieel belang. Om op obligatiemarkt tot de gewenste risico-rendementsverhouding te komen, is het meer dan ooit van belang om voor actief beheer te kiezen.

[1] Voor de nieuwsgierigen onder u: in de oorspronkelijke Engelse tekst van deze vooruitzichten wordt de term miskoop aangeduid met de uitdrukking "buying a lemon", wat een verwijzing is naar een artikel uit 1970 van de econoom George Akerlof. Daarin onderzoekt hij hoe de kwaliteit van verhandelde goederen kan afnemen doordat kopers en verkopers niet over dezelfde informatie beschikken, waardoor er alleen nog maar "lemons" overblijven.

"Men had met een half oog kunnen zien, zei ik, dat meneer Broughton niet tevreden was over de toestand op de geldmarkt; en men had met de andere helft kunnen zien dat hij probeerde de bitterheid van zijn afkeer te verzachten met drank."

- The Last Chronicle of Barset, Anthony Trollope

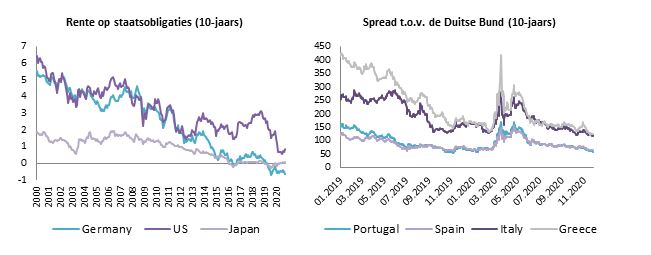

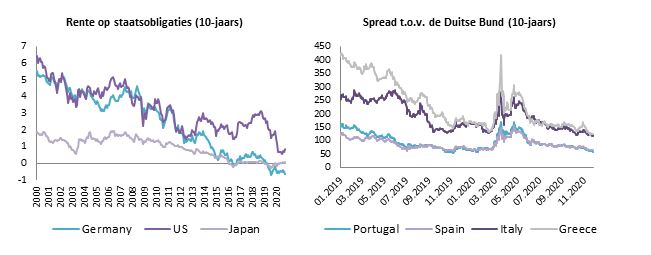

in 2021 zal de risicovrije rente aan het lange einde van de curve omhooggaan, aan beiden kanten van de Atlantische Oceaan, omdat de economie zich herstelt en de oplossing in de vorm van een vaccin steeds dichterbij komt. In die context moeten beleggers zich bewust zijn van het durationrisico in hun portefeuilles om te voorkomen dat ze overrompeld worden als de rente vrij snel begint te stijgen. Zoals we zagen tijdens de "taper tantrum" in 2013, kan dit een domino-effect hebben op elke tranche van de obligatiemarkt. De Catch 22 is dat beleggers vaak geen andere keuze hebben dan het durationrisico te accepteren omdat het korte eind van de curve bezaaid is met obligaties met een negatieve rente. Wat betreft het kredietrisico viel het wanbetalingspercentage in 2020 best mee, ondanks de opdoffer die de pandemie aan de winstcijfers heeft uitgedeeld. Over het algemeen zal het kredietrisico, dat naar verwachting op een gecontroleerde manier zal toenemen, geen groot probleem worden in 2021, behalve in een handvol sectoren. We doelen dan op de energiesector in de VS en de reis- en vrijetijdssector, waarin het lot van veel bedrijven aan een zijden draadje hangt omdat hun uitgaven nog steeds alarmerend hoog zijn. De grotere bedrijven zullen het wel overleven, maar veel kleinere spelers uit deze sectoren gaan misschien ten onder of worden overgenomen.

Het monetair verruimingsbeleid zal in 2021 naar verwachting worden gehandhaafd en we denken niet dat de belangrijkste centrale banken al hun "beleidskruit" al hebben verschoten. Ze hebben juist laten zien in staat te zijn creatieve oplossingen te bedenken.

Met betrekking tot de beleidsrente voorzien we geen renteverhoging bij de ECB of de Fed in 2021 (in het verlengde van de consensus en de "dot-plot" van de Fed), aangezien beide bereid lijken om een tijdelijke overschrijding van de inflatiedoelstelling te tolereren zolang de economische groei nog niet volledig is hersteld. Mocht de situatie in Europa verslechteren, dan zou de ECB, die weet hoezeer de bankbalansen onder druk staan vanwege de negatieve rente, ervoor kunnen kiezen om haar langetermijnleningen aan banken of haar effectenaankoopprogramma's uit te breiden, in plaats van het mes in de rentetarieven te zetten.

De Fed heeft in een tempo van ongeveer USD 80 miljard per maand Treasuries van alle looptijden gekocht. Sommige commentatoren zijn echter van mening dat de centrale bank haar obligatie-aankopen zou moeten richten op langlopende schulden om een stijging van de financieringskosten te voorkomen. Nu de Amerikaanse bedrijfsobligatiemarkt weer op eigen benen staat, heeft de Fed haar obligatie-aankopen kunnen terugschroeven en wordt het aankoopprogramma voor bedrijfsobligaties eind december beëindigd – nieuws dat de markten in alle kalmte hebben verwerkt Christine Lagarde, de voorzitter van de ECB, bevestigde onlangs dat de centrale bank de economie zal blijven steunen: "De ECB was er bij de eerste golf en zal ook bij de tweede golf weer aanwezig zijn. We zijn en blijven vastberaden om de Europeanen in deze crisis te ondersteunen." Het huidige Pandemic Emergency Purchase Program loopt in ieder geval tot juni 2021; meer dan de helft van het budget van EUR 1.350 miljard is nog beschikbaar. De ECB zal naar verwachting voor maximaal EUR 10 miljard per maand aan obligaties blijven kopen. Economen verwachten dat er in december 2020 nog meer stimuleringsmaatregelen zullen komen en dat het noodprogramma tot eind 2021 zal worden voortgezet.

Balansen van de centrale banken (miljard dollar

Bron: Bloomberg, BIL

De markten zouden tegen het eind van 2021 (op voorwaarde dat het economisch herstel verloopt zoals me nu hoopt) wat onrustig kunnen worden als de centrale banken, meer in het bijzonder de Fed, gaan overwegen om hun beleid te normaliseren. In hun reactie op de crisis hebben ze namelijk alle voorschriften en afspraken overboord gegooid. In de VS zette de Fed vroegtijdig de geldpers van de kwantitatieve versoepeling in werking. Dit leidde tot de grootste geldschepping aller tijden (gemeten aan de hand van M2, de maatstaf voor geld in omloop), die alle eerdere records verpulverde en de markten tot rust bracht alsof ze een goed glas whisky op hadden. Wat er zonder die steun zou zijn gebeurd, is een ontnuchterende gedachte.

Staatsobligaties

Staatsobligaties horen nog steeds thuis in een gediversifieerde portefeuille, zij het voor kleinere bedragen. Hoewel er naar verwachting niets zal veranderen aan de negatieve correlatie met de aandelenmarkten, staan de gebruikelijke veronderstellingen over hun temperende werking op losse schroeven omdat het rendement steeds lager wordt. Door het huidige renteniveau hebben obligaties een ongunstig, asymmetrisch risico-rendementsprofiel. We denken dat het niet optimaal is om voor de afdekking van het neerwaartse risico op de aandelenmarkt in sterke mate te zijn aangewezen op duration. Voorlopig geven wij de voorkeur aan bedrijfsobligaties van topkwaliteit.

Wat betreft de perifere eurolanden zijn er nog steeds mogelijkheden op het gebied van carry. De spreads ten opzichte van Duitse staatsobligaties zijn beperkt omdat men na de bekendmaking van het reddingsprogramma van EUR 750 miljard voor de eurozone en de succesvolle uitgifte van SURE-obligaties het idee heeft dat er weer een stap is gezet in de richting van een soort gezamenlijke Europese schuld[1]. Hoewel dit maar een heel klein stapje was, is er toch een andere situatie ontstaan omdat het risico dat de eurozone uit elkaar valt vrijwel tot nul is gereduceerd. Er was veel vraag naar sociale obligaties, waardoor de schaarste van traditionele staatsobligaties met een AAA-rating wat minder zwaar weegt.

[1] Voor de financiering van het SURE-programma van de Europese Commissie werden SURE-obligaties uitgegeven (SURE staat voor Support program to mitigate Unemployment Risks in an Emergency, steunprogramma ter beperking van werkloosheidsrisico's in noodsituaties)

Bron: Bloomberg, BIL

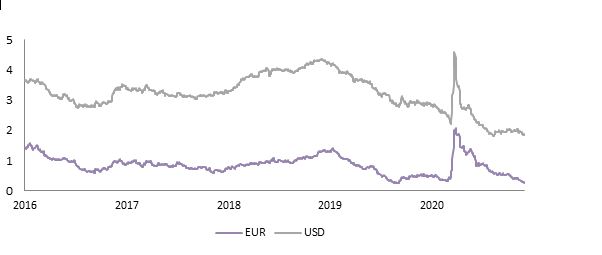

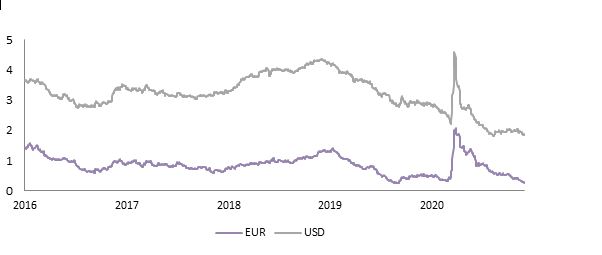

Investment grade

We geven de voorkeur aan investment-grade-bedrijfsobligaties omdat die blijven profiteren van de kwistigheid van de centrale banken: Naar verwachting zullen de spreads aan beide zijden van de Atlantische Oceaan niet noemenswaardig verruimen, dankzij de aankoopprogramma's van de centrale banken. Aangezien de bedrijven willen profiteren van de lage financieringskosten die het gevolg zijn van de kunstmatig lage rente, ligt het aantal nieuwe emissies op een recordhoogte – een situatie die naar verwachting zal aanhouden. We merken wel op dat opbrengsten vaak worden aangewend voor defensieve doeleinden. Bijna de helft van de uitgiften wordt gebruikt voor herfinanciering en er gaan maar heel weinig middelen naar overnames of aandeelhoudersvriendelijke transacties zoals inkoop van eigen aandelen en dividendverhogingen. Wat de ratings betreft lijkt na een golf van ratingverlagingen in de VS en Europa het dieptepunt achter de rug en zien we langzaam weer ratingverhogingen opduiken.

Investment-grade-obligaties – Effectief rendement

Source: Bloomberg, BIL

Hoogrentende obligaties

De jacht op rendement is opnieuw op gang gekomen en het lijkt bijna alsof de klok 18 maanden is teruggedraaid – ook toen waren de beleggers massaal opgeschoven naar obligaties met een lagere kredietwaardigheid. Dit segment biedt zeker enig rendement, maar selectiviteit is essentieel. De spreads naderen hun laagste niveaus ooit, terwijl de fundamentele factoren van de kredietmarkt veel zwakker zijn dan vóór de crisis (de rentedekkingsratio's zijn gedaald, de hefboomratio is gestegen). De rente op Amerikaanse speculatieve obligaties heeft in het vierde kwartaal van 2020 een historisch dieptepunt bereikt. De drijvende krachten achter die beweging zijn het ijzersterke vertrouwen in de centrale banken (er wordt zelfs op gespeculeerd dat de ECB hoogrentende obligaties zou beginnen op te kopen), de hoop op een vaccin en het geloof dat de economie zal herstellen. Een duidelijke opleving van de economie zou inderdaad de hoge hefboomratio's doen dalen, maar laten we niet vergeten dat die andere factor in de vergelijking, de overheidssteun (opschorting en vrijstelling van rentebetalingen, bijvoorbeeld), ook niet eeuwig zal aanhouden. Wanneer die regelingen aflopen, raken sommige bedrijven misschien in geldnood. Daarom blijven we selectief blootgesteld aan deze beleggingsklasse, waarbij de nadruk ligt op bedrijven met een gezonde balans en een selectie van achtergestelde obligaties (voornamelijk van financiële instellingen).

Staatsobligaties - opkomende markten

2021 lijkt voor de opkomende markten een goed jaar te zullen worden waarin het herstel van de wereldeconomie aan kracht wint. Bovendien zorgt het presidentschap van Joe Biden, met minder impulsief beleid vanuit het Witte Huis, wellicht voor meer stabiliteit in de regio. Obligaties uit de opkomende landen bieden een aantrekkelijke rentepremie en beleggers zijn in deze beleggingsklasse nog niet overwogen, dus kunnen de spreads verder verkrappen. Wij geven in de opkomende markten de voorkeur aan bedrijfsobligaties, omdat die betere risicokenmerken vertonen en voor dezelfde rente vaak een kortere looptijd hebben dan staatsobligaties. Bij obligaties in lokale valuta's is het rendement onlosmakelijk verbonden met het koersverloop van de valuta waarin de uitgifte luidt, en die extra volatiliteitsdimensie willen we in het huidige klimaat niet aan onze portefeuilles toevoegen. De alternatieven in harde valuta's bieden nog steeds een mooie premie tegenover bedrijfsobligaties uit de ontwikkelde markten.

Een categorie die een aparte vermelding verdient, zijn Chinese obligaties. Chinese staatsobligaties bieden met een tienjaarsrente van meer dan 3% een aantrekkelijke spread ten opzichte van Amerikaanse staatsobligaties en een positief reëel rendement, wat vandaag steeds moeilijker te vinden is. De geleidelijke totstandkoming van transparante wet- en regelgeving en de gestage internationalisering van de RMB zijn positieve ontwikkelingen, die de aantrekkingskracht van de Chinese obligatiemarkt vergroten. Buitenlandse beleggers hebben hun posities in obligaties in RMB het hele jaar 2020 actief verder opgetrokken, terwijl door de opname van Chinese staatsobligaties in sterindices ook de passieve allocatie aanzienlijk is toegenomen. Niettemin doen beleggers er goed aan hun blootstelling aan het wisselkoersrisico in het achterhoofd te houden.

Samengevat focussen wij vooral op het opbouwen van weerbare portefeuilles, want het klimaat van langdurig lage rente vormt voor de meeste obligatiebeleggers een soort existentiële bedreiging. Het is belangrijker dan ooit ons af te vragen hoeveel risico we willen nemen in onze pogingen om meer inkomsten te genereren dan met klassieke obligaties.

AANDELEN

Selectief beleggen is de boodschap

“De heer Sentiment is waarlijk een zeer machtig man”

- The Warden, Anthony Trollope

2021 oogt veelbelovend voor aandelen, die van het monetair verruimingsbeleid rugwind en van het economisch herstel fundamentele steun krijgen. Omdat de resultaten over het derde kwartaal veel beter uitvielen dan verwacht, zijn de vooruitzichten voor de winstgroei in de komende twaalf maanden in alle regio's behalve Japan naar boven bijgesteld – dat is erg ongewoon, want doorgaans verlagen analisten in deze tijd van het jaar hun WPA-ramingen.

84% van de bedrijven uit de S&P 500 meldde meer winst dan verwacht, het hoogste aantal sinds FactSet in 2008 dit cijfer begon bij te houden

Het beleggerssentiment is uitstekend en ondanks de pandemie en de economische impact ervan zetten de grote Amerikaanse indices in het laatste kwartaal hun stijging voort. Ze koersten naar nieuwe records en dreven de hoge waarderingen nog verder op. Het positieve sentiment is het gevolg van aantrekkende macro-economische cijfers, betere bedrijfsresultaten dan verwacht, steunmaatregelen die de weggevallen vraag goedmaken en de hoop op een vaccin. Dat kan alleen maar aanhouden als de macro-economische indicatoren verder verbeteren, het virus met succes bedwongen wordt en de economieën opnieuw op volle toeren kunnen draaien. De komst van een vaccin zal uitermate positief zijn voor aandelen, maar het aanvankelijke optimisme moet worden getemperd – het zal tijd vergen om een goed werkend vaccin op grote schaal te produceren en verdelen. We moeten onze verwachtingen voor de toekomst afwegen tegen het hier en nu – eind 2020 is al gebleken dat bezorgdheid over oplopende besmettingscijfers vroegtijdig een einde kan maken aan opluchtingsrally's en stijlrotaties.

De lat voor de winstcijfers ligt in het eerste kwartaal van 2021 behoorlijk hoog, zeker afgezet tegen het eerste kwartaal van 2020, toen covid-19 in het westen nog maar net van zich liet horen, maar is haalbaar als de macro-economische cijfers of de begrotingsstimuli niet te veel tegenvallen. In normale omstandigheden duurt het vier tot vijf jaar voordat de bedrijfswinsten na een economische crisis opnieuw het niveau van vóór de recessie bereiken, maar dit is geen normale recessie die is ontstaan doordat de economie uit evenwicht was. Ze is door de mens veroorzaakt, en dat kan wel degelijk een verschil maken. De volgehouden stimuleringsmaatregelen wekken de hoop dat de ramingen voor 2021 zullen standhouden en de resultaten waren in het tweede en derde kwartaal al beter dan de analisten hadden verwacht.

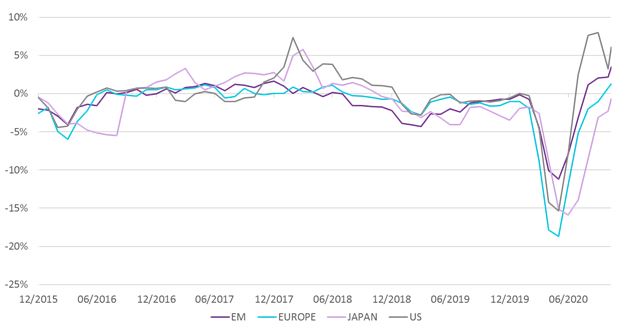

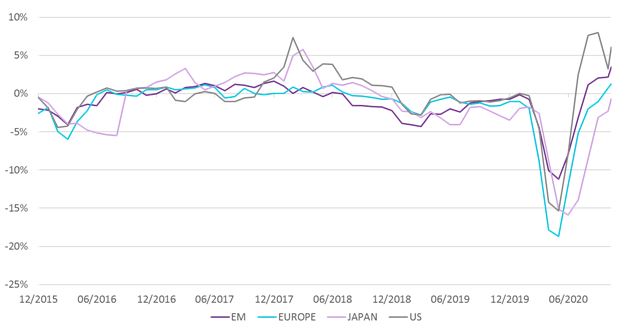

Relatieve winstherzieningen

Bron: cijfers JPM, BIL

We mogen niet vergeten dat de onzekerheid nog altijd groter is dan gewoonlijk en de analisten (en tot op zekere hoogte de bedrijven) geen helder beeld hebben van wat de toekomst brengt. Hopelijk mogen we in februari stilaan jaarprognoses verwachten.

Dit resultatenseizoen gaven 69 bedrijven een prognose mee – veel minder dan het vijfjaarsgemiddelde van 104

De nieuwe Amerikaanse regering is niet al te belangrijk voor de aandelenkoersen. Op langere termijn wordt het koersverloop meer bepaald door de conjunctuur dan door de samenstelling van de regering, maar mogelijk profiteren de aandelenmarkten in de marge toch van een harmonieuzere wereldhandel (vóór covid-19 werden de markten vaak gegijzeld door de handelsgesprekken) en investeringen in infrastructuur door Joe Biden, die bepaalde sectoren ten goede kunnen komen.

Regio's

Onze voorkeur gaat uit naar de VS (de thuisbasis van hoogwaardige groeibedrijven en bedrijven die profiteren van thuiswerken) en China (vanwege de aanzienlijke binnenlandse groei)

Wij denken dat de Amerikaanse aandelenmarkten 2021 hoger kunnen eindigen dan ze vandaag noteren, al laten de dure waarderingen weinig ruimte voor stijgende ratio's – beleggers zullen uiterst selectief te werk moeten gaan en grondig onderzoek moeten doen om het kaf van het koren te scheiden. Aangezien de voornaamste groeibedrijven en bedrijven die van de lockdownmaatregelen profiteren in de VS gevestigd zijn, is dat een dure regio, maar aangezien de waarderingen in alle activaklassen hoog zijn, is het koersniveau er niet onredelijk. Het macro-economische momentum trekt aan en zal verder worden aangezwengeld door een nieuwe ronde begrotingsstimuli. Tevens heeft Jerome Powell nogmaals benadrukt dat de Federal Reserve alles in het werk zal stellen om de economie te redden.

In Europa oogt het macro-economische plaatje niet bijster opbeurend en lijkt het momentum broos, zeker nu de bewegingsvrijheid er opnieuw is ingeperkt. Positief is dat de ECB nog altijd zeer actief is en het aantreden van Joe Biden, die mogelijk een milder handelsbeleid zal voeren, wellicht gunstig zal zijn voor de exportgerichte eurozone. Europa biedt net zoals Japan vooral waardeaandelen en kan de andere regio's verslaan tijdens stijlrotaties van groei naar waarde. Tot nu toe waren dergelijke rotaties weliswaar sterk, maar van korte duur. Niettemin moeten beleggers klaar staan om op een langere opluchtingsrally in te spelen.

Chinese aandelen floreren dankzij de sterke binnenlandse economie en de succesvolle aanpak van de pandemie. De hervormingen zijn in een stroomversnelling terechtgekomen: buitenlandse beleggers krijgen meer toegang tot de markt, waardoor de instroom aanzwelt en de groeivooruitzichten verder opklimmen. Gerichte begrotingsstimuli blijven het momentum ondersteunen en komen vooral technologie, gezondheidszorg en consumptiesectoren ten goede.

Tegenover aandelen uit de andere opkomende markten staan wij terughoudend – Latijns-Amerika en Oost-Europa staan nog steeds onder druk.

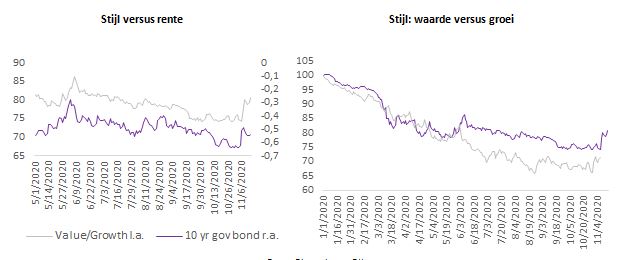

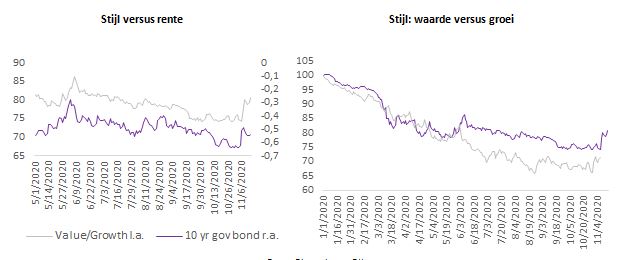

Stijl

Naarmate later op het jaar de rente stilaan stijgt (voornamelijk in de VS), wordt de kans op een opleving bij waardeaandelen groter. Vóór het zover is, krijgen we mogelijk enkele valse starts.

Een scenario waarin de rente langer laag blijft, is nog altijd gunstig voor de kwaliteit-/groeistijl en dit blijft ook onze voorkeur. Zoals we eind 2020 echter hebben gemerkt, gaan opluchtingsrally's vaak gepaard met kortstondige maar ingrijpende stijlrotaties. Hoewel we niet geloven dat de huidige omstandigheden langdurig bovengemiddelde prestaties van waardeaandelen in de hand werken, moeten portefeuilles beschermd worden tegen de mogelijkheid dat er tijdelijk verschuivingen optreden in het sentiment. Hiervoor hebben we een zeker niveau van conjunctuurgevoeligheid in de portefeuille geïntroduceerd via onze sectorselectie: zo hebben we de blootstelling aan basisconsumptiegoederen teruggebracht ten gunste van industrie.

De lage rente doet hier en daar de vraag rijzen of aandelen met een hoog dividend te overwegen zijn als bron van inkomsten. Voorlopig kopen we die niet, omdat bedrijven die dividenden uitkeren meestal waardeaandelen of zelfs "value traps" zijn.

Bron: Bloomberg, BIL

Sectoren

Wij kiezen liever uit elke sector de beste bedrijven.

Hieronder staan de sectoren die onze voorkeur wegdragen, maar globaal genomen kiezen wij liever uit elke sector de beste beleggingen dan zomaar alles in te zetten op één bepaalde sector. Thema's zoals de digitalisering beïnvloeden het rendement in alle sectoren en de pandemie diept de kloof tussen winnaars en verliezers binnen de afzonderlijke sectoren verder uit.

"Het leven lijkt in niets op de theorie" ― Anthony Trollope

De rendementsconcentratie, waarbij enkele steraandelen het rendement van een hele sector bepalen, blijft bijzonder groot, en die situatie zou wel eens veel langer kunnen aanhouden dan we normaliter zouden verwachten. Wij denken dat zolang covid-19 een stoorzender blijft, ook de rendementsconcentratie aanhoudt en selectief beleggen de boodschap blijft. Beleggers zullen het bedrijfsmodel van afzonderlijke ondernemingen moeten onderzoeken en van het sectorniveau moeten afdalen naar het subsectorniveau. Naarmate het jaar vordert, verwachten we opluchtingsrally's in gehavende sectoren, maar dat zal volgens ons eerder komen door een inhaalbeweging bij de achterblijvers dan door een terugval bij de winnaars. De aandelen die het vandaag goed doen, in alle sectoren, hebben meestal een bedrijfsmodel dat is toegesneden op ons "nieuwe normaal" en de structurele verschuiving naar digitalisering op langere termijn.

Voorkeuren

Gezondheidszorg IT Nutsbedrijven Industrie Materialen

Gezondheidszorg is een defensieve sector die van de pandemie een duw in de rug heeft gekregen en in het derde kwartaal met 13% de hoogste winstgroei van alle elf sectoren noteerde. Telegeneeskunde zat al in de lift, maar brak echt door tijdens de pandemie, toen technologie een efficiënt instrument bleek om de verspreiding van het coronavirus aan te pakken (bijvoorbeeld met smartphone-apps in Azië) en noodzakelijke eerstelijnszorg te verstrekken. Omdat gezondheidswerkers vanwege het zeer besmettelijke karakter van het virus zichzelf in gevaar moesten brengen om patiënten te helpen, en omdat ziekenhuizen een broeihaard van virusoverdracht dreigden te worden, vonden virtuele consulten en chatbots ingang voor het diagnosticeren van patiënten zonder risico op besmetting. Ook werden draagbare apparaten gebruikt om vitale functies te monitoren en symptomen op te sporen.

“Eigenlijk beleven we tien jaar verandering in één week … Decennia-, ja eeuwenlang ging je bij de dokter langs. Dat is nu helemaal anders."

Dr. Wessely, een Britse arts in de New York Times

Voortaan zal de sector volgens ons de opmars beleven van door technologie ondersteunde geneeskunde en digitale gezondheidsdiensten die miljoenen extra mensen toegang tot zorg kunnen geven, zeker op afgelegen plekken. Gezondheidszorg is, samen met basisconsumptiegoederen, een van de weinige sectoren waar nog eigen aandelen worden ingekocht. Dat zal volgens ons ook in 2021 doorgaan, terwijl andere, conjunctuurgevoeliger sectoren focussen op het herstel van de balansen. In de VS wil Joe Biden voortbouwen op de Affordable Care Act (beter bekend als Obamacare) om de Amerikanen meer keuze te bieden, de gezondheidszorgkosten te drukken en het zorgsysteem minder ondoorzichtig te maken. Dat kan nadelig zijn voor sommige aandelen uit de gezondheidszorg en de farmaceutische sector, maar op korte termijn zal de strijd tegen de pandemie voorrang krijgen.

IT is traditioneel een conjunctuurgevoelige sector, maar krijgt door de structurele verschuiving naar digitalisering een wat permanenter karakter. Het is wel een dure sector, omdat de techreuzen ertoe behoren, maar tot op zekere hoogte zijn de hogere waarderingen gerechtvaardigd door de stabiele winstgroei, een solide kasstroomgeneratie en gezonde balansen. Op korte termijn profiteert de sector van het lockdowneffect, terwijl hij op langere termijn brandstof blijft halen uit de digitale transformatie. De beleggers onderschatten volgens ons momenteel de stimulans die de sector van de uitrol van 5G zal krijgen. Zoals we echter tijdens de bruuske correctie begin september merkten, is beleggen in technologie-aandelen geen garantie voor een hoger rendement. Dat het epicentrum van die terugval in de NASDAQ lag, met zijn vele technologiebedrijven, herinnert ons eraan dat ook deze aandelen niet immuun zijn voor de wetten van de zwaartekracht. Er lijkt meer regulering van de grote technologie-aandelen aan te komen, zoals we in China al zagen met de beursgang van Ant Group. De kans is klein dat de VS hun eigen groeibedrijven zullen fnuiken en bijvoorbeeld Facebook of Amazon zullen opsplitsen, maar er valt misschien wel wetgeving ter bevordering van de concurrentie te verwachten. Kijken we voorbij de prominente koplopers naar enkele nichespelers in de sector, dan vinden we interessante kansen.

Nutsbedrijven zijn een defensieve sector die profiteert – en zal blijven profiteren – van de wereldwijde focus op hernieuwbare en schone energie. Joe Biden, de volgende Amerikaanse president, heeft schone energie centraal gesteld in zijn infrastructuurvoorstellen en verklaard dat hij opnieuw tot het klimaatakkoord van Parijs wil toetreden en de netto-uitstoot tegen 2050 wil terugbrengen tot nul. Hij heeft ook beloofd om de elektriciteitsopwekking tegen 2035 koolstofvrij te maken. Een verbazende vaststelling in dat verband is dat NextEra Energy, de grootste producent van groene energie ter wereld, al zowat 15% van de MSCI US Utility-index uitmaakt. Volgens sommige experts is dit het bedrijfsmodel dat de grootste oliemaatschappijen zullen moeten overnemen.

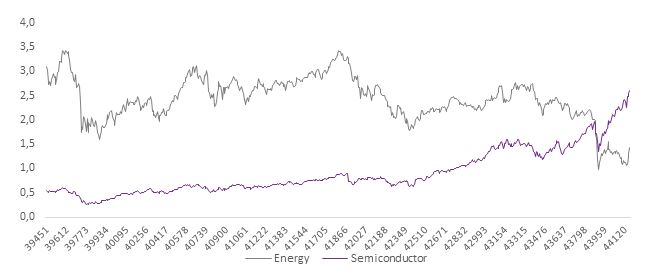

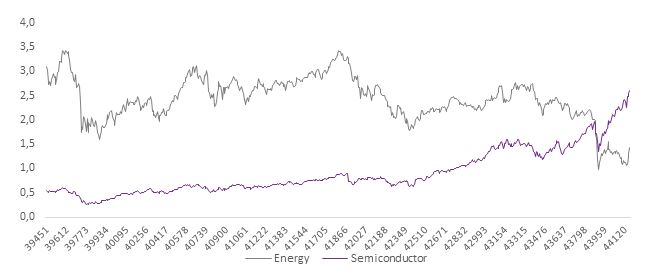

Marktkapitalisatie MSCI World Energy vs. halfgeleidersector (biljoen USD)

Bron: Bloomberg, BIL

Een van de opmerkelijkste vaststellingen van 2020 op het gebied van energie is dat de marktkapitalisatie van halfgeleiderfabrikanten in de MSCI World-index tot ver boven de marktkapitalisatie van de energiesector is gestegen. Informatie als "nieuwe" grondstof is geen toekomstmuziek, maar realiteit. Ook interessant is dat de almacht van de VS in de halfgeleidersector tot het verleden behoort – zowel qua technologie als qua marktkapitalisatie overvleugelt TSMC (Taiwan Semiconductor Manufacturing Company) vandaag Intel.

De industriële sector doet het goed in het midden of aan het einde van een cyclus. Hij biedt groeimogelijkheden bij stijgende inkoopmanagersindices (indicatoren van de economische groei) en zal ook sterk profiteren van de grootschalige begrotingsstimuli in de VS en de EU.

Tot slot zien we brood in materialen, want het Chinese herstel en de stijging van de industriële bedrijvigheid zorgen voor forse winstherzieningen. Bovendien is door de hogere grondstoffenprijzen, in het bijzonder voor ijzererts, de winst in de subsector metalen en mijnbouw sterker gestegen dan de aandelenkoersen. Op het eerste gezicht lijken de waarderingen in de sector vrij hoog, maar dat is voornamelijk te wijten aan de dure subsector chemie; elders in de sector is nog altijd waarde te vinden. Ook deze sector kan inspelen op groei en profiteert wellicht van zowel de begrotingsstimuli als de groene transitie. De EU heeft al gewaarschuwd dat tekorten aan elementen voor de productie van batterijen en materieel voor hernieuwbare energie de doelstelling van de Unie om tegen 2050 klimaatneutraal te zijn in het gedrang kunnen brengen. Landen beginnen hun voorraden strategische grondstoffen in kaart te brengen en wij verwachten pogingen om de aanvoer van grondstoffen die voor hun sectoren essentieel zijn veilig te stellen door meer exploratie, investeringen en betere recycling. In november hield de EU de Europese grondstoffenalliantie boven de doopvont (European Raw Materials Alliance – ERMA), die moet zorgen voor een betrouwbare, veilige en duurzame toegang tot de grondstoffen die cruciaal zijn voor een concurrerend, groen en digitaal Europa.

GRONDSTOFFEN EN VALUTA’S

Goud

Het is geen geheim dat toenemende onzekerheid, of die nu economisch of politiek is, goud meestal hoger doet koersen. Vanwege zijn monetaire verleden heeft goud al vaak gefungeerd als bescherming tegen de inflatie en stabilisator van portefeuilles tijdens turbulentie op de financiële markten. In 2020 werd goud een toevlucht voor veel beleggers (ook voor ons hier bij BIL) die op zoek waren naar meer diversificatie in een door de pandemie ontwrichte wereld. Daardoor koerste fysiek goud naar een nieuw record van meer dan USD 2.000 per ounce.

Goud wordt gezien als waardevast, terwijl fiduciair geld louter als papier wordt beschouwd. De ongeziene gelijktijdige monetaire en budgettaire inspanningen deden sommige commentatoren en goudliefhebbers zich zelfs afvragen of fiduciair geld geen korte episode in de lange geschiedenis van het geld zal blijken. Dat de centrale banken de geldpersen doen draaien, is echter geen nieuw verschijnsel – kijk maar naar de economische geschiedenis van Japan (door Richard Werner uitvoerig beschreven in "Princes of the Yen").

Aan het einde van het jaar deden de positieve berichten over vaccins en het vooruitzicht van een snel herstel van de economische activiteit de glans van goud wat verdoffen. Verkoopdruk op door goud gedekte ETF's duwde de prijs omlaag, maar wij denken dat de langdurig lage reële rente in de VS en het aanhoudende klimaat van lage groei en lage inflatie de beleidsrente ongewoon laag zullen blijven houden, wat de prijs van en de vraag naar goud zal ondersteunen. Het vaccinnieuws zal het onderliggende voordeel van goud in gediversifieerde, gemengde portefeuilles volgens ons louter begrenzen, niet tenietdoen. Zolang de Federal Reserve de rente laag houdt, komt daar wellicht geen verandering in.

Ook cryptomunten, of initiatieven met digitale munten in het algemeen, winnen aan populariteit als alternatieve bescherming tegen geldontwaarding. Zij staan nog in hun kinderschoenen, maar verdienen niettemin de aandacht van toezichthouders en beleggers. Deze alternatieven zorgen duidelijk voor concurrentiedruk op goud, maar dat verdient een aparte analyse.

Goud (USD/ounce)

Bron: Bloomberg, BIL

Olie

De olieprijs was in 2020 een geval apart – in april daalde de prijs voor het eerst in de geschiedenis onder nul. Bij gebrek aan opslagcapaciteit betaalden de producenten de kopers voor het afnemen van olie. Dat was vooral het gevolg van technische factoren, maar is toch tekenend voor de afkalvende wereldwijde vraag en de extreme volatiliteit van de markt op het hoogtepunt van de pandemie.

Wij gaan 2021 in met een negatieve kijk op olie – wij zien niets waardoor de vraag snel kan terugkeren naar het oude niveau. De uitrol van een vaccin zal niet het einde betekenen van de reisbeperkingen en veranderde gewoonten. Zelfs als de OPEC+ erin slaagt de productie te beperken (en gezien de mate waarin de quota in het verleden werden nageleefd is dat verre van zeker) zullen de bovengemiddeld grote voorraden een rem zetten op de opwaartse prijsdruk.

WTI (USD/vat)

Bron: Bloomberg, BIL

Structurele opwaartse prijsdruk zet dan weer de deur open voor een groei van het aanbod. De OPEC+ overweegt om de voor januari geplande productieverhoging (met bijna 2 miljoen vaten per dag) uit te stellen, maar Amerikaanse producenten van schalie-olie maken zich op om een versnelling hoger te schakelen, in Libië kan de productie sneller opveren dan verwacht en er is nog altijd discussie over sancties tegen Iran. Dat beperkt wellicht de opwaartse druk op de olieprijs.

Toch mogen we niet vergeten dat de olieprijs voorspellen een riskante bezigheid is – hij kent onvoorspelbare schommelingen, meestal door geopolitieke factoren.

Aardolie heeft al jaren een uitstekende reputatie als solide belegging. Daar komt echter stilaan verandering in en de aantrekkingskracht van het "zwarte goud" neemt af. Dat de sector geen antwoord vindt op de groeiende noodzaak om de CO2-uitstoot terug te dringen, de overgang naar schone energie te versnellen en de klimaatverandering aan te pakken, drukt de prijs. Het is inmiddels overduidelijk dat we fossiele brandstoffen in de grond moeten laten zitten als we de doelstelling uit het Akkoord van Parijs willen halen – laten we dat niet uit het oog verliezen. Het is nog niet zover, maar het wordt voor ons steeds duidelijker dat oliereserves waardeloze activa worden.

Valuta

Ook voor de ontwikkeling van de valutamarkt in 2021 zal het vertrouwen in het herstel na de pandemie doorslaggevend zijn.

De consensus op de financiële markten is dat de dollar zal verzwakken. Die kijk is ingegeven door het tekort op de lopende rekening in de VS en vergelijkingen met economische cycli en fases van herstel in het verleden. Vandaag is de situatie echter anders. Dit is een gedurfde uitspraak. Gelet op de wereldwijde convergentie van de rentetarieven sinds de pandemie en op de huidige waardering van de dollar, dicht tegen de reële waarde, houdt hij echter steek. Samen maken die twee factoren vergelijkingen met cycli uit het verleden gevaarlijk, want er zijn grote verschillen in beginsituatie.

Nu er uitzicht is op normalisering in de Amerikaanse diplomatie en de handelsspanningen wellicht wat afnemen, krijgen andere valuta's dan de dollar waarschijnlijk weer wat ademruimte. Wij verwachten ook meer stabiliteit in het monetair beleid van de VS. De hoop op minder verwikkelingen die de financiële markten angst aanjagen, doet wellicht geld wegvloeien dat uit voorzorg in de dollar gestald was.

Alles bij elkaar genomen, verwachten wij dan ook een lichte daling van de dollar, vooral om conjuncturele redenen. Voor de nominale rentetarieven heeft de convergentie zich al voltrokken, maar in de reële rente zijn er nog verschillen. Dat de Federal Reserve voortaan een inflatiegemiddelde als streefcijfer hanteert, maakt van negatieve reële rente een realistisch scenario. Gelet op de impact van negatieve nominale rente zal de centrale bank zich wellicht vooral richten op de reële rente en niet op de nominale rente. Het is duidelijk welk resultaat de Fed met haar beleid beoogt: een economie die op eigen kracht verder groeit en stijgende inflatieverwachtingen, waarbij dus ook op een zwakkere munt gemikt wordt.

In een wereld met kleine renteverschillen is de betalingsbalans van een land van belang. De weinige landen die op dat vlak van geluk mogen spreken, krijgen wellicht te maken met opwaartse druk op hun valuta's. Landen die met deflatie te kampen hebben, zullen een stijging van hun valuta waarschijnlijk niet aanvaarden, maar toch vloeit daar wellicht geld naartoe dat uit voorzorg in de dollar gestald was.

Op zich biedt de Europese eenheidsmunt geen aantrekkelijke vooruitzichten. De strenge maatregelen tegen covid-19, die tot doel hadden snel door de zure economische appel heen te bijten en later een sterk herstel te creëren, hebben alleen geleid tot een aanzienlijke groeiachterstand op de VS. De totale inflatie is nog altijd bedroevend en het inflatiedoel van 2% lijkt onhaalbaar. In december staan bij de ECB extra monetaire maatregelen op de agenda. Als we er echter van uitgaan dat het gebrek aan inflatie verband houdt met structurele problemen, zal een stabiele reële rente schril afsteken tegen de dalende reële rente in de VS en de euro doen aansterken tegenover de USD. Voorlopig is de strategie van de Federal Reserve gewoon geloofwaardiger wat de reflatie betreft.

Andere valuta's die wellicht van een overschot op de betalingsbalans zullen profiteren, zijn de JPY, de CHF en de CNH.

In het verleden protesteerden Japanse bewindslieden steevast het luidst wanneer hun munt aansterkte tegenover de USD. De realiteit is echter dat de Japanse overheid al sinds 2011 (ten tijde van de aardbeving in Oost-Japan, de zwaarste die het land ooit trof) niet meer heeft ingegrepen om de JPY in waarde te doen dalen. Bovendien zien we ook veranderende handelspatronen. Vandaag is de Chinese renminbi relevanter voor het Japanse concurrentievermogen dan de Amerikaanse dollar, dus kan de Japanse overheid zich wat minder stringent opstellen wanneer de JPY stijgt tegenover de USD.

Het plaatje voor de CHF oogt complexer. Philipp Hildebrand, de voormalige voorzitter van de Zwitserse nationale bank (die nu voor BlackRock werkt) beweerde onlangs dat de financiële markten het gevaar voor hogere inflatie onderschatten. Voor Zwitserland vormt hogere inflatie voor alle duidelijkheid waarschijnlijk geen risico, maar een noodzaak om aan het huidige zwarte gat van deflatie te ontkomen.

Aangezien de richtrente in Zwitserland op -0,75% staat, het laagste tarief ter wereld, waren ingrepen op de valutamarkt de afgelopen vijf jaar het voornaamste instrument waarmee een stijging van de CHF werd tegengegaan. Nu de balans van de centrale bank rond de 135% van het bbp schommelt, dreigt het land er door de Amerikaanse regering van beschuldigd te worden de wisselkoersen te manipuleren als het opnieuw op de valutamarkt ingrijpt.

Het GBP blijft een vraagteken. De overgangsperiode voor de brexit is bijna voorbij, maar op moment van schrijven hebben we alleen geruchten en officieuze commentaren over de besprekingen. Een handelsakkoord geeft het pond sterling wellicht een duw in de rug doordat de onzekerheid wegvalt, al zal gezien de nevenschade het effect daarvan tegenover de euro beperkt zijn.

Terwijl obligatiebeleggers wanhopig op zoek zijn naar rente, kijken beleggers op de valutamarkten vooral uit naar carry. Volatiliteit is een voor de hand liggende oplossing, vanuit het idee dat volatiliteit verkopen in zekere zin een carry trade is.

De zoektocht naar carry pakt wellicht gunstig uit voor de valuta's van opkomende landen. Toch zal dat in sommige gevallen onvoldoende bescherming bieden tegen specifieke onevenwichtigheden (zoals een zwakke betalingsbalans).

Bij pogingen om de overheidsfinanciën in evenwicht te brengen, zal de nadruk op groei en inflatie blijven liggen en niet naar bezuinigingen verschuiven. Dat neemt echter niet weg dat voor een aantal landen de budgettaire gevolgen van de covid-19-maatregelen duidelijk de grootste structurele uitdaging worden.

De weging van landen in obligatie- en aandelenindexen van naderbij bestuderen, is met name relevant voor Aziatische valuta's. China zet in 2021 wellicht een van de sterkste groeicijfers neer en is daarmee een aantrekkelijke bestemming voor buitenlands kapitaal. Tegelijk stelt China zijn financiële markten actief open voor buitenlanders, wat de munt nog meer steun zou moeten bieden. De ietwat betere relatie tussen China en de VS die wij verwachten kan daarbij helpen, maar maakt wellicht geen groot verschil. Een realistische inschatting lijkt ons dat de technologieoorlog in het beste geval status quo blijft.

THEMA'S

Duurzaam beleggen

2020 zal volgens ons de geschiedenis ingaan als een keerpunt. Wanneer we de financiële markten en de kapitaalmarkten bekijken, is het voor ons zonneklaar dat er een massale verschuiving naar duurzaam beleggen aan de gang is. De groei van duurzaam beleggen en het gebruik van ecologische, sociale en governance-criteria (ESG) bij beleggingsbeslissingen wijzen op een groeiend bewustzijn. Beleggers en financiële professionals veranderen het geweer massaal van schouder en de toezichthouders voeren nieuwe regels met verstrekkende gevolgen in.

De pandemie heeft economische en sociale pijnpunten blootgelegd. Ze heeft ook wereldwijd de gezondheids- en zorgsystemen op de proef gesteld. Ze illustreert perfect dat wij mensen allemaal verbonden zijn, met elkaar en met het ecosysteem waarop onze levens gebouwd zijn. Er zullen aanzienlijke inspanningen nodig zijn om ons voor te bereiden op toekomstige bedreigingen voor onze gezondheid en onze planeet en om iedereen een goede levenskwaliteit te garanderen. De laagste inkomens zijn onevenredig hard getroffen, terwijl zij soms weinig of geen toegang tot gezondheidszorg en weinig of geen werkzekerheid hebben. Handarbeiders, die tijdens de lockdown geen productielijn in hun woonkamer konden installeren, werden met verlof gestuurd, ontslagen, of blootgesteld aan het virus. De horeca kende de hoogste werkloosheidscijfers, want door de (verplichte of vrijwillige) social distancing en beperkingen is de activiteit er op sterven na dood. Stalen arbeiders (lees: robots, in het bijzonder in de industrie, die doorgaans banen van handarbeiders innemen) kregen het voordeel aan hun kant. Het Wereld Economisch Forum zal dit jaar stilstaan bij nieuwe funderingen voor ons economische en maatschappelijke bestel om een eerlijker, duurzamer en veerkrachtiger toekomst te bewerkstelligen. Volgens de organisatie vereist dat een nieuw sociaal pact, waarin inclusie en sociale rechtvaardigheid centraal staan, zodat de maatschappelijke vooruitgang niet achterblijft op de economische ontwikkeling. Samengevat is het de bedoeling, te vermijden dat we een statistisch herstel krijgen waarachter een menselijke recessie schuilgaat doordat de pandemie wereldwijd de ongelijkheid heeft vergroot.

De tweede grote dreiging is uiteraard de klimaatverandering. De uitstoot van broeikasgassen zal volgens prognoses de sterkste daling in de recente geschiedenis kennen, maar tegelijk zit de wereld nog steeds op koers naar het op één na warmste of zelfs warmste jaar ooit. Deze twee gegevens naast elkaar illustreren de niets ontziende snelheid van de klimaatverandering en de verregaande maatregelen die we moeten nemen om ze te vertragen. Het is een grimmige wedloop – hoe langer wij wachten met het terugdringen van de uitstoot, hoe sneller de planeet opwarmt. Ontkennen is geen optie meer. De financiële markten hebben een belangrijk rol te vervullen in het stimuleren van oplossingen die ons weerbaarder maken en helpen de gevolgen van de klimaatverandering op te vangen en in te perken.

De dikte van het ijs in de winter is vaak evenredig met het aantal muggen in de zomer

– Anthony Trollope

We mogen er trots op zijn dat Europa op dit vlak een voortrekkersrol opneemt. De centrale doelstelling in de Europese Green Deal is om tegen 2050 per saldo geen broeikasgassen meer uit te stoten. Zoals de Europese Commissie heeft opgemerkt, zijn de investeringen die nodig zijn om over te gaan naar een duurzame en groene economie groter dan de overheid alleen aankan. De energietransitie is een kolossale taak, die veel grondstoffen en kapitaal zal vergen en dus tal van beleggingskansen biedt.

Covid-19 heeft klimaatactie ook bovenaan de agenda van het bedrijfsleven gezet. Veel bedrijven beseffen nu dat ze kwetsbaar zijn voor externe schokken en de klimaatproblematiek strategisch moeten benaderen. De realiteit is echter ook dat de ambities vaak hoog zijn, maar dat het handelen soms zorgwekkend tekortschiet.

Op dat vlak wil Europa het voortouw nemen, door duurzaamheid te verankeren in het Europees recht. De Commissie heeft een Europees classificatiesysteem – de "taxonomie" – bedacht, dat bedrijven en beleggers een gemeenschappelijk kader biedt om te bepalen welke economische activiteiten onder welke omstandigheden als duurzaam worden beschouwd. Daarnaast verplicht de regelgeving betreffende de bekendmaking van niet-financiële informatie (NFDR) grote bedrijven om bepaalde inlichtingen te verstrekken over hoe zij omgaan met sociale en milieu-uitdagingen. Daaruit is de Verordening betreffende informatieverschaffing over duurzaamheid in de financiële-diensten-sector (Sustainable Finance Disclosure Regulation – SFDR) gevolgd, die vermogensbeheerders een aantal minimale informatieverplichtingen oplegt, aangevuld met specifieke regels voor producten die in de markt worden gezet als duurzaam of gebaseerd op ESG-criteria.

Ook specifieke initiatieven rond klimaatbenchmarks, standaarden voor groene obligaties, ecolabels en overleg scheppen nieuwe verplichtingen voor de beheerders van financiële producten.