Choose Language

May 4, 2021

BILBoard april/mei 2021 – Meer licht, kortere tunnel

De impliciete boodschap in de beter dan verwachte macro-economische cijfers van april was dat een economisch herstel aardig op gang gekomen is, in sommige regio's meer dan andere. Het herstel wordt in de hand gewerkt door fiscale en monetaire steunpakketten, terwijl sneller vaccineren (wereldwijd zijn inmiddels ruim 1 miljard doses toegediend) de weg naar een onbezorgde pandemieloze toekomst korter maakt.

Maar een show is niet compleet zonder hoofdrol, en momenteel dreigt de inflatie de show te stelen. Knelpunten in de toeleveringsketen, een wereldwijd chip-tekort, inhaalvraag en stijgende grondstoffenprijzen vormen een uitstekende voedingsbodem voor hogere inflatie. We denken echter dat de druk op de prijzen van tijdelijke aard zal zijn en geen voortijdige verkrapping van het monetair beleid teweeg zal brengen. Uit persverklaringen van grote centrale banken en break-even inflatieniveaus blijkt dat ook beleidsmakers en markten deze mening toegedaan zijn.

Dan is er nog het vraagstuk van de rente. Obligaties zetten eerder dit jaar een achteruitgang in, met de Amerikaanse rentemarkt – de grootste ter wereld en een maatstaf voor de wereldwijde activaprijzen – aan kop, doordat het vooruitzicht van hogere inflatie beleggers ertoe bewoog ze uit hun portefeuille te schrappen. Bijgevolg steeg de rente op Amerikaanse 10-jaarsobligaties tot boven de 1,7%. Sindsdien zijn de markten enigszins gerustgesteld doordat centrale banken benadrukten dat ze steun zullen blijven bieden totdat er zekerheid bestaat over de duurzaamheid van het herstel. Daarom denken we dat het potentieel voor een verdere versteiling van de Amerikaanse curve beperkt is en dat de 10-jaarsrente geleidelijk zal oplopen – let wel: geleidelijk.

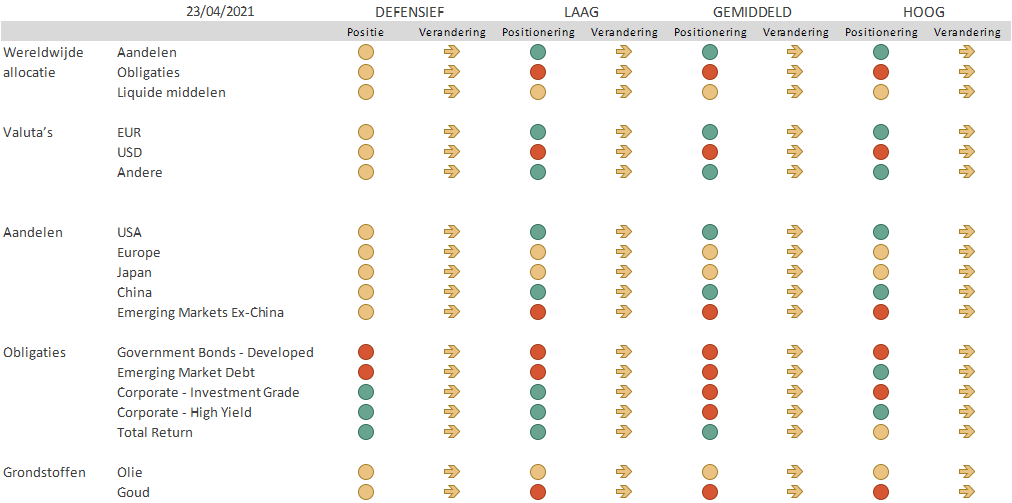

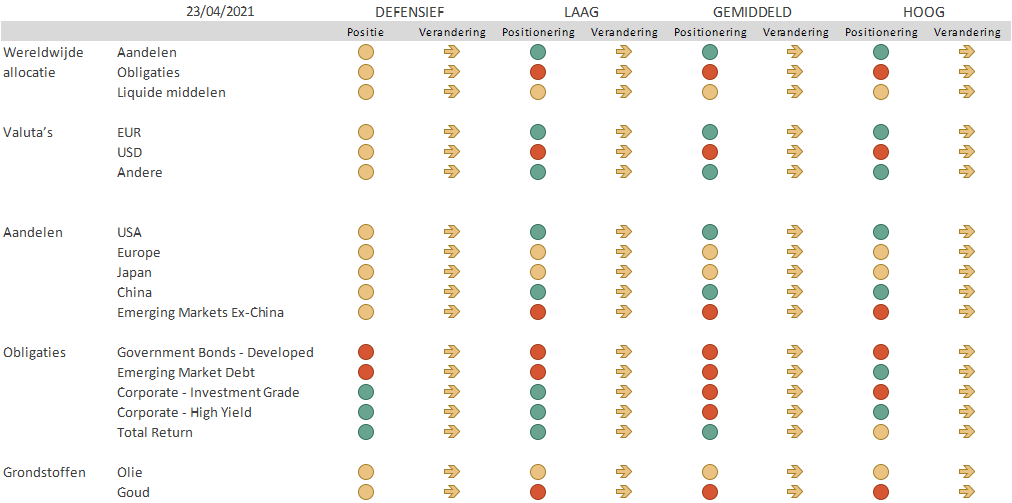

Dit scenario – een lichte stijging van de rente die gelijk opgaat met gunstigere economische cijfers – biedt ruimte voor risicobereidheid. Derhalve hebben we een overweging in aandelen en bedrijfsobligaties en zijn we onderwogen in staatsobligaties van kernlanden en duration.

Aandelen

Aandelen zitten nog altijd in de lift en vertonen vrij weinig volatiliteit, mede dankzij positieve winstherzieningen, liquiditeit en optimisme over het de heropening van economieën. Een bescheiden stijging van de rente, ons basisscenario, zal de opwaartse trend waarschijnlijk niet doen ontsporen, maar onze keuze voor en binnen sectoren en stijlen zullen doorslaggevend zijn voor het rendement.

Geografisch gezien gaat onze voorkeur nog steeds uit naar de VS en China. Deze regio's lopen voorop op het pad naar het wereldwijde herstel. In de VS bevorderen zowel consumenten als bedrijven de groei (de detailhandelsomzet steeg in maart met 9,8%) en president Biden zet vol in op steunpakketten. Om dit te financieren, pleiten de Democraten voor verhogingen van de vennootschapsbelasting en meer vermogenswinstbelasting voor vermogende particulieren (van 20% naar 39,6%). De Amerikaanse economie is naar onze mening prima in staat om de voorgestelde belastingverhogingen te absorberen; de markten reageerden dan ook lauwtjes op de aankondigingen. De weerstand onder de Republikeinen kan echter leiden tot een afzwakking van de voorgestelde maatregelen. Verder moeten we niet vergeten dat, als de belastingverhogingen worden goedgekeurd, veel van het geld zal worden herverdeeld binnen de economie, bijvoorbeeld onder huishoudens met lage inkomens om hun koopkracht te bevorderen, wat positief is voor de macro-economische vooruitzichten en uiteindelijk voor effecten van bedrijven.

Onze positionering in de VS is meer op het waardesegment gericht, waar het macro-economische momentum krachtiger is. Wat sectoren betreft, gaat onze voorkeur uit naar cyclische aandelen die kunnen profiteren van een aantrekkende economie en toenemende investeringen in infrastructuur (d.w.z. materialen en industrie). Volgens Moody's hebben huishoudens wereldwijd een extra appeltje voor de dorst ter waarde van USD 5400 miljard opgebouwd (meer dan 6% van het bbp), waarvan USD 2000 miljard op het conto van Amerikaanse huishoudens komt (grotendeels vanwege vrijwillige voorzorgsbesparingen en omdat veel bedrijven gesloten waren of hun activiteiten moesten beperken). De sector duurzame consumptiegoederen zal naar verwachting een opkikker krijgen zodra de lockdowns worden opgeheven en dit geld naar de economie zal terugvloeien. Ook nutsbedrijven kunnen op onze sympathie rekenen, waarbij we aandelen selecteren die profiteren van de energietransitie (waaronder de belofte van Biden om de Amerikaanse netto-uitstoot van broeikasgassen tussen 2005 en 2030 te halveren).

China vervult een economische voortrekkersrol, en groeide in het eerste kwartaal met 18,3% (op jaarbasis). Na de recente koersdaling zijn aandelen vrij gunstig geprijsd vergeleken met wereldwijde sectorgenoten en aandelenmarkten op het Chinese vasteland profiteren van omvangrijke buitenlandse kapitaalinjecties en nieuwe beursintroducties.

De groei in Europa werd geremd door vertragingen bij de uitrol van de vaccinatiecampagne en het feit dat nog niet alle EU-lidstaten het herstelfonds van EUR 750 miljard hebben goedgekeurd, waardoor de ECB in ieder geval tot juli het vuile werk moet opknappen. Het goede nieuws is dat het Duitse Constitutionele Hof eindelijk het groene licht heeft gegeven voor de ratificatie van het herstelfonds door Duitsland. De stemming onder consumenten is nog steeds kwetsbaar, wat niet verrassend is gezien de arbeidsmarktsituatie en de beperkingen in verband met Covid-19. Hoewel Europa tradioneel een voorkeur heeft voor “waarde” aandelendie profiteren bij een stijgende rente en een steilere curve, zien we af van een overweging zolang de vooruitzichten dermate onzeker zijn.

Opkomende markten buiten China zijn nog altijd in de greep van de pandemie, met name India, terwijl centrale banken (onder meer in Rusland, Brazilië en Turkije) met het oog op de stijgende inflatie gestart zijnmet het doorvoeren van renteverhogingen. We zijn derhalve onderwogen in aandelen van opkomende markten.

Obligaties

De rentestijging pauzeert voorlopig, maar uiteindelijk denken we dat de rente geleidelijk hoger zal klimmen naarmate het economische herstel op gang komt. We hebben dan ook een onderweging in staatsobligaties en interestgevoeligheid.

In een omgeving waar centrale banken de economie waarschijnlijk blijven steunen, waar het macro-economische plaatje beter wordt en waar beleggers verder lijken te kijken dan de pandemie, zullen investment-grade-bedrijfsobligaties waarschijnlijk goed blijven presteren. Sterke vraag naar nieuwe obligaties, mindere obligatie-uitgiftes en een forse kapitaalinstroom zorgen voor een gunstige mix, en de creditspreads vertonen zeer weinig volatiliteit. Het beperken van de rentegevoeligheid en het verlagen van de kredietkwaliteit werkt nog altijd het best.

Voor beleggers die bereid zijn extra risico te nemen, is het hoogrentende obligatiesegment de 'place to be'. Beleggersstromen, overvloedige liquiditeit en stimuleringsregelingen pleiten in het voordeel van obligaties (evenals stijgende olieprijzen als we ons richten op de Amerikaanse markt). De ratings worden almaar beter, en komen in de buurt van 2 in de VS en Europa, wat betekent dat het aantal opwaarderingen tweemaal zo groot is als het aantal afwaarderingen.

Het marktklimaat is nog altijd gunstig voor schuldpapier van opkomende landen, zolang de Amerikaanse reële rente negatief blijft en de rente geleidelijk oploopt. Binnen onze positie in schuldpapier uit opkomende markten gaat onze voorkeur uit naar bedrijfsobligaties in harde valuta's, die een beter risicoprofiel hebben. Bedrijfsobligaties zijn beter opgewassen tegen een stijging van de reële rente dan staatsobligaties.

Valuta's en grondstoffen

Onze langetermijnvooruitzichten voor de Amerikaanse dollar blijven negatief: bij gebrek aan proactieve signalen van de Fed en gezien het zogenoemde tweelingtekort denken we dat de dollar onder druk zal blijven, ook al zouden opflakkeringen van het virus, geopolitieke risico's en langdurige lockdowns in Europa tijdelijk soelaas kunnen bieden.

We hebben een neutrale weging in goud, dat bijdraagt aan de diversificatie in onze portefeuille. Mochten de goudprijzen het bovenste weerstandsniveau (USD 1825) aantikken, overwegen we echter selectief winst te nemen. We houden ook voor olie een neutrale weging aan. Prijzen staan bloot aan tegengestelde krachten – in opwaartse zin spelen een zwakkere dollar, aanbodbeperkingen door de OPEC en het feit dat de vraag weer toeneemt (met name nu luchtvaartmaatschappijen weer gaan vliegen) een rol; In neerwaartse zin valt te denken aan slepende lockdowns en de plannen van Iran om de productie te hervatten.

Conclusie

Zoals bij vrijwel alle economische oplevingen gaat het huidige herstel niet overal gelijk op en zijn de verschillen tussen landen vrij aanzienlijk. Als beleggers kunnen we ons echter richten op opportuniteiten, en moeten we niet te veel de nadruk leggen op wat er schort aan deze hausse. Vooralsnog zijn we goed gepositioneerd voor de opwaartse conjunctuurbeweging in regio's waar macro-indicatoren op groen staan. Zoals eerder gezegd, zullen beslissingen over stijlen en sectoren doorslaggevend zijn voor het beleggingsrendement. Dit rendement staat of valt met hoe de rentemarkten zich ontwikkelen, en dat moeten we dus nauwlettend in de gaten houden.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

March 10, 2025

NewsInvestors begin to get back their app...

Written as at 6th March 2025 European equites have taken centre stage in 2025, defying expectations and outpacing their US counterparts. The Europe Stoxx 600...

March 3, 2025

Weekly InsightsWeekly Investment Insights

Volatility on global equity markets continued last week amidst various announcements from the Trump administration, big tech earnings and a mixed bag of economic...

February 24, 2025

Weekly InsightsWeekly Investment Insights

German stocks started the week with a boost as investors welcomed the conservatives’ victory in the national elections. The hope now is that the...

February 24, 2025

BILBoardBILBoard February 2025 – Repainting t...

When President Trump took office on January 20th, it was clear that tackling the US trade deficit would be a high priority. This is not...

February 17, 2025

Weekly InsightsWeekly Investment Insights

Stocks on both sides of the Atlantic finished higher last week. Stateside, the S&P 500 Index and Nasdaq Composite both closed the week within 1%...