Choose Language

January 28, 2020

BILBoard Janvier 2020 : La trêve commerciale n’est pas la panacée

Les marchés ont entamé l’année avec un brin d'inquiétude après le rebond de décembre qui a permis aux actions de dépasser avec brio les objectifs de cours fixés pour 2020, et ce en dépit d’une croissance des bénéfices quasi nulle en 2019. La nervosité a été exacerbée par l’aggravation des tensions au Moyen-Orient, entraînant une brève vague de ventes des actifs risqués largement mûrs pour une correction. Le point positif reste la trêve partielle dans le conflit sino-américain, remisant aux placard le risque immédiat pour les marchés financiers d’une nouvelle ecalade tarifaire . Cependant, d'un point de vue macroéconomique, gardons à l’esprit que la confiance se dégrade beaucoup plus rapidement qu’elle ne se regagne. Les entreprises ne vont pas soudainement recommencer à investir massivement (d’autant qu'il est peu probable qu’un accord commercial de phase 2 soit signé avant l'élection présidentielle de novembre, selon les déclarartions du secrétaire d’État au Trésor, Steve Mnuchin). Par conséquent, la signature d'un accord de phase 1 ne devrait pas favoriser une reprise exceptionnelle de la croissance. Elle pourrait, au mieux, permettre de prolonger le cycle qui avait commencé à ralentir avant même que le différend n’éclate. Déjà, les indices PMI manufacturiers ont montré des velléités haussières, suggèrant qu’une croissance modérée (inférieure au rythme tendanciel) est raissonable pour les mois à venir (pour l’ensemble de l’année 2020, les prévisions du consensus tablent sur un taux de croissance de 1,8 % aux États-Unis, 1,0 % dans la zone euro et 5,9 % en Chine).

L'amélioration des statistiques a

apaisé les craintes de récession qui avaient émergé à l'automne, confortée

également par la posture accommodante adoptée par les banques centrales. Bien

que les dernières prévisions des différents membres de la Réserve fédérale

(dot-plot) ne présage aucun ajustement des taux cette année, le marché continue

d’anticiper une baisse supplémentaire. Toujours est-il que la Fed mène une

politique d’assouplissement discrète en intervenant sur le marché des prises en

pensions (repo). La BCE prend quant à elle des mesures plus directes et

poursuivra ses achats d’obligations à hauteur de 20 milliards EUR par mois,

jusqu'à nouvel ordre. La Banque populaire de Chine a entamé l’année 2020 en

réduisant son taux de réserves obligatoires de 50 pb, injectant quelque

115 milliards USD dans le système financier. Alors que ses mesures de relance

commencent à produire des retombées

économiques positives, elle devrait s’employer à les affiner en 2020.

L’avenir proche pourrait donc être

plutôt favorable aux investisseurs qui sauront se jouer d’un environement plus

volatil.

Actions – la saison des résultats

comme baromètre de la situation microéconomique

Les actions sont onéreuses dans la

mesure où elles intègrent déjà un reprise de la croissance économique. Tous les

regards se tournent à présent vers la saison des résultats. Celle-ci sera plus

instructive pour déterminer si les entreprises partagent l'enthousiasme actuel

des investisseurs, et dans quelle mesure les tensions commerciales, la

confiance des entreprises et les tarifs douanier ont impacté la rentabilité des sociétés.

S’agissant des chiffres du

quatrième trimestre, les ratios de révision des analystes se sont stabilisés à

un niveau légèrement en dessous de zéro, après avoir atteint un point bas début

2019. L'ampleur des révisions négatives a placé la barre moins haut pour les

entreprises, aussi devraient-elles être nombreuses à dévoiler des résultats

supérieurs aux attentes.

Malgré la légère amélioration des

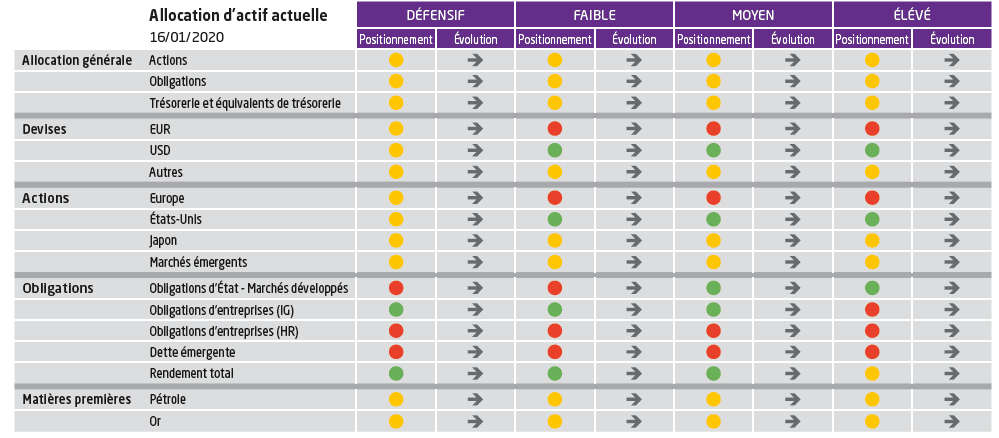

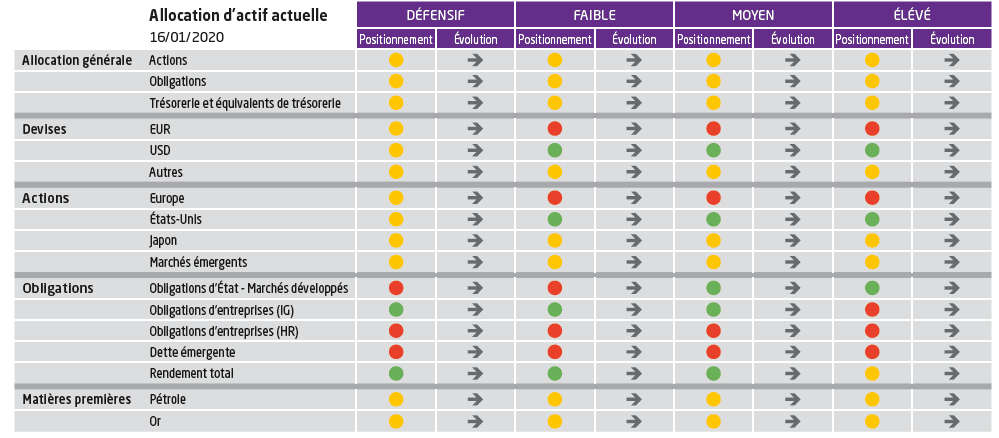

perspectives macroéconomiques, nous n'avons pas jugé prudent de renforcer

l'exposition au risque pour l’instant. Nous n’avons pas modifié l’allocation

aux actions, prenant acte de leurs valorisations tendues qui pourraient amener

le marché à marquer une pause. Nous continuerons de réévaluer la situation au

fil de la saison des résultats. Pour l’heure, nous maintenons une allocation

sectorielle neutre, préférant agir au niveau des titres individuels.

Nous privilégions toujours les

actions américaines. Même si nous sommes conscients que le consensus a évolué à

ce sujet, nous avons maintenu cette préférence régionale afin de conserver une

exposition aux secteurs associant croissance et qualité ainsi qu’aux

entreprises qui sont des leaders incontestables sur leurs marchés. Les rachats

d'actions devraient également jouer un rôle stabilisateur.

S’agissant de l’exposition aux

actions européennes, nous avons apporté une nuance cyclique aux portefeuilles

en privilégiant la zone euro plutôt que l’Europe au sens large (nous tenant par

là même à l’écart du Royaume-Uni – un positionnement défensif). Au sein de

l’allocation aux marchés émergents, nos expositions sont regroupées en Asie, à

savoir la région qui bénéficiera le plus d'une trêve commerciale et où les

données macroéconomiques s’orientent le plus franchement à la hausse.

Les actions de croissanceà un prix

raisonnable demeurent encore notre style de prédilection.

Marché obligataire – la chasse au rendement

de 2019 continue

La stabilisation de la croissance

mondiale s’accompagne de pressions à la hausse sur les taux d’intérêt. Toute

progression sera toutefois contenue par des banques centrales semble-t-il

vouées à poursuivre leurs politiques monétaires conciliantes. Conscients que

les fins de cycle sont souvent jalonnées de pics de volatilité, nous conservons

des obligations d'État à titre de couverture. En effet, elles ont parfaitement

joué leur rôle de valeurs refuges lors du récent épisode de tension entre les

États-Unis et l’Iran. Sur le plan géographique, nous préférons les bons du

Trésor américain, étant quelque peu préoccupés par les pertes que leurs

homologues européens pourraient subir en cas de regain d’inflation. À cet

égard, nous avons réorienté une partie de notre exposition aux emprunts d’État

vers les obligations indexées sur l'inflation, ce qui permet d’ajouter une

nouvelle facette à notre stratégie de diversification. Nous jugeons le marché

quelque peu complaisant en regard de

l’inflation pour la zone euroLla possibilité de relances budgétaires et

l’impact de la hausse des prix du

pétrole, conjuguée à des pressions à la hausse sur les salaires (le salaire

minimum au Royaume-Uni devrait augmenter de 6,2 % et l'Espagne porte son

salaire minimum à plus de 1.000 EUR par mois) laissent à penser que l’inflation

pourrait ne pas être morte. Les banques centrales ont déjà déclaré qu’elles

toléreraient un dépassement, or nous gardons en mémoire l’analogie entre

inflation et ketchup : on secoue la bouteille en vain... jusqu’au moment

où toute la sauce sort d’un coup !

Nous apprécions les obligations

d’État des pays périphériques et « semi-core », qui bénéficient d'une

demande record, les investisseurs misant sur la convergence des spreads

européens. Seul bémol, l’Italie – certes bon marché – vis-à-vis de laquelle

nous restons prudents en raison de l'incertitude politique : des élections

régionales vont avoir lieu dans le pays en janvier, Fitch réexaminera la note

de crédit le 7 février, et le gouvernement pourrait devoir verser plusieurs

milliards de dollars à l'opérateur autoroutier privé Atlantia.

Le segment investment grade, tel un

citron pressé, n’a plus grand-chose à offrir et il faut s’attendre à des

performances en repli pour l’avenir. Néanmoins, les flux demeurent soutenus et

le marché absorbe facilement les nouvelles émissions, ce qui démontre l’abondance

de capitaux prêts à être investis. Nous surpondérons globalement cette classe

d'actifs, et nos positions sont concentrées sur l’Europe où la main invisible

de la BCE soutient les prix.

Dans l’univers du haut rendement,

qui bénéficie indirectement de la politique de la BCE, les spreads sont serrés

et pourraient le rester si la saison des résultats se passe bien. Étant donné

que les émissions de qualité supérieure (BB) sont devenues de plus en plus

onéreuses en raison de l’afflux de « touristes » en provenance du segment

investment grade, nous sélectionnerons un plus grand nombre d'obligations de

niches (par exemple, la dette financière subordonnée) au sein de nos profils de

risque défensifs et low.

Ce mois-ci, le principal enseignement est que les perspectives de croissance apparaissent bien meilleures qu’il y a quelques mois. Pour autant, les données réelles doivent encore confirmer l’effervescence des marchés boursiers, qui ont rebondi dans le sillage de la trêve commerciale. Dès lors que les banques centrales fournissent l’indispensable potion énergétique dont les économies ont besoin pour aller de l'avant, cela n'est pas impossible. Cependant, tant que les données n’auront pas comblé le fossé entre réalité et anticipations, nous préférons nous tenir à l'écart. Nous conservons donc un positionnement neutre à l’égard des actions en y associant une sélection diversifiée d’obligations d'État jouant le rôle d'amortisseurs si jamais les statistiques macroéconomiques venaient à fléchir.

Évolution : indique l'évolution de notre exposition depuis la réunion du comité d'allocation d'actifs du mois précédent

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

BILBoard January 2025 – Snakes ...

While western New Year celebrations are already behind us, January 29th will usher in the Chinese New Year of the Snake. People belonging to that...

January 13, 2025

Weekly InsightsWeekly Investment Insights

Looking back on 2024, it was a year marked by conflict and political uncertainty, but it also saw major advances in space exploration, the...

January 10, 2025

NewsVideo summary of our Outlook 2025

2024 - The US economy exhibited impressive strength powered by consumption, while Europe struggled with weak demand and a protracted manufacturing downturn 2025 - The...

December 27, 2024

NewsBIL Investment Outlook 2025 – T...

Introduction from our Group Chief Investment Officer, Lionel De Broux As the oldest private bank in Luxembourg, we’ve been managing clients’...

December 20, 2024

Weekly InsightsWeekly Investment Insights

Having spent ten straight days decked out in red, the Dow Jones Industrial Average index recorded is longest losing streak since 1974. Other global...