Choose Language

May 24, 2019

BILBoard Mai 2019 – La partie n’est pas finie pour la croissance, mais les serpents sont plus nombreux que les échelles

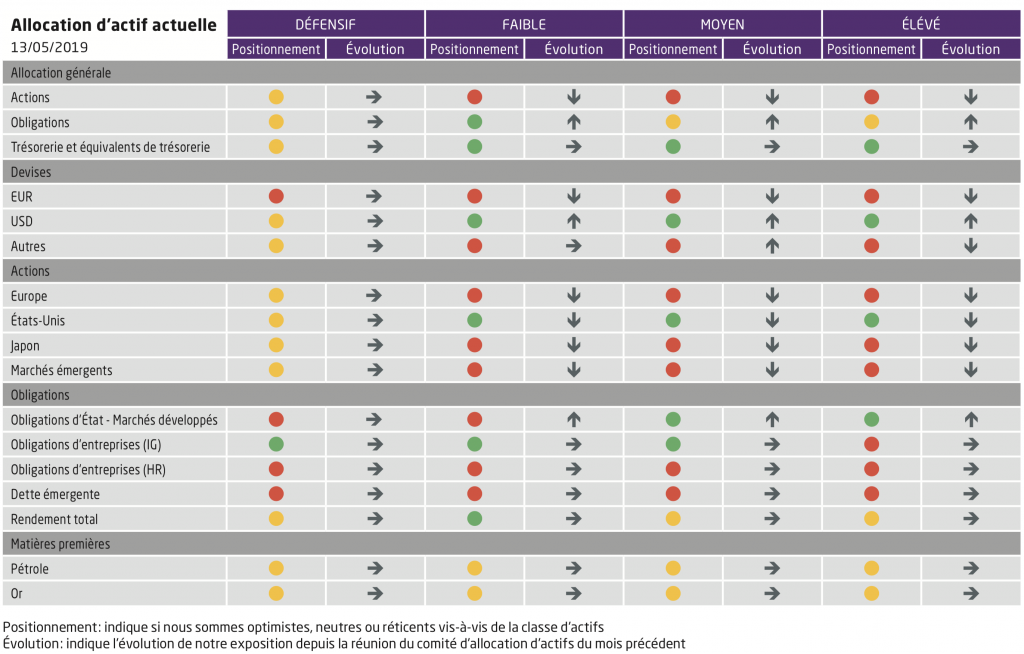

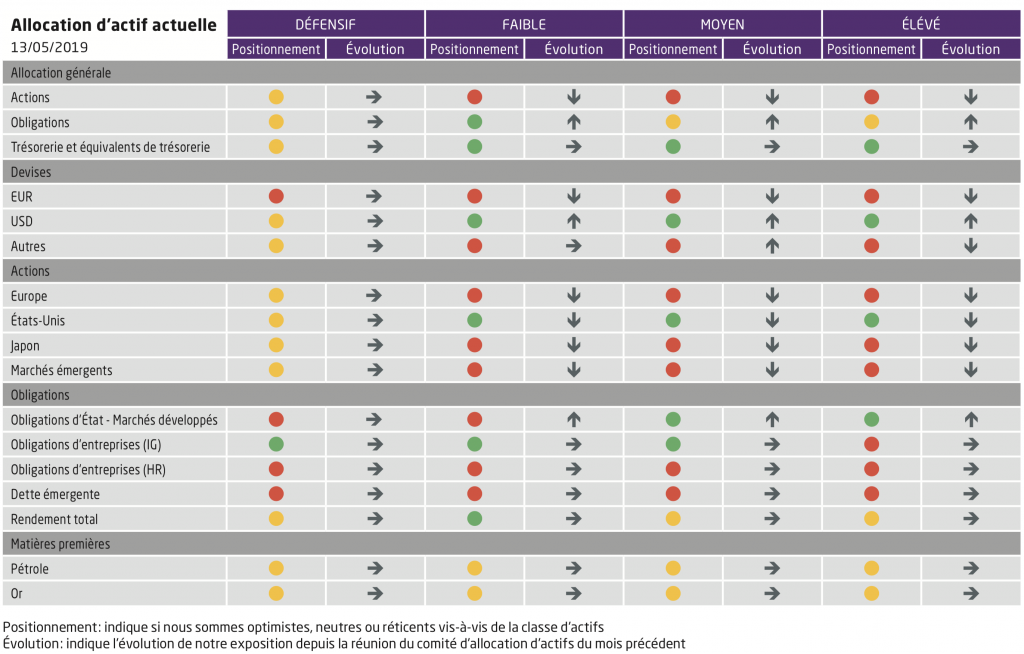

Dans le célèbre jeu de société Serpents et Échelles (le jeu « Snakes and Ladders» est une version populaire anglaise du jeu de l’oie), les joueurs doivent déplacer leur pion depuis le bas du plateau vers le haut et arriver en premier pour remporter la partie. Pour y parvenir, ils doivent éviter les serpents, qui renvoient les pions dans le bas du plateau, et tenter de tomber sur les cases échelles, qui offrent un raccourci jusqu'à la ligne d’arrivée. Actuellement, si le marché était un jeu de serpents et d’échelles, il comporterait beaucoup plus de reptiles que de passerelles pour les actifs risqués. Qui plus est, les échelles seraient démesurément plus courtes. Autrement dit, le potentiel haussier des actifs risqués semble modeste, alors que la chute pourrait être vertigineuse. C’est pourquoi nous avons allégé le risque et réduit notre exposition aux actions, passée de « neutre » à « sous-pondérée ». Les produits des ventes ont été réinvestis dans des actifs sûrs, à savoir des bons du Trésor américain et des obligations en euros de grande qualité, présentant une importante liquidité.

Nous avons

adopté cette approche après l’apparition du dernier « serpent » à

l’origine du plongeon des principaux indices actions (le S&P 500 a

cédé pas moins de 2,5 %), autrement dit l’application de droits de douane

américains supplémentaires aux importations chinoises (passés de 10 % à

25 % pour 200 milliards de dollars de marchandises). La Chine a réagi

en relevant ses droits de douane (de 5 % à 15 %) sur

60 milliards de dollars de biens importés depuis les États-Unis. Cette

situation révèle que la trêve n’est plus à l’ordre du jour, et que

l’affrontement commercial sino-américain est bien plus fastidieux qu’une rapide

partie de dames. Il s’apparente plutôt à une partie d'échecs , longue et

calculée, dont les joueurs se testent l’un l’autre à chaque nouveau coup. En

l’absence de solution à court terme, les marchés continueront de faire le yoyo.

À plus long terme, l’augmentation des droits de douane aura des conséquences

sur la croissance économique. D’après une étude conjointe de la Réserve

fédérale et des universités de Princeton et de Columbia, les taxes existantes

ont augmenté les coûts pour les consommateurs américains de 1,4 milliard

de dollars par mois. La hausse des prix pourrait ainsi nuire à la volonté

d’acheter, alors que la consommation privée est l'épine dorsale de l'économie

américaine. Dans le même temps, elle peut aussi stimuler l’inflation et

potentiellement changer la donne pour la politique monétaire. Pour le moment,

la Fed est dans une approche attentiste,

notamment à cause de la faiblesse de l’inflation (en deçà de l’objectif de

2 %) et de la persistance des incertitudes mondiales. Nous ne prévoyons

pas de relèvement des taux cette année, et le marché anticipe actuellement une

réduction. À cet égard, les investisseurs risquent d’être pris par surprise,

car en dehors de la guerre commerciale, l'économie américaine semble toujours

robuste (3,2 % de croissance au 1er trimestre). L’investissement et la

consommation demeurent les piliers de la croissance et le marché du travail est

ultra-tendu : à 3,6 %, le chômage n’a pas été aussi bas depuis 1969.

La situation

paraît plus fragile dans la zone euro, où le secteur manufacturier connaît de

grandes difficultés (notamment en Allemagne). Les commandes industrielles

restent déprimées en raison des fluctuations de la demande (intérieure et

étrangère). En recensant les différents

risques essaimés dans toute la région, on se sent un peu dans la fosse aux serpents d’Indiana

Jones.

La Chine a enregistré une croissance décente au 1er trimestre (6,4 %)

et d’après le consensus, ce rythme devrait se stabiliser aux alentours de

6,3 % cette année. La production industrielle et la consommation

intérieure continuent de bien résister (en hausse de 8,5 % et 8,7 %

respectivement) et le PMI est revenu dans sa zone d’expansion supérieure à 50.

Les pouvoirs publics adoptent une approche pratique pour entretenir la vigueur

de l’économie ; récemment, Pékin est même intervenu sur le marché boursier

pour limiter la casse après l’annonce de l’augmentation des droits de douane.

Actions

Dans l’ensemble, la croissance est solide et devrait le rester, ce qui est

favorable aux actions. Cela étant, peu de catalyseurs sont à même de fournir un

élan supplémentaire, et peut-être faudra-t-il attendre la saison des résultats

du 1er trimestre pour se voir présenter une nouvelle « échelle ». D’un

autre côté, les risques ne manquent pas, qu’il s’agisse du Brexit, des

élections européennes, où les populistes minoritaires pourraient accroître leur

représentation, ou de la poursuite de la politique protectionniste de

Washington avec ses alliés autant qu’avec ses adversaires. Cette asymétrie des

risques nous a convaincus de sous-pondérer les actions. Dans notre exposition

revue à la baisse, nous privilégions toujours les États-Unis, où le risque de

récession n’est pas imminent, les anticipations de bénéfices sont devenues plus

réalistes (le consensus attend un BPA en hausse de 4 % pour le S&P

500) et les valorisations devraient être soutenues par une vague de rachats

d’actions. L’Europe est la région qui nous inspire le moins. En plus des risques

politiques plane la menace de droits de douane sur les importations automobiles

des États-Unis à l’issue de l’enquête « Section 232 » menée dans le

pays. Ce pourrait être le bloc de trop sur la tour de Jenga vacillante à

laquelle s'apparente le secteur manufacturier européen. De plus, la finance

(qui représente une part importante du marché européen) connaît également de

nombreux problèmes : affaires de blanchiment d’argent, faiblesse des taux,

atonie de la demande de crédit, etc.

Nous sous-pondérons le Japon en raison de sa sensibilité au cycle

microéconomique et des perspectives de bénéfices décevantes de ses entreprises.

Autre ombre au tableau, l’augmentation de la TVA prévue pour octobre, qui

pèsera probablement sur la confiance des ménages. Nous sous-pondérons également

les marchés émergents, dont la dynamique s’essouffle après une belle

progression. Le sort de la région dépendra dans une large mesure de l’issue des

négociations commerciales.

En matière de secteurs, nous maintenons la surpondération des technologies,

qui tirent la croissance des bénéfices. Nous sous-pondérons les services aux

collectivités et notre exposition aux autres secteurs est neutre.

Marché obligataire

Depuis le réinvestissement du produit de nos ventes d’actions dans des

obligations liquides de grande qualité, notre exposition au marché obligataire

est neutre. Dans ce segment de nos portefeuilles, nous maintenons la

sous-pondération des obligations à haut rendement, des titres souverains et de

la dette des marchés émergents, et nous surpondérons les obligations investment

grade. La qualité est notre maître mot. Nous avons continué de réduire notre

exposition au risque en privilégiant des instruments assortis d’une note de

solvabilité plus élevée et en allégeant les positions sur la dette hybride

privée et les obligations financières subordonnées. Cette aversion pour le

risque semble partagée par l’ensemble du marché, car même pendant le dernier

rebond, les investisseurs n’ont pas entièrement reconstitué leurs positions sur

les obligations plus risquées (comme en témoigne l’importance du spread entre

les titres A et BBB). Globalement, les spreads du crédit investment grade

s'établissent dans leur moyenne historique et la demande est soutenue. Les

nouvelles émissions sont bien absorbées même sans l’intervention invisible des

banques centrales. Néanmoins, les négociations commerciales n'épargnent aucune

classe d'actifs et les tensions, tout comme un afflux de nouvelles émissions,

risquent d’entraîner un nouveau écartement des spreads.

Au total, la partie n’est pas finie pour le thème de la croissance économique mondiale. Mais le fléchissement est réel, et compte tenu d’une multitude de risques, nous avons estimé qu’il était temps de faire preuve de prudence et de ramener notre exposition aux actifs risqués à un niveau inférieur à neutre.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

BILBoard January 2025 – Snakes ...

While western New Year celebrations are already behind us, January 29th will usher in the Chinese New Year of the Snake. People belonging to that...

January 13, 2025

Weekly InsightsWeekly Investment Insights

Looking back on 2024, it was a year marked by conflict and political uncertainty, but it also saw major advances in space exploration, the...

January 10, 2025

NewsVideo summary of our Outlook 2025

2024 - The US economy exhibited impressive strength powered by consumption, while Europe struggled with weak demand and a protracted manufacturing downturn 2025 - The...

December 27, 2024

NewsBIL Investment Outlook 2025 – T...

Introduction from our Group Chief Investment Officer, Lionel De Broux As the oldest private bank in Luxembourg, we’ve been managing clients’...

December 20, 2024

Weekly InsightsWeekly Investment Insights

Having spent ten straight days decked out in red, the Dow Jones Industrial Average index recorded is longest losing streak since 1974. Other global...