Choose Language

June 8, 2021

BILBoard-Newsletter – Juni 2021: Der R&R-Handel

Normalerweise steht R&R im Englischen für Ruhe und Erholung („Rest and Recuperation“). Die Wirtschaft hat ihre Auszeit jedoch bereits hinter sich und daher bedeutet das R&R-Thema, das derzeit die Märkte antreibt, das genaue Gegenteil: die Wiederaufnahme der Wirtschaftstätigkeit und Reflation („Reopening and Reflation“). Dank des zunehmenden Impftempos folgen immer mehr Länder – insbesondere in Europa – dem Beispiel der USA und Chinas und fahren ihre Wirtschaft wieder hoch („Reopening“). Gleichzeitig bleibt die Geldpolitik der Zentralbanken unterstützend, und uns erwartet eine ganze Batterie an fiskalpolitischen Maßnahmen. All diese Faktoren begünstigen einen Reflationshandel an den Märkten, der darauf abzielt, sich die höheren Wachstums- und Inflationserwartungen zunutze zu machen.

Die OECD hat ihre weltweite Wachstumsprognose für 2021 jüngst auf 5,8 % angehoben (das wäre das schnellste Wachstum seit 1973), was auf einen zunehmend positiven gesamtwirtschaftlichen Ausblick hindeutet. Sofern es keine Überraschungen in Sachen Pandemie gibt, rechnen wir in der zweiten Jahreshälfte mit einer starken Dynamik. Neben der Bereitstellung von Impfstoffen und der expansiven Geldpolitik verstärken staatliche Konjunkturprogramme den Aufschwung. In den USA hat Präsident Biden einen weiteren Infrastrukturinvestitionsplan im Wert von 1,7 Billionen US-Dollar vorgelegt, während in Europa, nach monatelanger Verzögerung, endlich alle 27 Mitgliedstaaten das Rechtsinstrument ratifiziert haben, das dem 750 Milliarden Euro schweren Aufbaufonds zugrunde liegt.

In Anbetracht des starken Wachstums und steigender Rohstoffpreise ist die Inflation das heikle Thema, über das niemand so recht sprechen mag: Im April erreichte der US-Verbraucherpreisindex die Marke von 4,2 %, und gleichzeitig kletterte die Inflation im Euroraum im Mai auf 2 %. Dies hatte die Befürchtung zur Folge, dass die Zentralbanken die Geldpolitik schneller als erwartet straffen könnten, um eine Überhitzung zu vermeiden, und damit vielleicht den Konjunkturaufschwung abwürgen.

Wichtige Zentralbankchefs – darunter Jerome Powell und Christine Lagarde – haben jedoch immer wieder darauf hingewiesen, dass die Inflation ihrer Einschätzung nach nur vorübergehend steigt, weshalb ihnen eine Anpassung der Geldpolitik widerstrebt. Derzeit lassen die marktbasierten Inflationserwartungen darauf schließen, dass Anleger dieser Theorie Glauben schenken. Sie ist auch tatsächlich plausibel, wenn man Basiseffekte, Engpässe und den Nachfragestau, dem ein begrenztes Angebot gegenübersteht, berücksichtigt. Zudem bestehen die Faktoren, die in den letzten Jahrzehnten die Inflation begrenzt haben (unter anderem Globalisierung, Digitalisierung und Amazonisierung), unverändert weiter.

Wir rechnen daher zwar mit einer weiter steigenden Inflation, die unserer Ansicht nach jedoch nicht außer Kontrolle geraten wird, und gehen nicht von einer abrupten Straffung der Geldpolitik durch die Zentralbanken aus, die die Märkte aus der Bahn werfen würde. Vor diesem Hintergrund verfolgen wir die Strategie, Aktien im Verhältnis zu Anleihen überzugewichten. Wir stellen uns darauf ein, den R&R-Handel (der ein positives Wirtschaftswachstum, eine kontrolliert steigende Inflation und einen allmählichen Anstieg der Renditen widerspiegelt) zu unserem Vorteil zu nutzen.

AKTIEN

Die äußerst positive Berichtssaison für das erste Quartal ist nun zu Ende, und sowohl die relativen als auch die absoluten Korrekturen der Analysten tendieren in allen Regionen in die richtige Richtung. Dennoch bewegten sich die Kurse an den Märkten innerhalb einer gewissen Spanne, da Inflationssorgen die Wertsteigerungen schmälern. Aktien könnten angesichts der anziehenden gesamtwirtschaftlichen Dynamik aus unserer Sicht zwar weiterhin Kurspotenzial haben, doch ab sofort werden Anlagerenditen weitgehend durch den Anlagestil und sektorbezogene Entscheidungen bestimmt. In einem solchen Umfeld kam es in der Vergangenheit meist zu einer Umschichtung von Wachstumswerten und defensiven Positionen in Substanzwerte und zyklische Titel.

Während der letzten Monate hatten wir unser Engagement in US-Aktien auf Substanzwerte ausgerichtet. Angesichts der steigenden Renditen von US-Schatzanleihen, die sich ungünstig auf Wachstums- und Technologieaktien auswirkten, war dies eine gute Entscheidung. In diesem Monat nahmen wir eine Neugewichtung unseres regionalen Engagements vor und erhöhten unsere Allokation in Europa auf eine Übergewichtung. Auf diese Weise intensivierten wir im Grunde unsere Value-Strategie, denn Europa hat eine hohe Konzentration an Value-Aktien, die in der Regel von steigenden Inflations- und Zinserwartungen profitieren. Darüber hinaus hat Europa großes Aufholpotenzial, da hier der Boom im Zuge des Wiederhochfahrens der Wirtschaft gerade erst beginnt. Weitere Gespräche über Konjunkturpakete in europäischen Ländern (z. B. Deutschland) könnten ein positiver Faktor sein, ebenso die Auszahlung des EU-Aufbaufonds in der zweiten Jahreshälfte.

Zur Finanzierung dieser Transaktion verringerten wir unser Engagement in US-Aktien (bleiben jedoch übergewichtet). Wir halten auch an unserer Übergewichtung von China fest, das eindeutig ein globaler Wachstumsmotor ist. Der chinesische Aktienmarkt hat sich nach seiner mittelfristigen Korrektur weitestgehend stabilisiert, und es gibt erste Anzeichen einer Erholung. Unterstützung erhält der Markt durch hohe Kapitalzuflüsse, während die Bewertungen im Vergleich zu globalen Pendants attraktiv ausfallen. Nachdem die chinesischen Behörden, vor allem im Vergleich mit der westlichen Welt, kaum auf geldpolitische Anreize gesetzt haben, müssen Anleger in China nicht spekulieren, wann mit einer Drosselung begonnen werden könnte.

Auf Sektorebene stuften wir Industriewerte auf eine neutrale Gewichtung herunter und hoben Finanzwerte auf eine Übergewichtung an. Wir haben bislang noch keine wesentlichen Auswirkungen des Inflationsdrucks auf die Margen festgestellt, dieser Effekt könnte jedoch bei den Gewinnen im zweiten Quartal stärker zutage treten. Industrieunternehmen fehlt künftig vielleicht die notwendige Preissetzungsmacht, um die steigenden Kosten an die Verbraucher weiterzugeben, wodurch ein gewisser Druck auf die Margen entsteht. Finanzwerte hingegen zählen zu den Hauptprofiteuren der höheren Inflations- und Zinserwartungen. Aktien aus zyklischen Bereichen, wie Nicht-Basiskonsumgüter und Grundstoffe, die gut aufgestellt sind, um von einer Wiederbelebung der Wirtschaftstätigkeit und dem Nachfragestau zu profitieren, sind für uns nach wie vor attraktiv. Wir halten an unserer Übergewichtung von Versorgern fest, wobei wir auf eine sorgfältige Auswahl von Titeln setzen, die eine wesentliche Rolle bei der Energiewende spielen werden, in die Regierungen Milliarden von US-Dollar, Euro und Yuan investieren.

FESTVERZINSLICHE ANLAGEN

Aufgrund des reflationären Umfelds halten wir uns bei festverzinslichen Anlagen zurück. In den Bereichen, in denen wir angelegt sind, bevorzugen wir Unternehmensanleihen mit Investment-Grade-Rating (aus Industrie- und Schwellenländern) sowie Hochzinsanleihen aus Industrieländern. Ebenso wie das Ende der Lockdowns in der realen Welt signalisierte, dass sich die Menschen auf der Suche nach Sonnenschein wieder auf Reisen begeben, zeigte die Reflation eine Wiederaufnahme des „Tourismus“ im Anleihesegment an: Hier verlassen die Anleger auf der Suche nach Rendite ihre Komfortzone im Investment-Grade-Segment und machen sich auf den Weg zum Hochzinsbereich. Diese Kapitalzuflüsse stützen das Segment, ebenso wie die positiven Ratingtrends: Hierbei ist anzumerken, dass die Zahl der nach oben korrigierten Ratings die Zahl der nach unten korrigierten Ratings im US-Hochzinssegment so stark wie seit zehn Jahren nicht mehr übersteigt (um das 2,04-Fache).

ROHSTOFFE

Angesichts der aktuellen Preisdynamik erschien uns der Zeitpunkt günstig, um bei Gold Gewinne mitzunehmen. Der Goldpreis erreichte vor Kurzem ein Viermonatshoch von über 1.900 US-Dollar und machte seine Jahresverluste wieder wett. Mittelfristig bleiben wir vorsichtiger, denn im dritten Quartal könnte das Thema einer geldpolitischen Drosselung häufiger von Bedeutung sein. Gegenüber Öl bleiben wir neutral eingestellt. Zwar könnten das Wiederanziehen der Wirtschaftstätigkeit und das Wiederaufleben des Tourismus für Preissteigerungen sorgen, doch es besteht auch die Möglichkeit eines Atomabkommens zwischen dem Iran und den USA, das eine Angebotsflut nach sich ziehen könnte.

SCHLUẞFOLGERUNG

Da die Weltwirtschaft weiter Auftrieb erhält, der durch stetige Impulse in Form von Konjunkturprogrammen und einer expansiven Geldpolitik unterstützt wird, sind unsere Portfolios darauf ausgerichtet, den R&R-Handel zu unserem Vorteil zu nutzen. Das beinhaltet eine Übergewichtung von Aktien mit Schwerpunkt auf solchen Werten, die vom Wiederhochfahren der Wirtschaftsleistung profitieren und typische Reflationsgewinner sind.

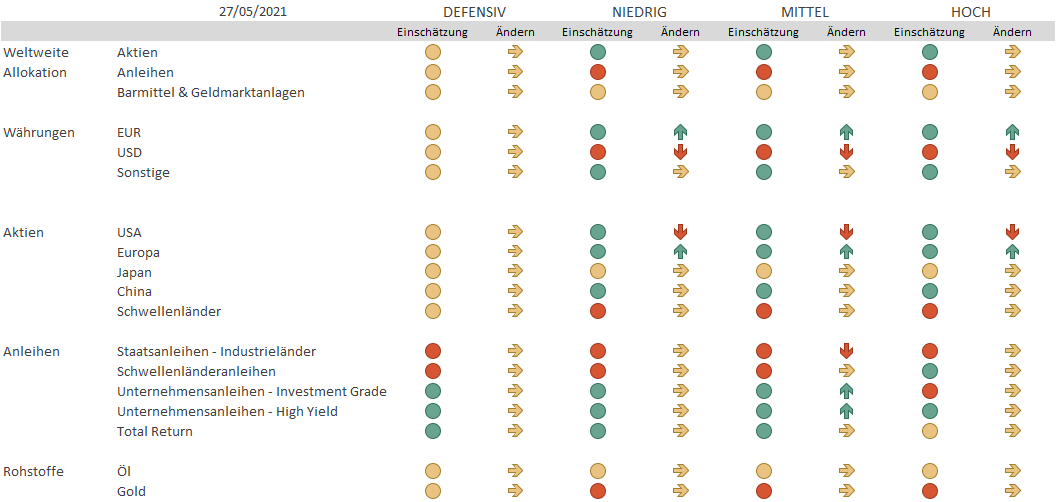

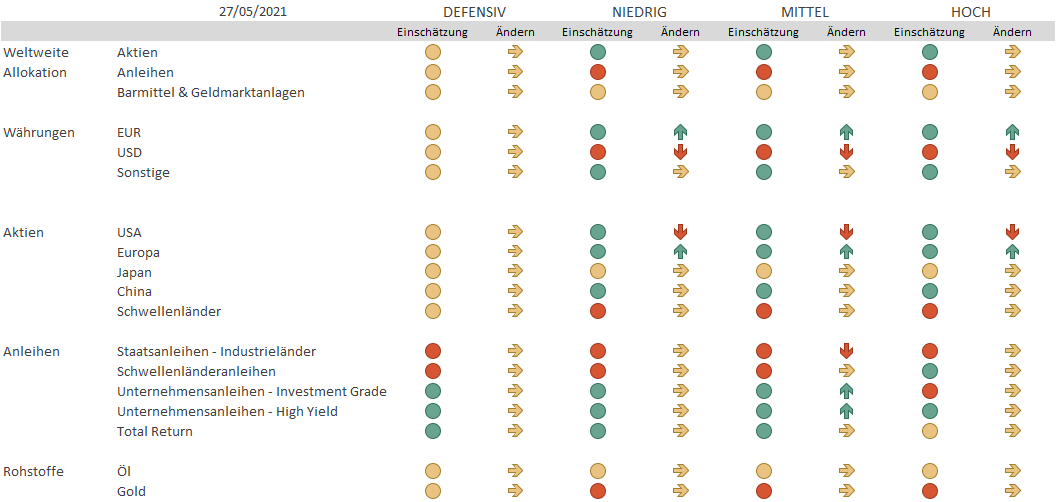

Einschätzung: Gibt an, ob wir die Anlageklasse positiv, neutral oder mit Skepsis beurteilen. Änderung: Gibt an, wie sich unser Engagement seit der Sitzung des Ausschusses für Vermögensaufteilung im Vormonat verändert hat

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

December 13, 2024

Weekly InsightsWeekly Investment Insights

It has been a big week for France, with Notre Dame finally reopening after five years of reconstruction, and Francois Bayrou being named France’s...

December 9, 2024

Weekly InsightsWeekly Investment Insights

December is here, and while the cold, dark days may not be everyone's cup of cocoa, the festive spirit is starting to set in....

December 2, 2024

Weekly InsightsWeekly Investment Insights

In an age where you can carry a computer, music player, phone, TV, camera, calculator and notebook all in one small device that fits...

November 25, 2024

Weekly InsightsWeekly Investment Insights

After last week's disappointing Eurozone economic data, another ECB rate cut in December is high on the wish list for Europe, with investors increasing...