Choose Language

November 4, 2020

BILBoard oktober 2020: de coronastorm doorstaan

De groeiprognoses zijn over de hele linie verbeterd doordat de wereld een van de ergste recessies ooit verrassend snel te boven gekomen is; Het IMF voorziet voor de wereldeconomie momenteel een krimp van 4,4% over 2020, 0,8% beter dan in juni verwacht werd. Dit is hoofdzakelijk terug te voeren op de kolossale steunpakketten vanuit fiscale en monetaire hoek en de indamming van het virus in China en andere Aziatische landen. Er hangt echter nog een donkere, coronavormige wolk boven de economie die het ontluikende herstel onder water dreigt te zetten en het vertrouwen, de consumptie en de investeringen ondermijnt. Sommige landen zijn beter in staat de pandemie door te komen dan andere (zowel qua gezondheidszorg als beleid) en het is dan ook logisch dat het herstel zeer ongelijk verloopt.

Hoewel de VS met

drie miljoen actieve virusbesmettingen te kampen heeft, stabiliseert de

economie dankzij de inspanningen van het ministerie van Financiën en de Federal

Reserve. Het ondernemersvertrouwen is aan de beterende hand en de industriële

productie steeg vier maanden op rij, tot een matiging in september van -0,6%

(die impliceert dat het moeilijk is gelijke tred te houden als het virus nog

welig tiert). Aan de kant van de consumenten verbeterde het sentiment in

oktober: de detailhandelsverkopen liggen hoger dan vóór de pandemie (met het

zwaartepunt op onlineverkoop, supermarkten en bouwmarkten) en de vastgoedmarkt

is in een stroomversnelling terechtgekomen. De levensvatbaarheid van dat

vertrouwen is echter ook afhankelijk van eventuele aanvullende

begrotingsstimuli ter ondersteuning van de economie en de arbeidsmarkt. Het

werkloosheidscijfer is weliswaar gezakt naar 7,9%, maar de langdurige

werkloosheid (27 weken of langer zonder werk) kruipt langzaam omhoog, onlangs

nog met 781.000 tot 2,4 miljoen, en de onderhandelingspositie van werknemers

bij salarisonderhandelingen is ondermijnd door de zwakte op de arbeidsmarkt. De

inflatie vertoont nog altijd een stijgende trend, wat erop wijst dat de

economie zich herstelt. We zien echter geen reden om aan te nemen dat de

inflatie opeens gaat pieken, wat een beleidswijziging van de Fed teweeg zou

brengen (zeker gezien haar nieuwe gemiddelde inflatiedoelstelling). De

Amerikaanse verkiezingen baren enige zorgen en kunnen tijdelijk tot meer

volatiliteit leiden (met name als de uitslag betwist wordt), maar uiteindelijk

zijn economische cycli veel belangrijker voor activaklassen dan de

samenstelling van de Amerikaanse regering. Wat valuta betreft, zijn de

vooruitzichten voor de Amerikaanse dollar minder gunstig vanwege de neerwaartse

druk omwille van dubbel tekort (tekort

op zowel de handelsbalans als de begroting), dat mogelijk verder zal uitdijen

als de Democraten de verkiezingen winnen.

Voor de eurozone

verwacht het IMF een krimp van -10,2%. Waarschijnlijk worden er nog meer buien

voorspeld naarmate duidelijk wordt in hoeverre het gedrag van consumenten is

veranderd door de tweede ronde van lockdowns en beperkingen. Het momentum in de

industriële sector is al duidelijk afgeremd en de arbeidsmarkt zit met

waterschade door het virus; het werkloosheidscijfer is sinds maart alleen maar

gestegen (onlangs tot 8,1%) en de inflatie is zo goed als verdampt (-0,3% in

september), gedeeltelijk door de sterkere euro.

Na regen komt

zonneschijn: in China is de epidemie bijna uitgedoofd en breekt het economische

zonnetje door. Het land is een uitzondering omdat het naar verwachting een

positieve groei over 2020 weet te noteren; het IMF verwacht een groei van 1,9%,

gevolgd door 8,2% in 2021. Zowel de externe als de binnenlandse vraag komt weer

op gang en China voert bepaalde activiteiten die uitbesteed waren, weer in

eigen land uit.

In andere

opkomende markten hangt nog steeds de dichte mist van de pandemie. Het IMF

voorspelt een groei van -8,1% in Latijns-Amerika, omdat "de toch al

ongunstige vooruitzichten" worden "beneveld door de pandemie",

terwijl de Indiase economie volgens zijn prognose met -10,3% zal krimpen.

Olie-exporterende bedrijven zijn bijzonder in het nadeel.

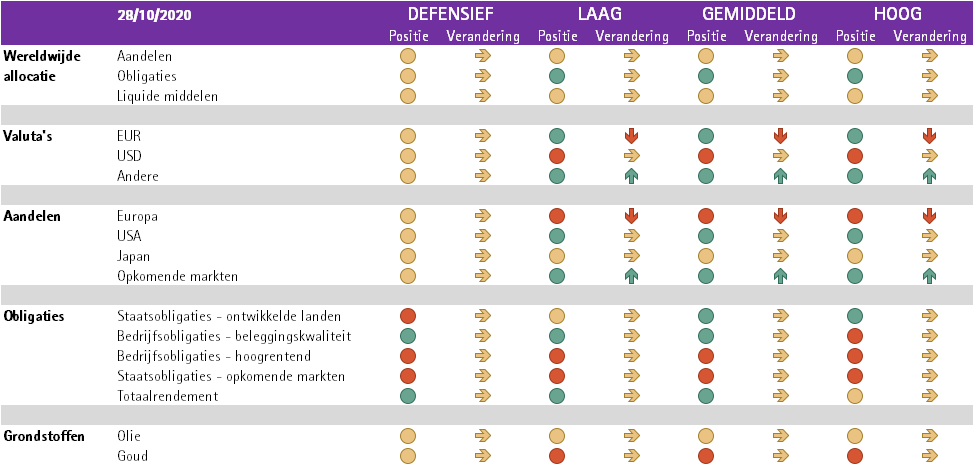

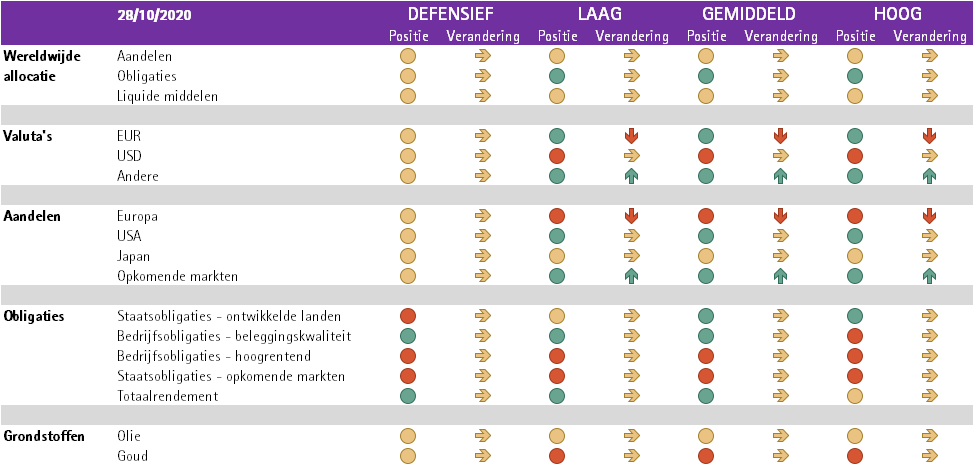

Obligaties

We handhaven onze bestaande posities binnen ons

obligatiesegment, met zowel in ontwikkelde als opkomende markten een voorkeur

voor hoogwaardige bedrijfsobligaties.

Hoewel we een laagje staatsobligaties hebben

aangehouden als bescherming tegen een toename van de volatiliteit, zijn we

normaal gesproken terughoudend met deze activaklasse, vooral ten aanzien van

staatsobligaties uit de VS of met een langere looptijd. De peilingen geven de

Democraten een reële kans op winst in de Amerikaanse presidentsverkiezingen.

Met een Democraat in het Witte Huis krijgt de VS mogelijk een veel omvangrijker

steunpakket (circa USD 2 miljard) dan onder een Republikeinse president, wat de

rente waarschijnlijk zal opstuwen. Momenteel zijn onderwogen posities in

Treasury's dan ook alomtegenwoordig.

Bedrijfsobligaties hebben ook gunstige

vooruitzichten dankzij de aanhoudende steun van centrale banken. Naar

verwachting blijft de ECB voor maximaal EUR 10 miljard per maand aan obligaties

opkopen. Economen verwachten dat de ECB in december 2020 met meer

stimuleringsmaatregelen zal komen en bekend zal maken dat het noodprogramma tot

eind 2021 wordt voortgezet. De Amerikaanse obligatiemarkt staat nu op eigen

kracht: de Fed heeft haar obligatieaankopen kunnen terugschroeven en gebruikt

nu nog maar een fractie van de vuurkracht waarover ze beschikt. De opkoop door

de Fed is weliswaar grotendeels symbolisch, maar als het programma niet wordt

verlengd en inderdaad in december afloopt, loopt de volatiliteit mogelijk op.

De koersen van high-yield-obligaties bleven vlak.

Europa heeft een laag wanbetalingspercentage. In de VS ligt dat iets hoger

(vier vijfde van de wanbetalingen komt echter uit de zwaar getroffen

energiesector). We gaan binnen deze activaklasse selectief te werk en onze

voorkeur gaat uit naar bedrijven zonder een torenhoge schuldenlast. Onder de

obligaties uit opkomende landen zijn bedrijfsobligaties nog altijd de

aantrekkelijkste activaklasse.

Aandelen

We handhaven onze overwogen positie in de VS en doen onze Europese

blootstelling gedeeltelijk van de hand, ten gunste van China.

Ondanks stijgende besmettingscijfers waren de

Amerikaanse aandelenmarkten tot de laatste week van oktober en na de correctie

van september stabiel. Het resultatenseizoen over het derde kwartaal is beter

uitgevallen dan gevreesd werd (ruim 80% van de bedrijven in de S&P 500

kwamen met een positieve verrassing), maar het is nog steeds hard op weg het op

een na slechtste kwartaal sinds de financiële crisis van 2008 te worden.

Bovendien scheppen de prognoses nog geen duidelijkheid. Voor de VS ziet de

toekomst er rooskleuriger uit, aangezien het de regio is met de meeste

prominente groeibedrijven en bedrijven die opbloeien door de lockdowns. De hoop

op nieuwe stimuleringsmaatregelen stuwt de toch al hoge waarderingen nóg verder

omhoog – het

wordt dus voor bedrijven een ware uitdaging om in 2021 resultaten te behalen

die voldoen aan de verwachtingen. De VS is de enige regio met een licht positieve herziening,

maar deze voorsprong is afgevlakt nu analisten sceptischer worden – een

ontwikkeling die we nauwgezet in het oog houden, zeker naarmate de winstcijfers

naar buiten gebracht worden.

Aangezien de eurozone in vrijwel ieder opzicht onderdoet

voor de Amerikaanse markt, hebben we onze onderweging verder opgeschroefd door

een deel van onze Europese posities te verkopen ten gunste van Chinese

aandelen. De hervormingen in China zijn in een stroomversnelling

terechtgekomen: buitenlandse beleggers krijgen bredere toegang tot de markt en

dat is gunstig voor de groeiperspectieven, terwijl sectoren als technologie,

gezondheidszorg en consumptie de drijvende krachten achter het rendement zijn.

Wat stijl betreft, is het beleid van langdurig lage rente

gunstig voor groeibedrijven en hoogwaardige aandelen. Op sectorniveau gaat onze

voorkeur uit naar gezondheidszorg, basisconsumptiegoederen en IT en een aantal

laat-cyclische sectoren zoals materialen en nutsbedrijven, waarvan de

winstverwachtingen fors naar boven zijn bijgesteld. Het rendement loopt per

sector sterk uiteen en daarom geeft selectiviteit de doorslag. We identificeren

nog altijd liever de best presterende bedrijven per sector in plaats van op

bepaalde sectoren als geheel in te zetten.

Grondstoffen

Ondanks de

tijdelijke consolidatie in september hebben we een constructieve

langetermijnvisie op goud. Edelmetalen-ETF's konden torenhoge kapitaalinstromen

noteren en de koersen klimmen snel op – sneller dan het gemiddelde over honderd

dagen. De verhoogde inflatieverwachtingen blijven gunstig.

We zijn negatief

gestemd over olie. Hoewel de vraag onlangs op gang is gekomen, voornamelijk

dankzij China, zal diezelfde vraag waarschijnlijk weer onder druk komen te

staan als overheden met nieuwe beperkende maatregelen komen. Door de tweede

ronde van lockdowns beschikken de OPEC-landen over minder flexibiliteit om de

productie te verhogen zoals dat gepland was voor januari 2021.

Conclusie

De Japanners hebben vijftig verschillende woorden voor regen. In de snelheid van het herstel vinden we wereldwijd net zoveel variatie, en we streven ernaar ons te positioneren in de landen die het best presteren – namelijk de VS en China. In de komende kwartalen wordt het vermogen van landen om de pandemie in te dammen doorslaggevend voor het verloop van het economische herstel, maar weer of geen weer, een goed gediversifieerde portefeuille met hoogwaardige activa is de beste manier om de storm door te komen.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

BILBoard January 2025 – Snakes ...

While western New Year celebrations are already behind us, January 29th will usher in the Chinese New Year of the Snake. People belonging to that...

January 13, 2025

Weekly InsightsWeekly Investment Insights

Looking back on 2024, it was a year marked by conflict and political uncertainty, but it also saw major advances in space exploration, the...

January 10, 2025

NewsVideo summary of our Outlook 2025

2024 - The US economy exhibited impressive strength powered by consumption, while Europe struggled with weak demand and a protracted manufacturing downturn 2025 - The...

December 27, 2024

NewsBIL Investment Outlook 2025 – T...

Introduction from our Group Chief Investment Officer, Lionel De Broux As the oldest private bank in Luxembourg, we’ve been managing clients’...

December 20, 2024

Weekly InsightsWeekly Investment Insights

Having spent ten straight days decked out in red, the Dow Jones Industrial Average index recorded is longest losing streak since 1974. Other global...