Choose Language

June 17, 2019

BILBoard Juin 2019 – Donald Trump fait des tarifs douaniers son arme de persuasion massive

Ce mois-ci, les marchés ont assisté à un tournant

politique inquiétant : le président américain a menacé d’imposer des

tarifs douaniers au Mexique pour contraindre le pays à endiguer l’immigration

clandestine vers les États-Unis. Cette annonce a incité les investisseurs à se

détourner des actifs risqués au profit des obligations souveraines de première qualité

et d’autres placements sécurisés.

Le fait qu’un président américain brandisse la menace

des tarifs douaniers - souvent considérés comme une « arme à n’utiliser

qu’en dernier recours » - pour atteindre des objectifs sans rapport avec

l’économie ou le commerce est tout à fait sans précédent. Pour faire valoir

leurs intérêts, les anciens présidents avaient tendance à user de leur

influence auprès des alliés des États-Unis et à recourir aux canaux classiques

de la diplomatie et des négociations. L’ancienne secrétaire d'État Madeleine

Albright a même raconté dans un livre (Read My Pins) comment elle

s’était servie de sa collection de broches comme d’une arme pour adresser des

messages ciblés aux autres dirigeants de la planète – par exemple une abeille

pour avertir que les États-Unis étaient prêts à l’offensive. Vladimir Poutine

avait, d’ailleurs, confié à Bill Clinton qu’il regardait ses broches pour

tenter d’interpréter ce que ressentaient les États-Unis et les messages qu’ils

voulaient envoyer. Cette anecdote peut sembler

hors sujet, mais elle témoigne du contraste saisissant entre passé et présent,

à l’heure où Donald Trump est installé à la Maison-Blanche muni d’un smartphone

et d’un compte Twitter, avec, comme arme de prédilection, des tarifs douaniers

punitifs. Dans ses commentaires les plus récents, il a parlé de ces derniers

comme d’une « belle chose » lorsqu’ils sont employés en tant que tactique

de négociation. Nuances et formalisme ne sont plus de mise et nous évoluons

véritablement en terre inconnue, où alliés comme adversaires s’inquiètent de

cette poussée protectionniste venue d’un pays qui fut autrefois le gardien d’un

système de commerce international ouvert. Même les républicains se sont montrés

critiques à l’égard de cette dernière annonce, le sénateur Pat Toomey décrivant

les tarifs douaniers comme « un outil économique dangereux et

risqué ».

Face au ralentissement de la croissance et aux bouleversements

intervenus sur la scène politique, économique et sociale à l'échelle mondiale,

la question qui se pose pour un investisseur est : que faire quand tous

ces facteurs risquent de s’abattre sur votre portefeuille ? Pour notre

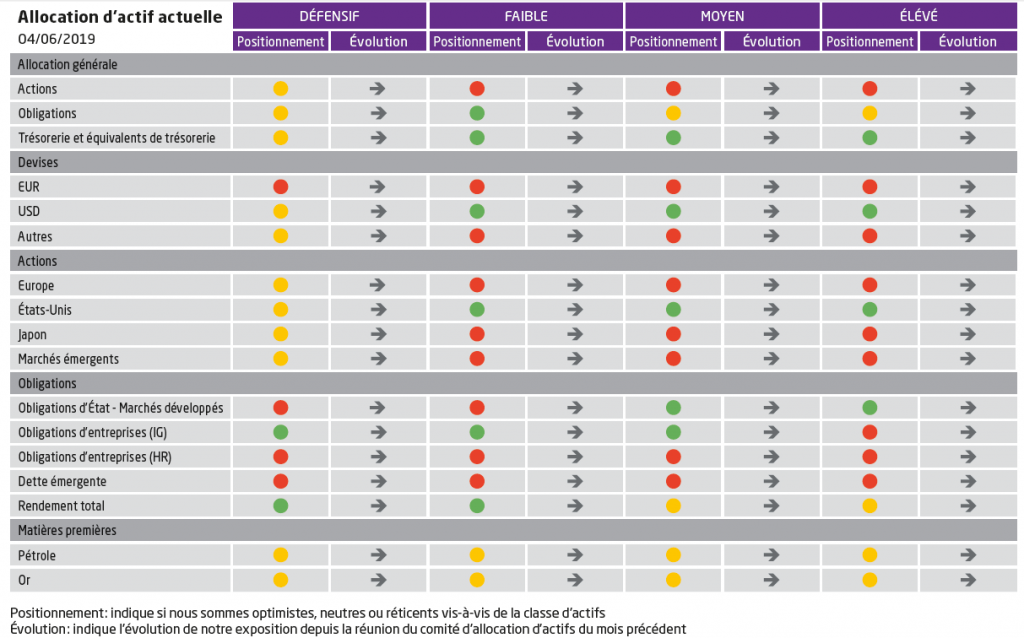

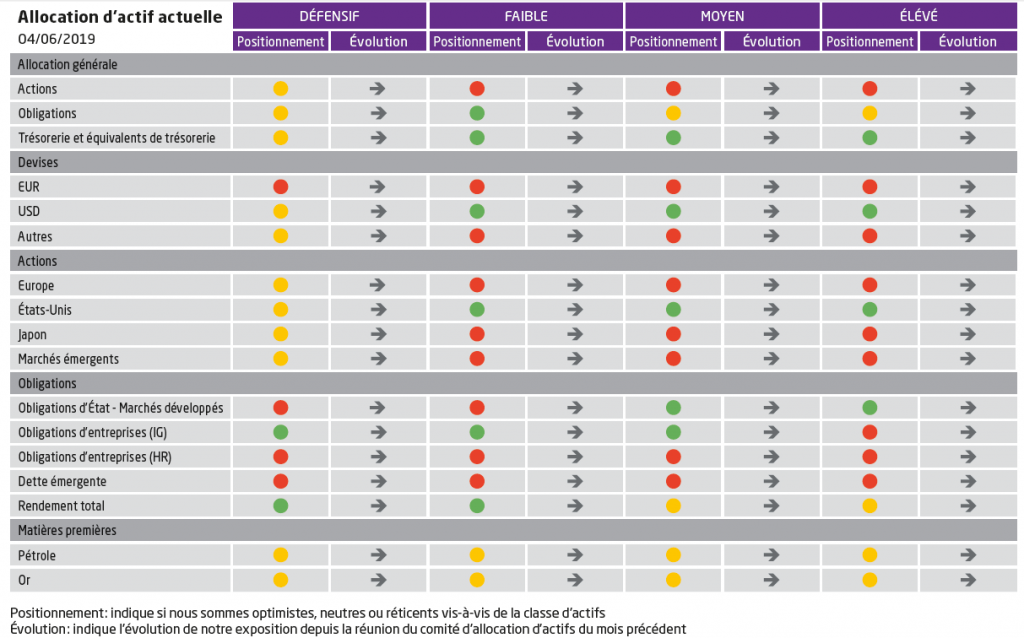

part, depuis le début de l’année, nous avons progressivement réduit le risque

au sein de nos portefeuilles, en ramenant notre exposition aux actions à une

sous-pondération et en améliorant la qualité de nos placements obligataires.

Bien

que nous soyons satisfaits de cette composition, force est de constater que les

marchés actions ont accusé un repli significatif au cours du mois dernier,

aussi n’excluons-nous pas un rebond à court terme. Si le contexte actuel ne

nous convainc pas de renforcer notre positionnement pour tirer profit de cet

éventuel rebond, nous avons toutefois pris des options d’achat à trois mois sur

l’indice S&P 500. Les principaux catalyseurs de ce rebond pourraient

être : un tweet conciliant (ou tout autre signal de cet ordre) de la part

de Donald Trump sur le commerce ; une saison de publication des résultats

mieux orientée que prévu en juillet invalidant les perspectives

pessimistes ; ou, plus important encore, de nouveaux messages accommodants

de la Fed. Le président de la banque centrale, Jerome Powell, a temporairement

fait monter les marchés début juin en évoquant une baisse des taux : le

surcroît de liquidités qui découlerait d’une telle décision pourrait être

l’élément clé pour alimenter la hausse des marchés.

En

cas de concrétisation du rallye, nous aurons le choix entre deux

trajectoires : soit prendre part au mouvement de hausse et empocher les

bénéfices, soit, si les fondamentaux laissent entrevoir des gains

supplémentaires, vendre l’option et acheter les actifs sous-jacents en portant

notre exposition aux actions à neutre. En l’absence de rebond, l’option sera

conservée en l’état jusqu’à son expiration et nous continuerons de

sous-pondérer les actions.

Nous avons donné un caractère plus défensif à notre

exposition aux actions en ajustant nos préférences sectorielles. Nous avons

abaissé à neutre notre position sur les technologies de l’information,

principalement parce que nous jugeons ce secteur onéreux et qu’il se trouve au

cœur de la guerre commerciale, de grands noms étant pris entre deux feux. Nous

avons par ailleurs relevé notre exposition aux services aux collectivités à

neutre en raison du caractère très défensif et du fort rendement de ce secteur,

tributaire du maintien de faibles taux d’intérêt. Les produits de consommation

de base font désormais l'objet d'une surpondération dans le sillage d'une

saison des résultats porteuse pour ce secteur qui continue d’afficher des

valorisations raisonnables. Nous avons réduit l’exposition à la consommation

discrétionnaire à sous-pondérée compte tenu du caractère cyclique de ce

secteur, qui a en outre déjà surperformé le marché dans son ensemble des deux

côtés de l’Atlantique, en dépit du frein constitué par l’automobile.

En

termes de répartition géographique, nous privilégions toujours les États-Unis,

un marché onéreux mais à juste titre du fait de son potentiel de croissance

bénéficiaire par rapport aux autres régions. Si les perspectives sont un peu

ternies par les chiffres de la production industrielle (en baisse pendant

quatre mois consécutifs), l’économie dans son ensemble tient toujours bon dans

l’immédiat. Nous sous-pondérons l’Europe, percevant davantage de risque que de

rendement à l’horizon compte tenu du Brexit, des tensions commerciales et du

fait que la Commission européenne estime justifiée une procédure pour déficit

excessif contre l’Italie.

Dans l’univers obligataire, nous n’avons pas

ajusté notre allocation. Notre équipe obligataire considère que le marché

pourrait s’être emballé, dans la mesure où il intègre (avec une probabilité

supérieure à 50 %) trois baisses de taux par la Fed cette année, alors que

la banque centrale a gardé jusqu’ici une approche attentiste. Nous estimions,

auparavant, que la Fed maintiendrait le statu quo cette année - une position

qui était, jusqu’à récemment, partagée par la Fed elle-même. Seulement, la

détérioration du contexte macroéconomique, l’intensification de la guerre

commerciale et le récent fléchissement des taux nous portent à intégrer au

moins une baisse dans nos perspectives. Les obligations d'État sont

sous-pondérées, même si nous en conservons une partie pour les mauvais jours où

la volatilité domine. Nous privilégions les obligations d’entreprises

investment grade (IG) de grande qualité tout en restant à l’écart des segments

à bêta plus élevé. Concernant les emprunts IG européens, après une légère

baisse au début du mois de mai, les investisseurs manifestent un solide

appétit, tentant sans doute d’acheter sur repli.

Le comité estime que cette stratégie est la plus adaptée tant que l’incertitude règne quant au mois à venir (en particulier dans la sphère du commerce mondial). L’échéance des 28-29 juin pourrait être un moment charnière pour la trajectoire des actions, selon que Donald Trump décide ou non d’imposer des droits de douane supplémentaires à la Chine lors du sommet du G20 au Japon, où il a annoncé qu’il rendrait sa décision définitive. Pour les actifs risqués, une source de consolation vient du fait que les banques centrales ont exprimé leur volonté d’intervenir en cas de nouvelle escalade des tensions commerciales. Une situation paradoxale, car en temps normal, ce sont justement les banques centrales et leur resserrement excessif qui étouffent le cycle. Mais voilà, de nos jours, rien n’est plus comme avant, et peut-être que si Donald Trump vient à se demander où est passé ce formidable rallye boursier qu’il a utilisé comme baromètre de son propre succès, il prendra conscience de la responsabilité de sa guerre commerciale.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

December 13, 2024

Weekly InsightsWeekly Investment Insights

It has been a big week for France, with Notre Dame finally reopening after five years of reconstruction, and Francois Bayrou being named France’s...

December 9, 2024

Weekly InsightsWeekly Investment Insights

December is here, and while the cold, dark days may not be everyone's cup of cocoa, the festive spirit is starting to set in....

December 2, 2024

Weekly InsightsWeekly Investment Insights

In an age where you can carry a computer, music player, phone, TV, camera, calculator and notebook all in one small device that fits...

November 25, 2024

Weekly InsightsWeekly Investment Insights

After last week's disappointing Eurozone economic data, another ECB rate cut in December is high on the wish list for Europe, with investors increasing...