avril 13, 2023

BILBoardBILBoard avril 2023: Suivre les fondamentaux

Source : Bloomberg, BIL

Les marchés d'actions ont récemment eu le vent en poupe. L'indice S&P 500 a atteint de nouveaux sommets sur plusieurs semaines, et s'inscrit en hausse de 7,4 % depuis le début de l'année. Le Nasdaq se situe lui aussi dans une phase haussière, ayant progressé de plus de 20 % au cours du premier trimestre. L'EuroStoxx 600 s'est adjugé environ 8 % au cours de la même période. Tout ceci dans le contexte du relèvement des taux d'intérêt et des plus grandes faillites bancaires depuis la crise financière. Du point de vue des fondamentaux, cette situation a de quoi laisser perplexe.

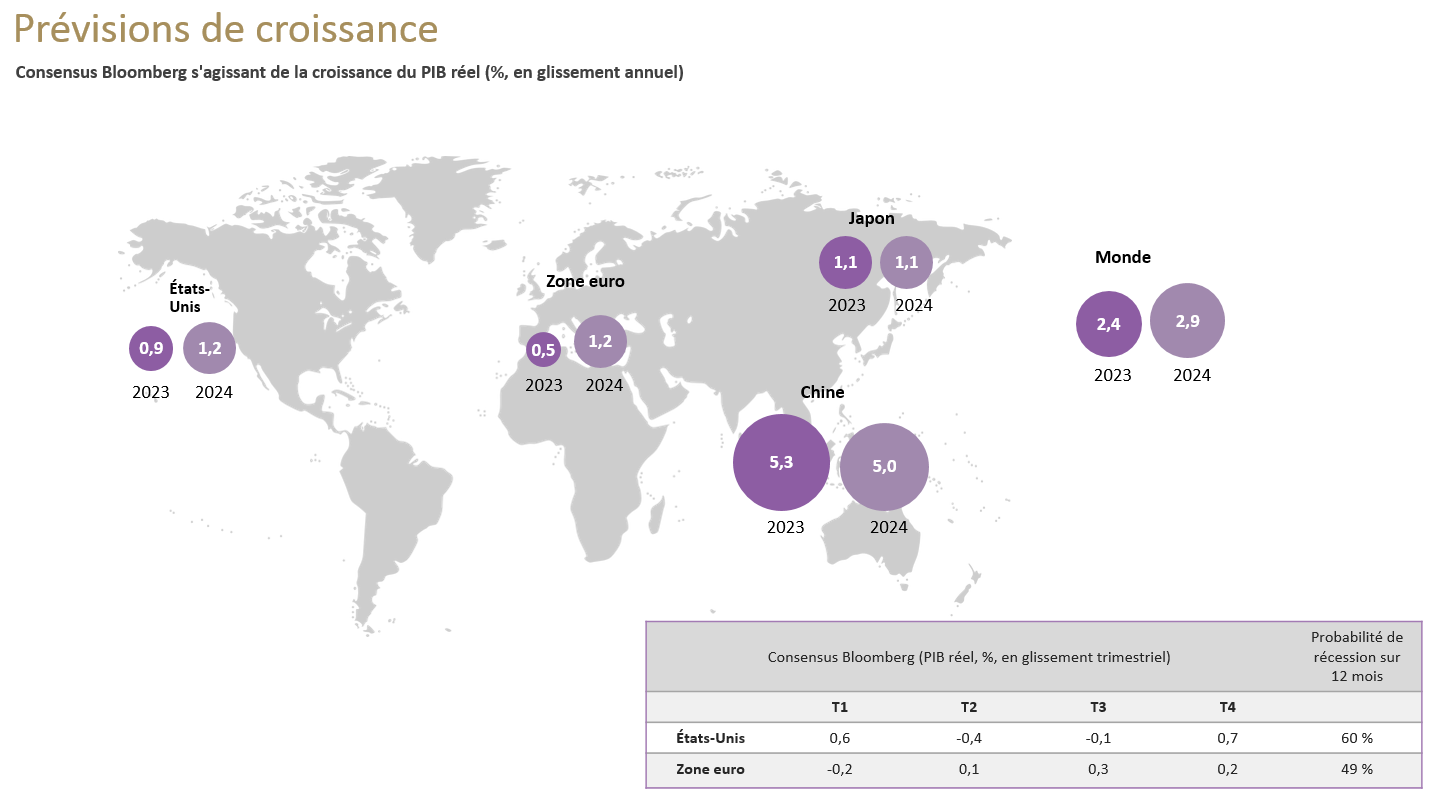

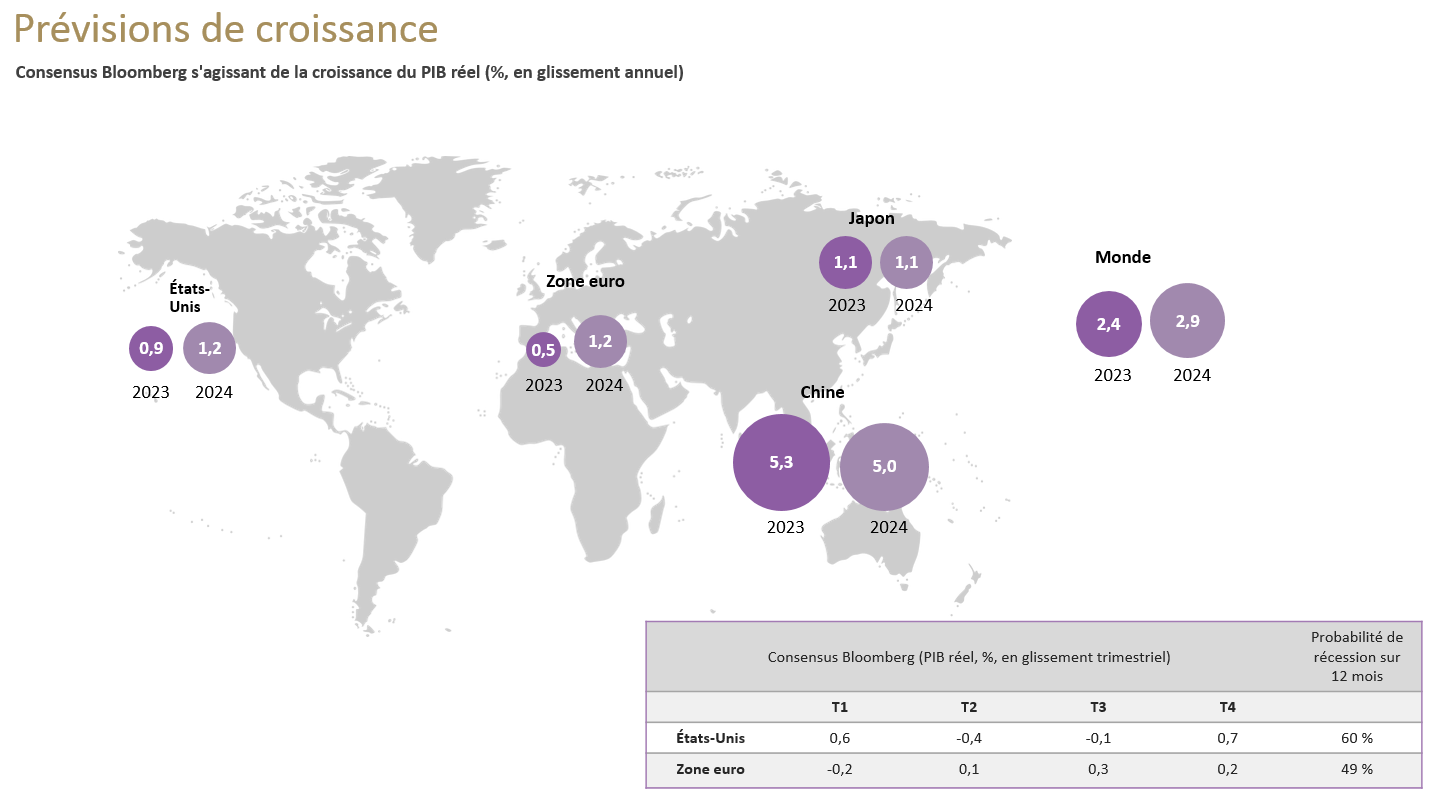

Anticipations macroéconomiques

Le paysage macroéconomique est difficile à décrypter. La question de savoir si l'économie américaine connaîtra un atterrissage en douceur ou brutal alors que la Fed tente d'enrayer l'inflation a fait couler beaucoup d'encre ; il semblerait que le dénouement soit proche. Dans la mesure où la politique monétaire produit ses effets avec un temps de retard, ce n'est que maintenant que l'impact des hausses de taux d'intérêt et du resserrement quantitatif commence à être visible. L'inflation se modère, progressivement toutefois (le rythme actuel est de 6 % en glissement annuel). Si l'ajustement du marché du travail s'est opéré à un rythme très lent, le ralentissement est désormais engagé (record absolu de licenciements depuis 2008 au cours du mois de février , croissance des salaires horaires moyens en recul par rapport aux récents sommets, taux de chômage en hausse de 3,4 % à 3,6 %). De plus, les consommateurs commencent à réduire leurs dépenses discrétionnaires dans un contexte de perspectives plus sombres et de conditions financières plus strictes. En mars, l'indice de confiance des consommateurs du Michigan a chuté pour la première fois en quatre mois, les ménages anticipant de plus en plus une récession.

Selon les estimations du consensus de Bloomberg, les économistes tablent sur une très légère récession aux États-Unis aux deuxième et troisième trimestres. Une croissance légèrement négative et une absence de hausse du chômage pourraient encore être considérées comme un atterrissage en douceur. Rien n'est acquis, cependant.

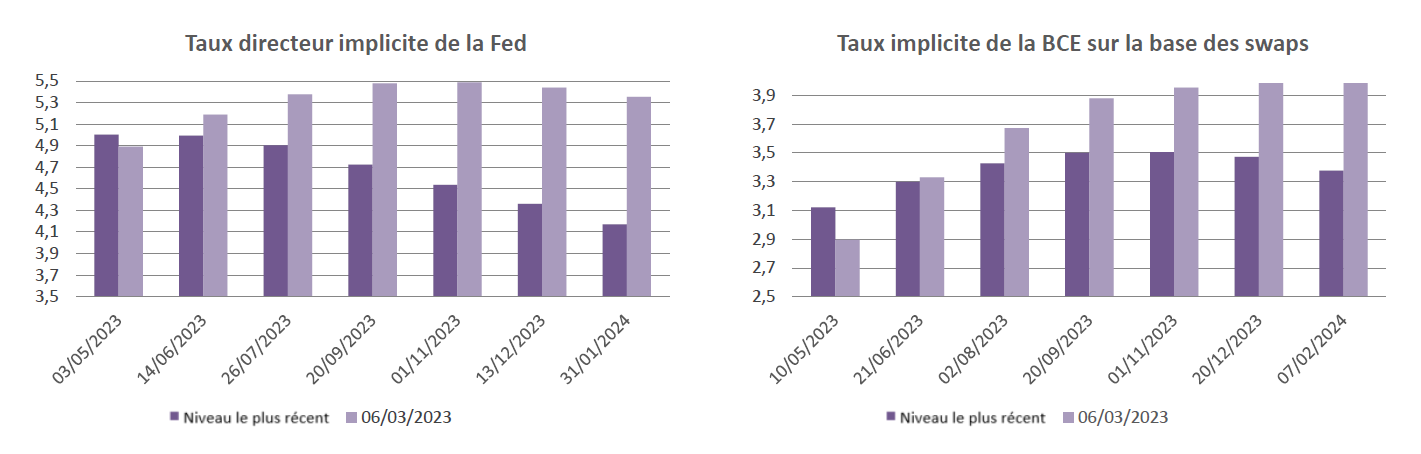

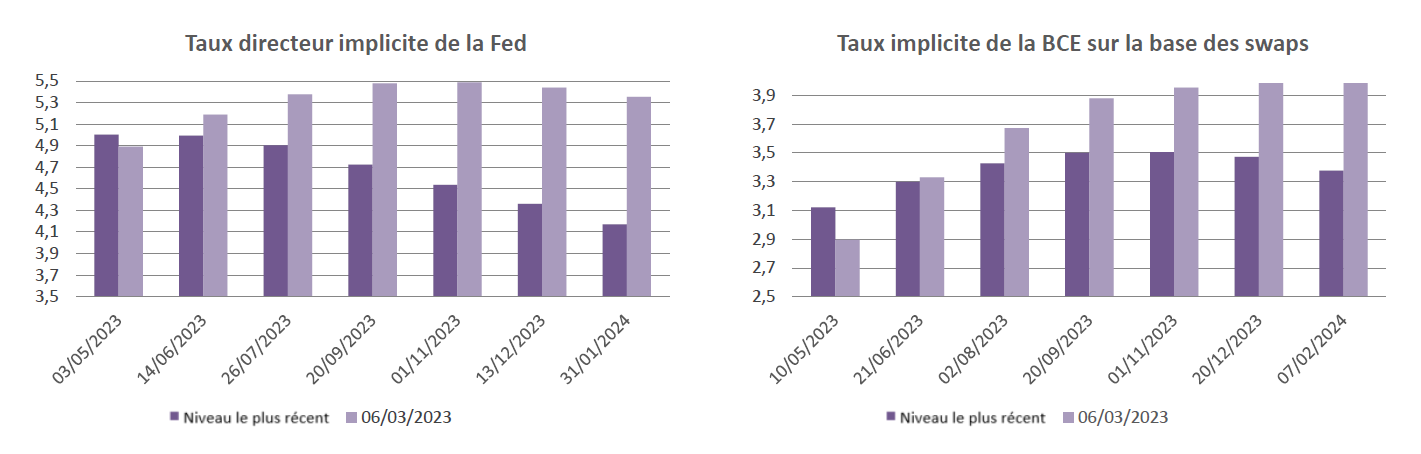

Tout dépend du degré de restriction monétaire que devront orchestrer les banques centrales. La Fed a procédé à une nouvelle hausse des taux de 25 pb en mars, accompagnée d'une orientation plus accommodante (« un raffermissement supplémentaire de la politique pourrait être indiqué »). Si le fait qu'elle desserre l'étau ne signifie pas nécessairement que la Fed deviendra pour autant véritablement accommodante, les récentes turbulences dans le secteur bancaire ont conduit les investisseurs à revoir fortement leurs prévisions de taux, faisant le pari que la Réserve fédérale américaine commencerait déjà à réduire ses taux cette année. Le diagramme ci-dessous illustre les attentes actuelles du marché concernant le taux des fonds fédéraux (barres mauve foncé), nettement inférieures à ce qui était prévu il y a quelques semaines, le 6 mars (barres mauve clair). Le marché s'est d'après nous emballé : en l'absence d'une crise majeure, la Fed rechignera sans doute à réduire ses taux tant qu'elle n'aura pas la certitude que le génie de l'inflation est bien rentré dans sa lampe.

Les marchés ont fortement réévalué les anticipations de taux de part et d'autre de l'Atlantique

Source : Bloomberg, BIL

En Europe, de généreuses mesures de relance budgétaire, un regain d'optimisme et l'absence de crise énergétique pourraient permettre d'éviter une récession cette année. Alors que l'atterrissage de l'économie américaine pourrait être pour bientôt, l'Europe semble vouée à une période de croissance atone et d'inflation toujours élevée. Si l'inflation globale a commencé à reculer (elle s'établit désormais à 6,9 % en glissement annuel, après avoir culminé à 10,6 %), cela est dû en grande partie à une baisse des prix de l'énergie (qui pourraient toujours remonter si la demande chinoise se redressait). L'inflation sous-jacente, qui exclut les composantes volatiles telles que l'alimentation et l'énergie, continue de tutoyer de nouveaux sommets (5,7 % en glissement annuel). Ses effets secondaires commencent malheureusement à se faire sentir : un marché du travail tendu (taux de chômage à un niveau historiquement bas de 6,6 % et taux de participation élevé) incite les travailleurs à réclamer des augmentations de salaire (par exemple, et le fait est assez rare pour être souligné, les syndicats allemands Verdi et EVG ont uni leurs forces et déclenché une grande grève des transports pour exiger des augmentations de salaire pour des millions de travailleurs). On peut donc raisonnablement affirmer que la BCE a encore « du chemin à parcourir », pour reprendre les mots de sa présidente C. Lagarde. Dès lors que les dernières projections de la banque centrale estiment que l'inflation restera supérieure à l'objectif d'ici 2025, il est clair que les attentes du marché concernant des baisses de taux dès cette année sont illusoires (encore une fois, en l'absence d'une crise majeure).

La Chine fait figure d'exception dans le cycle de resserrement mondial. Jusqu'à présent, sa réouverture a mis du temps à se concrétiser, les consommateurs étant « groggy » au sortir de l'ère zéro-Covid qui a rendu la vie dure à de nombreuses entreprises. Comme observé après l'épidémie de SRAS en 2003 lorsque les consommateurs des régions les plus touchées avaient mis du temps à reprendre confiance, on s'attend à ce qu'il faille un certain temps pour que les habitudes se rétablissent et que les ménages dénouent à nouveau les cordons de leur bourse. Dans le même temps, les investissements en infrastructures réalisés par la Chine dans le cadre de sa politique devraient être en grande partie maintenus jusqu'en 2023 afin de soutenir le développement économique et de créer des emplois. En fin de compte, malgré un objectif de croissance du PIB prudent (5 %), nous pensons que la Chine sera un moteur important de la croissance économique mondiale au cours de l'année, alors que d'autres régions marquent le pas.

Stratégie d'investissement

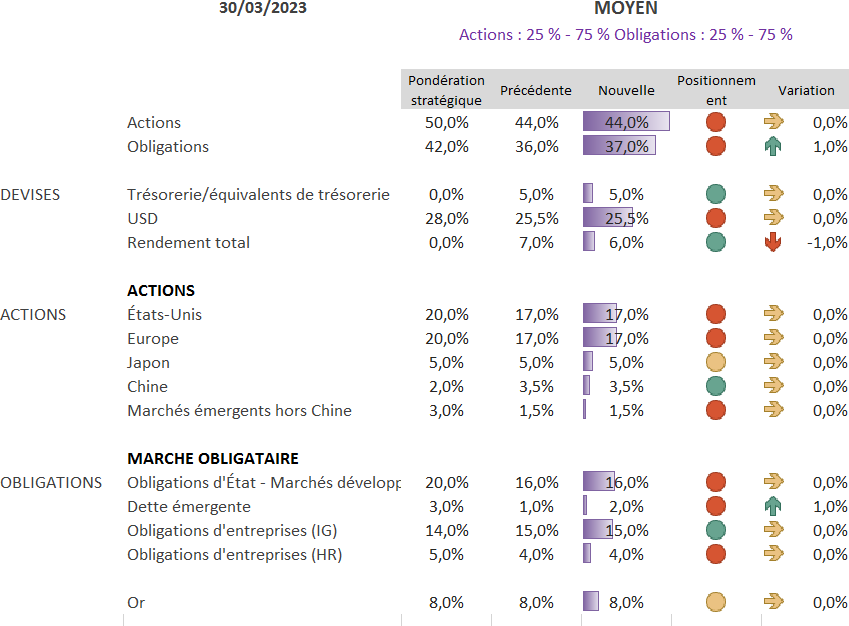

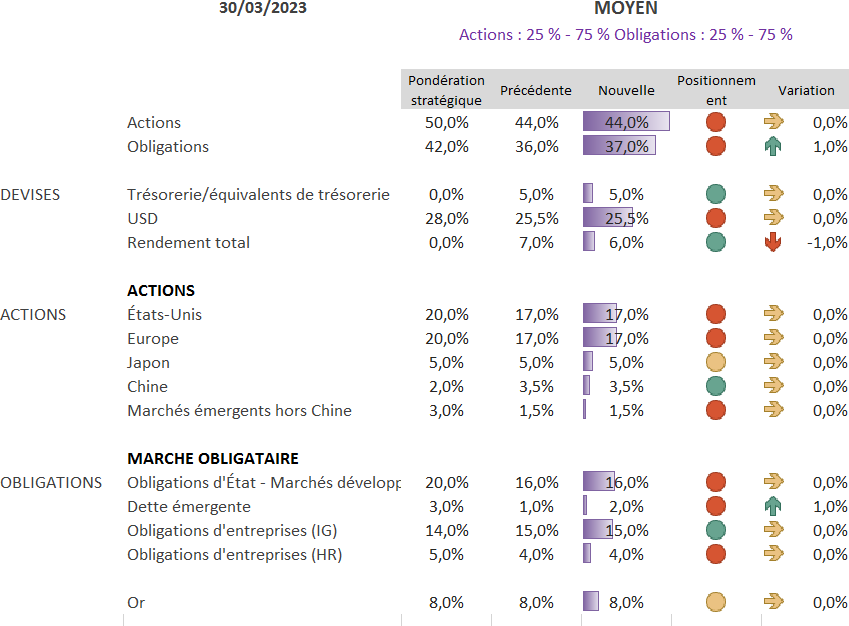

Points à retenir

- Globalement, nous maintenons notre sous-pondération aux actions et aux obligations

- Nous avons échangé environ 10 % de nos emprunts d'État européens pour des bons du Trésor américain

- Sur le plan géographique, nous sous-pondérons les actions aux États-Unis, en Europe et sur les marchés émergents. Nous surpondérons la Chine

- En termes de secteurs : nous privilégions les soins de santé en Europe, les services aux collectivités, l'énergie et certaines valeurs des technologies de l'information aux États-Unis.

- Style : l'accent est mis sur la qualité : les liquidités (au bilan) sont reines

- Mise en place d'une exposition à la dette émergente

- Positionnement neutre sur l’or, constructif sur le pétrole

Dans notre processus de prise de décisions en matière d'investissement, nous restons concentrés sur les fondamentaux. Non seulement le paysage macroéconomique est embrumé, mais les fondamentaux microéconomiques se détériorent également. Les prévisions de croissance des bénéfices ont été fortement revues à la baisse. Au mieux, cela pourrait signifier que les prix évolueront latéralement à partir d’aujourd’hui; au pire, cela pourrait annoncer une correction.

C'est pourquoi nous maintenons un positionnement prudent au sein de notre portefeuille, en sous-pondérant à la fois les actions et les titres obligataires. En outre, nous conservons notre exposition à l'or (malgré la récente hausse), estimant que ce n'est pas le bon moment pour se débarrasser de notre proverbial filet de sécurité.

Actions

En ce qui concerne les actions, nous sous-pondérons à la fois les États-Unis et l'Europe. Les États-Unis affichent toujours les valorisations les plus onéreuses (ce qui laisse une large place à la déception), tandis que les marges bénéficiaires se détériorent. L'Europe est environ 30 % moins chère que les États-Unis, mais cette décote s'accompagne de perspectives macroéconomiques de plus en plus sombres. Au sein de notre portefeuille d'actions, nous mettons l'accent sur les entreprises de qualité, celles qui détiennent beaucoup de liquidités et celles qui ont la capacité de répercuter les coûts sur les consommateurs. Nous évitons les valeurs cycliques, à l'exception de l'énergie, étant donné que la pénurie de production devrait rester à l'ordre du jour dans les prochains mois (récentes réductions de l'OPEP+ de 100 millions de barils par jour, constitution de réserves stratégiques par les États-Unis, interdiction du brut russe, etc.). Alors que la Fed se rapproche de son taux d'intérêt terminal, nous sommes de plus en plus attirés par la technologie, en particulier par les grandes capitalisations qui disposent d'importantes liquidités sur leurs bilans. À l'heure où les signaux d'alerte se mettent à clignoter sur les marchés, il nous paraît également judicieux d'être exposé à des secteurs plus défensifs tels que la santé (principalement en Europe en raison des réformes des prix des médicaments aux États-Unis) et les services aux collectivités (centrés sur les États-Unis en raison de la prochaine loi sur la réduction de l'inflation qui verra l'investissement le plus important jamais réalisé par les États-Unis dans l'énergie propre). Nous affichons par ailleurs une exposition surpondérée à la Chine, qui, selon nous, portera ses fruits à long terme tout en offrant l'avantage supplémentaire de la diversification.

Obligations

Nous demeurons circonspects vis-à-vis de l'obligataire, car la bataille contre l'inflation n'est pas encore gagnée. Si aucune crise majeure ne se matérialise, les taux devraient s'orienter à la hausse tout au long de l'année et nous pensons que le marché fait preuve d'un excès d'optimisme quant à la perspective d'une réduction des taux par les banques centrales. Pour l'instant, nous maintenons une duration inférieure à celle de l'indice de référence.

Après la remontée des prix des obligations due aux difficultés du secteur bancaire, nous avons pris nos bénéfices en vendant une partie de nos obligations souveraines des principaux pays européens lors d'un Comité d'allocation d'actifs extraordinaire à la mi-mars. Estimant que la Fed est plus proche de la fin de son cycle de hausse que la BCE, nous avons continué, lors de notre dernier Comité, à ajuster notre exposition aux titres souverains, en échangeant environ 10 % de notre allocation restante aux titres souverains européens contre des bons du Trésor américain (couverts contre le risque de change).

En outre, nous avons réduit l'exposition au rendement absolu (détenue comme alternative aux liquidités), en faveur de positions sur la dette émergente libellée en devises fortes. Les indications prospectives plus rassurantes de la Fed sont de bon augure pour cette classe d'actifs et les flux entrants ont augmenté alors que l'offre est limitée. Nous privilégions les titres souverains des pays émergents, qui ont mieux résisté aux récentes turbulences que leurs homologues privés. De surcroît, la dette souveraine émergente offre toujours un rendement historiquement élevé par rapport aux bons du Trésor américain et nous estimons que le risque supplémentaire encouru est correctement rémunéré.

Conclusion

Le marché s'attend à une situation proche de la perfection, convaincu que les banques centrales vont bientôt abandonner leurs campagnes de resserrement et se recentrer sur l'autre volet de leur mandat, à savoir la croissance économique. En réalité, les banques centrales ont clairement indiqué que les tensions récentes dans le secteur financier n'éclipsaient pas le risque de ne pas parvenir à contenir les pressions sur les prix. Si ramener l'inflation à son niveau cible sera certes douloureux, ne pas le faire est tout simplement exclu, a encore affirmé Mme Lagarde. Alors que les taux continuent d'augmenter, que les économies vacillent et que les marges bénéficiaires diminuent, peu de classes d'actifs semblent véritablement attrayantes. Les liquidités sont en effet reines et cela ne signifie pas nécessairement qu'il faille placer de l'argent sur un compte d'épargne. Se concentrer sur les liquidités implique par exemple de rechercher des solutions de rechange intéressantes à court terme ou, plus généralement, de repérer les entreprises qui sont mieux armées pour faire face à toute tempête imminente, grâce à d'importants soldes de trésorerie.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

avril 7, 2025

NewsMarket Update – 7 Avril 2025

La correction du marché à la suite de l'annonce de nouveaux droits de douane se poursuit, alors que les investisseurs tentent de prévoir la prochaine...

avril 2, 2025

BILBoardBILBoard avril 2025 – Entre droits de...

Publié le 1er avril 2025 Ce premier trimestre 2025 n'a pas été de tout repos. La volatilité des marchés s’est accrue : les marchés actions ont...

mars 27, 2025

NewsLes potentielles conséquences économi...

Alors que les négociations se poursuivent en vue de parvenir à un éventuel accord de paix en Ukraine, les espoirs grandissent quant à une...

mars 26, 2025

NewsL’Equinoxe américain

*The French translation of this article is adapted from the following contribution to Allnews.ch: L’Equinoxe américain | Allnews Le jeudi 20 mars a coïncidé...