mars 28, 2024

BILBoardBILBoard avril 2024 – Des sables mouvants dans le paysage de l’investissement

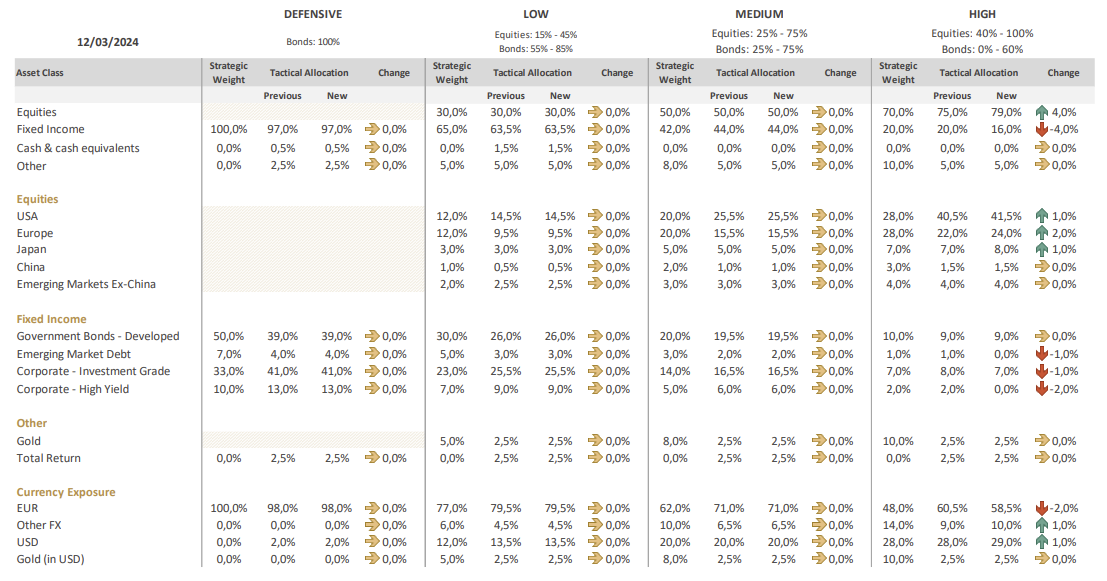

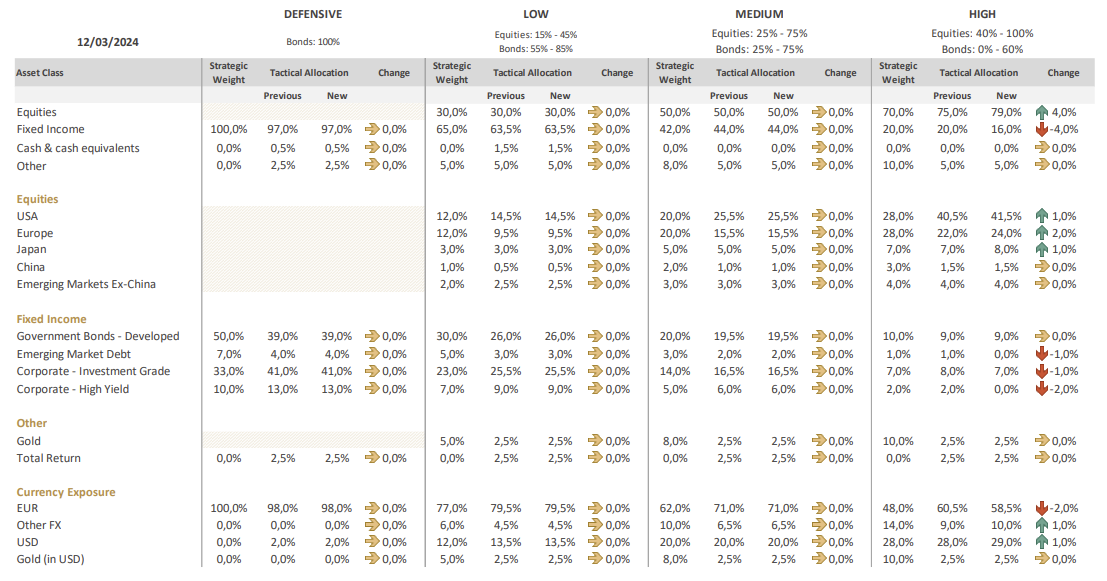

Les sables mouvants du paysage de l’investissement se sont déplacés, dans la mesure où les grandes banques centrales sont parvenues à freiner l’inflation sans provoquer une sévère crise économique. Dans le même temps, les anticipations de baisse des taux directeurs se sont modérées, sans perturber les marchés. Ces évolutions, conjuguées aux résultats d’entreprises meilleurs que prévu et à l'enthousiasme suscité par l’IA, ont propulsé les indices boursiers internationaux (notamment le S&P 500, le Nasdaq, le Nikkei 225 (Japon), le Dax (Allemagne) et le Cac 40 (France)) vers de nouveaux sommets historiques le mois dernier. Bien que les évaluations soient plus élevées, l’élan pourrait se poursuivre à court terme. Afin de saisir un potentiel supplémentaire à la hausse, nous avons augmenté notre exposition aux actions à la mi-mars. Cependant, un tel mouvement nécessite une tolérance au risque élevée et une disposition à accepter la volatilité, et n’a donc été mis en œuvre que dans nos profils à risque élevé.

Perspectives macroéconomiques

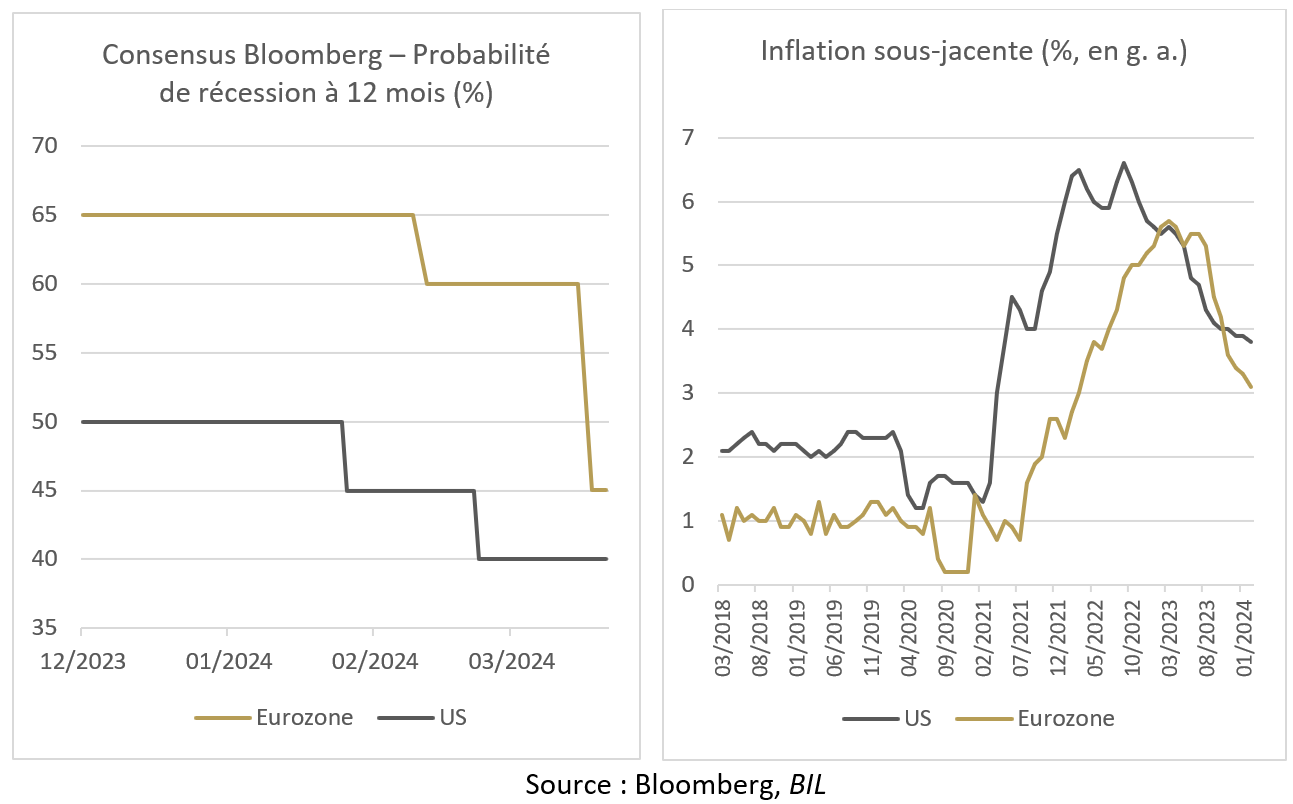

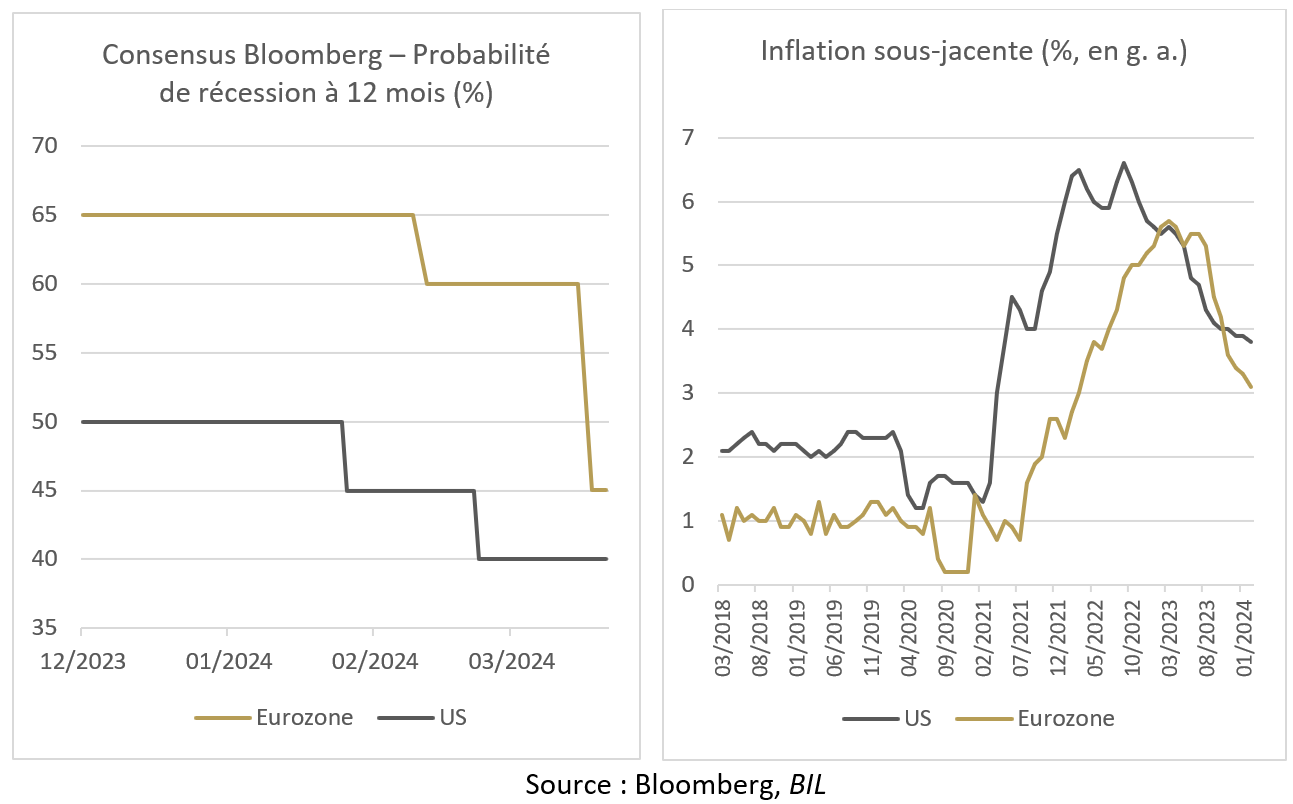

Les dernières statistiques publiées suggèrent une bonne tenue de la conjoncture macroéconomique, ce qui a amené les économistes à revoir à la baisse leurs anticipations de récession de part et d’autre de l’Atlantique.

Aux États-Unis, la croissance devrait ralentir cette année après un quatrième trimestre vigoureux (3,2 %) et le scénario d’une absence d’atterrissage devrait se concrétiser. L’inflation sous-jacente poursuit sa décrue progressive et certains signes indiquent que le marché du travail commence à se détendre, ce qui rend une baisse des taux en juin envisageable. Les actions ont rebondi à la fin de l’année 2023, portées par les spéculations sur pas moins de six baisses de taux de la Fed cette année, et ont poursuivi sur leur lancée malgré la révision des attentes des investisseurs à seulement trois ou quatre baisses (le graphique à points de la Fed en suggère trois). Il semble qu’ils revoient leurs anticipations non pas parce que l’inflation les tracasse, mais parce qu’ils deviennent plus optimistes à l’égard de l’économie. Les bénéfices des entreprises, supérieurs aux prévisions – les sociétés du S&P 500 ont dépassé les estimations de 8 % dans l’ensemble –, accréditent cette idée.

Dans la zone euro, la croissance ne devrait pas faire des étincelles cette année. Toutefois, cela pourrait suffire à éviter une récession plus profonde, la croissance ne tombant que très brièvement en dessous de zéro, ce qui pourrait être considéré comme un atterrissage en douceur. Le marché du travail est un pilier essentiel, avec un taux de chômage qui est tombé à un niveau historiquement bas de 6,4 %. Par ailleurs, les indices PMI semblent s’être stabilisés sous l'impulsion des services et l’indice des surprises économiques en Europe est devenu positif pour la première fois depuis le mois de mai. L’Allemagne est toujours aux prises avec des problèmes structurels mais on observe des signes d’amélioration. Par exemple, l’indice IFO s’est redressé en février, les entreprises étant devenues moins pessimistes quant à leurs perspectives, et la production industrielle allemande a augmenté pour la première fois depuis neuf mois. En ce qui concerne la politique monétaire, la BCE a laissé entendre qu’elle pourrait commencer à baisser ses taux en juin. Elle attend davantage de données sur les accords salariaux, ainsi que sur la révision des prix par les entreprises, qui a normalement lieu au début de l’année civile.

Au Japon, le retour de l’inflation et l’abandon de la politique de taux d’intérêt négatifs qui s’ensuit sont en train de changer la donne. Les indicateurs macroéconomiques, plombés par la consommation, pourraient amorcer un redressement : à l’issue des négociations salariales annuelles qui se tiennent au printemps (Shuntō), les travailleurs japonais ont obtenu leur plus forte augmentation de salaire des trois dernières décennies (4 % en moyenne après une hausse de 3,6 % l’an dernier).

La situation macroéconomique en Chine reste difficile. Les investisseurs espéraient que la conférence annuelle des « deux sessions » déboucherait sur un plan de relance gouvernemental concret et ambitieux, mais cela n’a pas été le cas.

Stratégie d’investissement

L’optimisme grandissant à l’égard de l’économie mondiale et le rebond des bénéfices contribuent à la hausse des marchés actions internationaux. Les marchés gagnent en profondeur et pourraient poursuivre sur leur lancée dans l’immédiat car les investisseurs ne s’intéressent plus uniquement à une poignée de gagnants de l’IA et guettent les opportunités dans d’autres secteurs d’activité et d’autres zones géographiques que les États-Unis.

Dans la mesure où les baisses de taux qui ne sont pas rapidement suivies d’une récession ont tendance à faire grimper les marchés actions, il est judicieux de commencer à augmenter l’exposition aux actions des marchés développés lorsque l’appétit pour le risque le permet.

À cette fin, pour les clients avec un profil de risque élevé, nous avons accentué la surpondération globale des actions en :

- Renforçant l’exposition aux États-Unis – ce marché offre une exposition sans égal aux thèmes structurels que sont l’intelligence artificielle (IA) et la numérisation. Par ailleurs, les bénéfices pourraient encore se révéler supérieurs aux attentes en 2024 sur fond de bonne tenue de l’économie, de baisse des taux et de dépréciation de l’USD.

- Atténuant la sous-pondération des actions européennes – les valorisations sont faibles et quelques éclaircies se dessinent dans certains secteurs. Par exemple, une poignée d’entreprises du secteur du luxe se portent bien malgré la conjoncture morose en Chine et certaines entreprises détiennent un quasi-monopole sur des maillons de la chaîne d’approvisionnement en semi-conducteurs. À noter que nous mettons l’accent sur le cœur de l’Europe et évitons les actions britanniques et suisses pour le moment.

- Relevant le Japon de neutre à surpondérer – les données macroéconomiques se révèlent meilleures que prévu et les réformes de la gouvernance d’entreprise favorisent la création de valeur actionnariale et l’amélioration du rendement sur fonds propres.

Pour financer ces achats, nous avons réduit l’exposition aux marchés du crédit, augmentant ainsi la duration globale du portefeuille à risque élevé.

S’agissant des portefeuilles à risque faible et moyen, leur exposition aux actions (globalement neutre) nous semble adéquate. La pondération plus faible des actions y est compensée par une surpondération des obligations d’entreprises européennes investment grade et des obligations américaines à haut rendement.

Préférences sectorielles

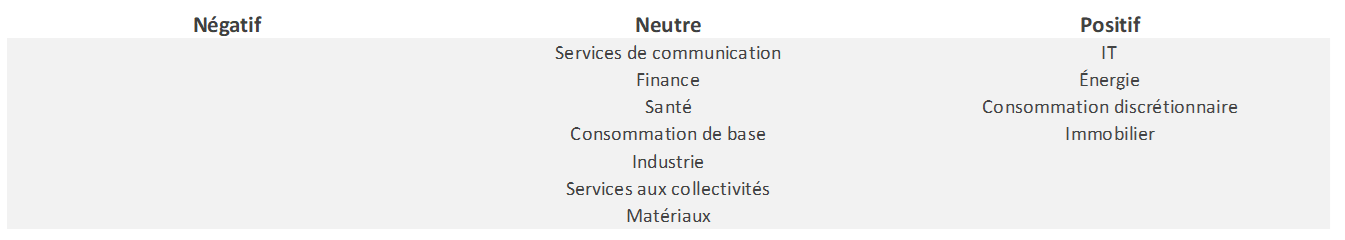

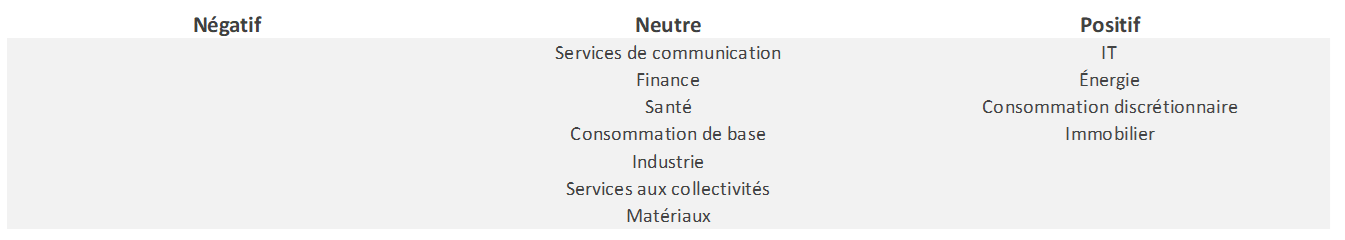

Nous avons également profité de notre réunion de mars pour remanier nos préférences sectorielles afin de refléter les évolutions en cours.

L’immobilier a été relevé de neutre à positif car la baisse des taux d’intérêt devrait permettre à ce secteur de respirer. À noter que nous évitons l’immobilier commercial et mettons l’accent sur la logistique et l’immobilier résidentiel.

Les valeurs européennes de la consommation discrétionnaire ont également été relevées de neutre à positif, ce secteur bénéficiant d’un retour en grâce des valeurs du luxe et de l’automobile. En outre, la décrue de l’inflation et l’épargne excédentaire non dépensée devraient favoriser un rebond de la consommation en Europe tout au long du second semestre 2024.

Dans le même temps, le secteur de la consommation de base a été ramené à neutre. Aux États-Unis, un écart entre l’économie prospère et les ménages à faibles revenus est évident. Les entreprises qui s’adressent à ces derniers sont à la peine. De plus, le marché risque de surestimer l’impact des médicaments amaigrissants sur la consommation de produits alimentaires et de snacks. Même en cas de regain d’aversion au risque, ce secteur défensif pourrait ainsi ne pas résister aussi bien que par le passé, ses bénéfices étant menacés par le modeste rebond des volumes et par la restriction perçue de la consommation de nourriture et d’alcool.

Le secteur des matériaux a été relevé de négatif à neutre. Nous apprécions particulièrement le segment des matériaux de construction car les producteurs parviennent à augmenter leurs prix tandis que leurs coûts de production sont en train de diminuer : en effet, les prix de l’énergie (électricité, gaz naturel et charbon), de l’acier et d’autres intrants sont tous en baisse par rapport aux niveaux observés en 2023. Les volumes pourraient rester stables au cours des prochains mois, mais les baisses de taux d’intérêt devraient relancer les permis de construire et les mises en chantier, contribuant ainsi à stimuler les ventes. En revanche, les valeurs minières restent sous pression en raison de la faiblesse persistante de l’immobilier en Chine. Les cours du minerai de fer sont proches de leur plus bas niveau depuis sept mois, ce qui a un impact négatif sur les compagnies minières.

Conclusion

Les cinéphiles ont peut-être remarquer que le BILBoard de ce mois-ci s’inspirait quelque peu de la superproduction hollywoodienne Dune : Deuxième Partie. Comme sur la planète Arrakis et ses sables mouvants, il existe encore des risques qui se cachent sous la surface, et comme les vers des sables dentelés du film, on ne sait jamais quand ils surgiront. Les perspectives macroéconomiques sont clémentes pour l’instant, mais un choc inattendu ne peut être exclu à mesure que les conditions financières se resserreront. L’immobilier commercial y semble d’ailleurs particulièrement vulnérable. Par ailleurs, le paysage géopolitique est instable. Toutefois, le risque le plus important réside peut-être dans l’humeur changeante des investisseurs.

Voilà pourquoi nous augmentons l’exposition uniquement pour les investisseurs affichant une tolérance au risque élevée. Notre surpondération des actions porte essentiellement sur les États-Unis, un marché où nos positions sont en bonne partie couvertes contre le risque de baisse au moyen d’options qui n’expirent qu’après la réunion du FOMC de juin.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

avril 22, 2025

NewsLa ruée vers l’Or

Au cours des derniers mois, l'or a connu une dynamique remarquable, consolidant sa position en tant que valeur refuge privilégiée. Contrairement à ce que suggère...

avril 7, 2025

NewsMarket Update – 7 Avril 2025

La correction du marché à la suite de l'annonce de nouveaux droits de douane se poursuit, alors que les investisseurs tentent de prévoir la prochaine...

avril 2, 2025

BILBoardBILBoard avril 2025 – Entre droits de...

Publié le 1er avril 2025 Ce premier trimestre 2025 n'a pas été de tout repos. La volatilité des marchés s’est accrue : les marchés actions ont...

mars 27, 2025

NewsLes potentielles conséquences économi...

Alors que les négociations se poursuivent en vue de parvenir à un éventuel accord de paix en Ukraine, les espoirs grandissent quant à une...