april 18, 2023

BILBoardBILBoard april 2023: Terug naar de kern van de zaak

Bron: Bloomberg, BIL

De laatste tijd is het volop lente op de aandelenmarkten. Zo klom de S&P 500 hoger dan we wekenlang hebben gezien en bedraagt het rendement sinds het begin van het jaar nu 7,4%. De NASDAQ liet in het eerste kwartaal een stijging van bijna 20% optekenen en zit daarmee onmiskenbaar in een bullmarkt. De STOXX Europe 600 heeft over dezelfde periode een rendement van 8% weten neer te zetten. Maar laten we niet vergeten dat dit alles gebeurt in een klimaat met onvermoeibaar stijgende rente en de grootste faillissementen in het bankstelsel sinds de wereldwijde financiële crisis. Fundamenteel gezien is dat verbluffend.

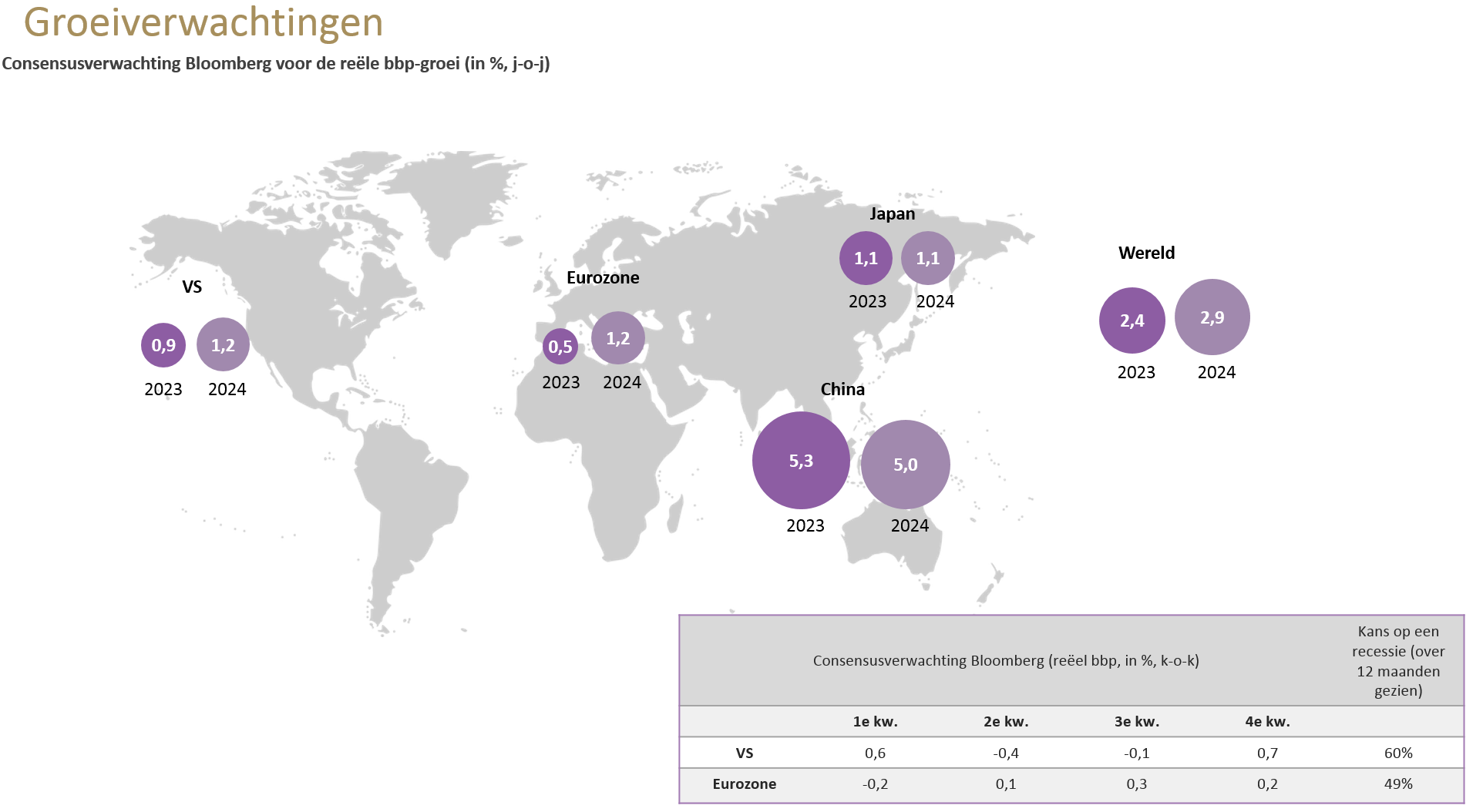

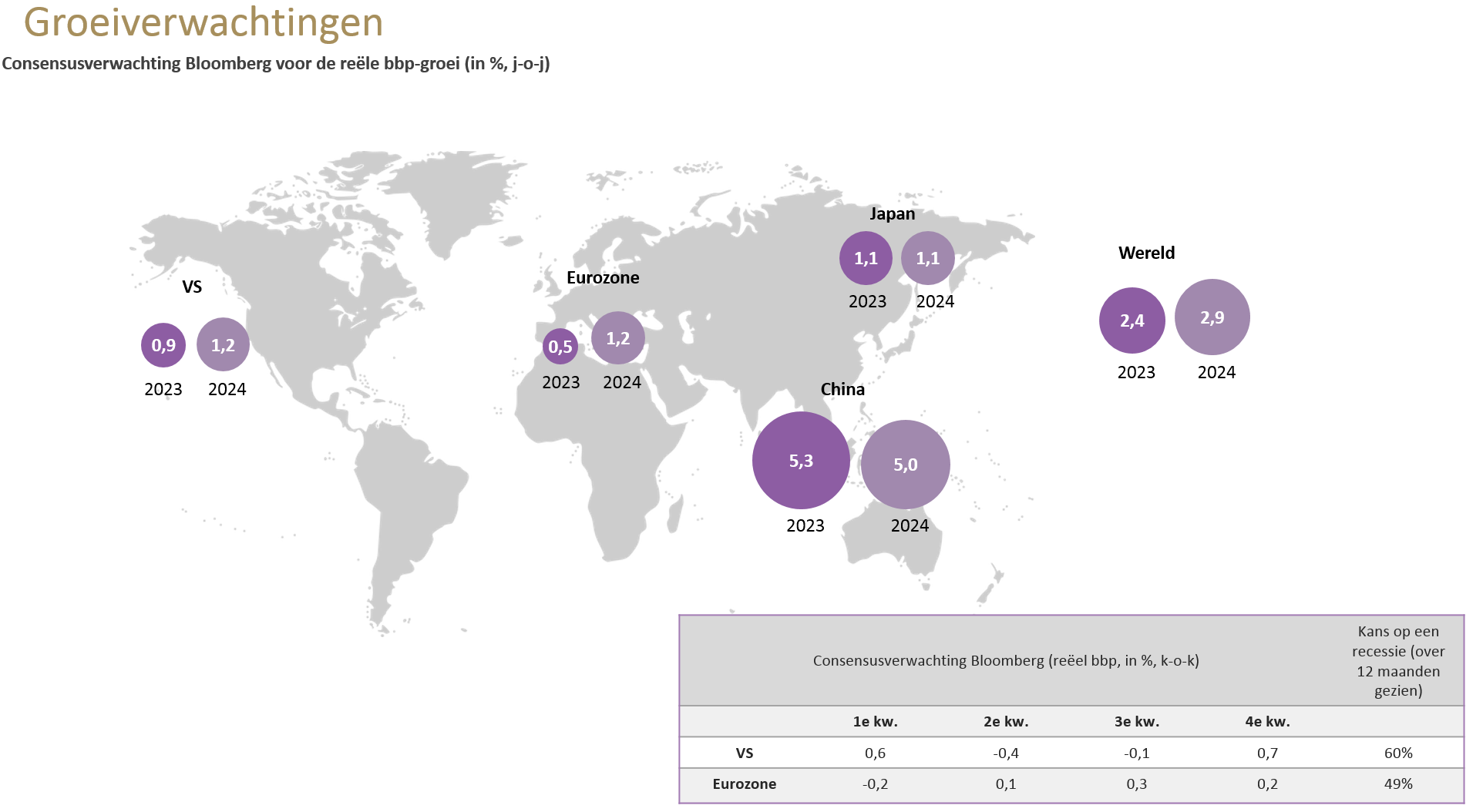

Macro-economische vooruitzichten

harde of zachte landing gaat aankomen voor de Amerikaanse economie, nu de Fed zich inspant om de inflatie te beteugelen. Het ziet ernaar uit dat we binnenkort de balans zullen kunnen opmaken. Omdat monetair beleid per definitie met enige vertraging inwerkt, tekent zich nu pas het effect af van de recente renteverhogingen en 'kwantitatieve verstrakking'. De inflatie bedaart langzaam maar zeker: momenteel ligt het inflatiecijfer op 6% (j-o-j). De Amerikaanse arbeidsmarkt heeft zich tergend traag bijgestuurd, maar zwakt nu toch af (sinds 2008 zijn er in een februarimaand niet meer zo veel mensen ontslagen, de groei van de gemiddelde uurlonen ligt lager dan de recente pieken en het werkloosheidscijfer steeg van 3,4% naar 3,6%). Bovendien beperken consumenten hun consumptieuitgaven, gezien het vooruitzicht op woeligere wateren en krappere financiële voorwaarden. De Michigan Consumer Sentiment Index eindigde in maart voor het eerst in vier maanden in de rode cijfers doordat steeds meer huishoudens een recessie verwachten.

Volgens de barometer van Bloomberg verwachten economen door de bank genomen dat de VS in het tweede en derde kwartaal een erg milde recessie zal doormaken. Als de groei nét onder het nulpunt duikt en het werkloosheidscijfer niet de hoogte in schiet, telt dat wellicht nog als zachte landing. Maar garanties zijn er nooit.

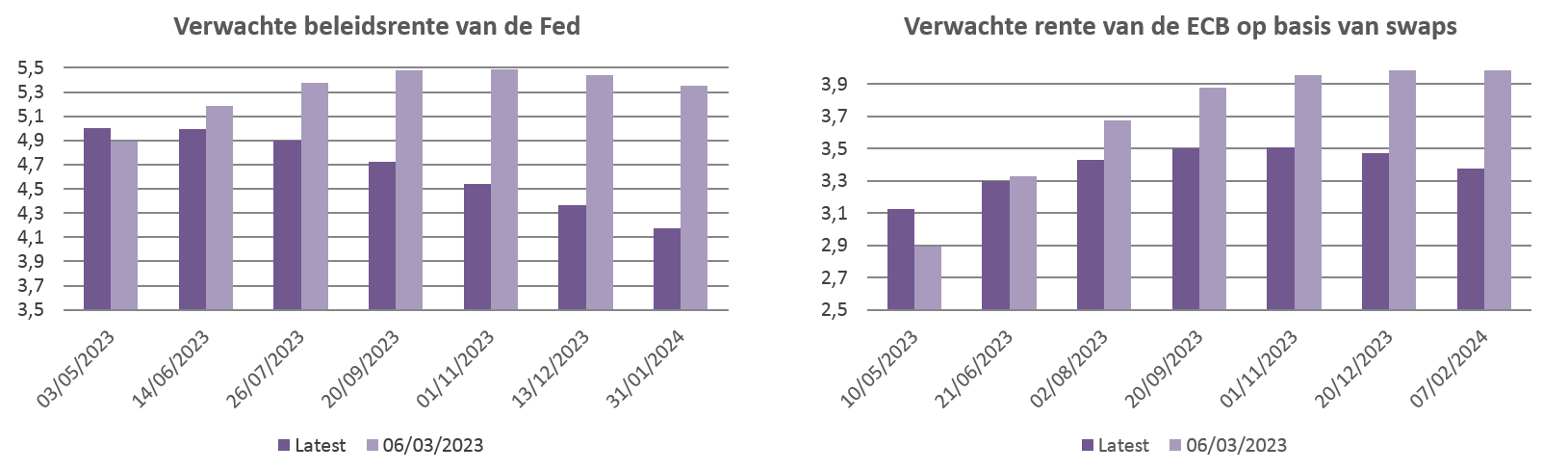

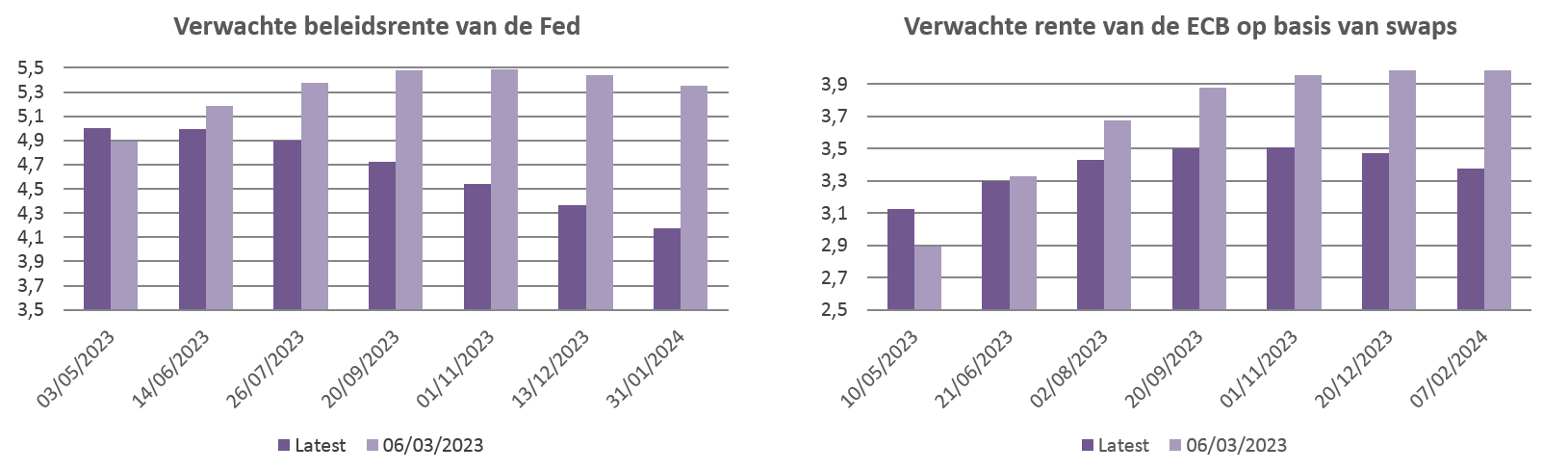

In welke mate het monetair beleid aangescherpt moet worden, zal een bepalende factor blijken. De Fed kwam in maart opnieuw met een renteverhoging van 25 basispunten, en klonk milder wat betreft haar toekomstig monetair beleid ('mogelijk zal het nodig blijken om het beleid iets verder aan te scherpen'). Hiermee stelt de Fed zich weliswaar minder verkrappingsgezind op, maar dat wil nog niet zeggen dat de centrale bank verruimingsgezind geworden is. Door de recente oproer in het bankstelsel hebben beleggers hun verwachtingen voor de rente desondanks drastisch bijgestuurd en gaan ze ervan uit dat de Fed dit jaar nog met de eerste renteverlagingen komt. In de grafiek hieronder worden met de donkerpaarse staven de huidige marktverwachtingen voor het basisrentetarief van de Fed, de federal funds rate, weergegeven, die dus significant lager staan dan wat er slechts een paar weken terug, op 6 maart, werd verwacht (de lichtpaarse staven). Wat ons betreft is deze consensusverwachting overdreven – als een diepe crisis uitblijft, is de Fed waarschijnlijk niet al te happig op renteverlagingen totdat ze zeker weet dat de inflatiegeest weer helemaal terug in de fles is.

Marktdeelnemers hebben hun renteprognoses drastisch bijgesteld, aan beide zijden van de Atlantische Oceaan

Bron: Bloomberg, BIL

In Europa vloeit de begrotingssteun rijkelijk, is het sentiment verbeterd en kon een energiecrisis voorkomen worden. Hierdoor ontsnapt het continent misschien tóch aan een recessie dit jaar. Terwijl de Amerikaanse economie wellicht binnenkort al gaat landen, lijkt Europa af te stevenen op een slepende periode van slabakkende groei, zonder van de hoge inflatie af te zijn. De totale inflatie is weliswaar begonnen met afkoelen (en bedraagt nu 6,9% j-o-j, een stuk lager dan de piek van 10,6%), maar dit is hoofdzakelijk te herleiden naar een daling van de energieprijzen (die altijd weer kunnen oplaaien als de vraag vanuit China toeneemt). De kerninflatie – de inflatie zonder volatiele componenten zoals voeding en energie – klimt onvermoeibaar hoger (momenteel met een tempo van 5,7% j-o-j). Het baart ons zorgen dat de tweederonde-effecten zich aandienen – door de krapte op de arbeidsmarkt (de werkloosheid ligt met slechts 6,6% en een hoge arbeidsparticipatie historisch laag) durven werknemers om loonsverhogingen te vragen. Zo sloegen de Duitse vakbonden Verdi en EVG in een zeldzaam gebaar de handen ineen en riepen ze op tot een grootschalige staking bij het openbaar vervoer om zo hogere lonen voor miljoenen medewerkers af te dwingen. We kunnen dus inderdaad stellen dat de ECB nog 'een lange weg te gaan heeft', in de woorden van Lagarde. Uit haar laatste prognoses blijkt dat de centrale bank zelf verwacht dat de inflatie in 2025 nog steeds boven het streefbereik zal liggen. Het is wat ons betreft dan ook zonneklaar dat de marktverwachtingen voor renteverlagingen ijdele hoop zijn (nogmaals, mits een diepe crisis uitblijft).

China vormt een duidelijke uitzondering door niet mee te doen aan de wereldwijde verkrappingscyclus. Vooralsnog komt de economie na de heropening langzaam op stoom: consumenten zijn namelijk nog 'verdoofd' van het zero-covidbeleid, dat het bedrijfsleven zo ontwricht heeft. Zoals we ook zagen na de SARS-uitbraak in 2003, duurt het altijd even voordat consumenten uit de zwaarst getroffen regio's hun vertrouwen hebben herwonnen, hun normale gewoonten weer volgen en hun opgebouwde extra spaargeld gaan uitgeven. Tegelijkertijd wordt er verwacht dat de grootschalige investeringen van de Chinese overheid in infrastructuur ook in 2023 de economische ontwikkeling zullen stimuleren en banen zullen creëren. Uiteindelijk geloven we dat China zich, ondanks een conservatieve doelstelling voor de bbp-groei (5%), in de loop van het jaar zal ontpoppen tot een belangrijke groeimotor voor de wereldeconomie, zeker naarmate andere regio's zullen vertragen.

Beleggingsstrategie

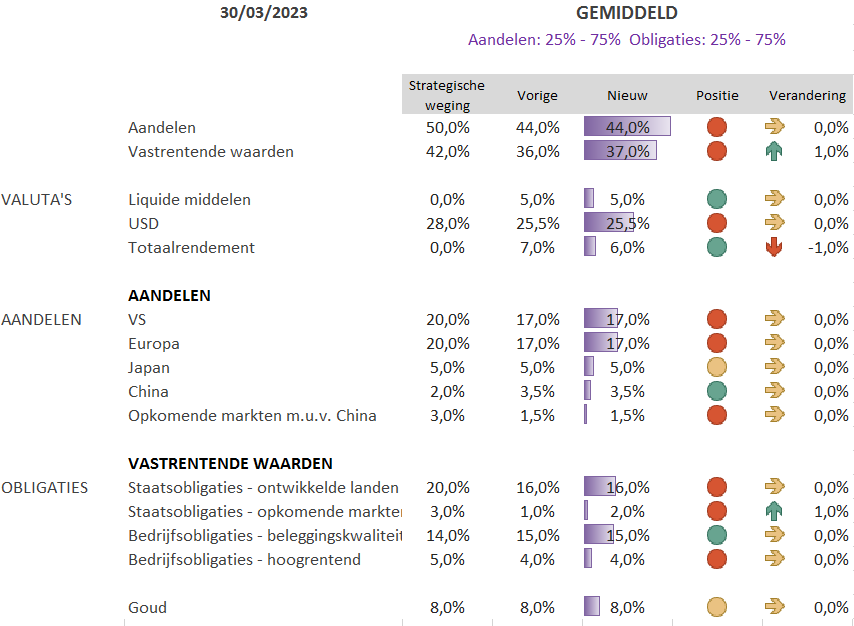

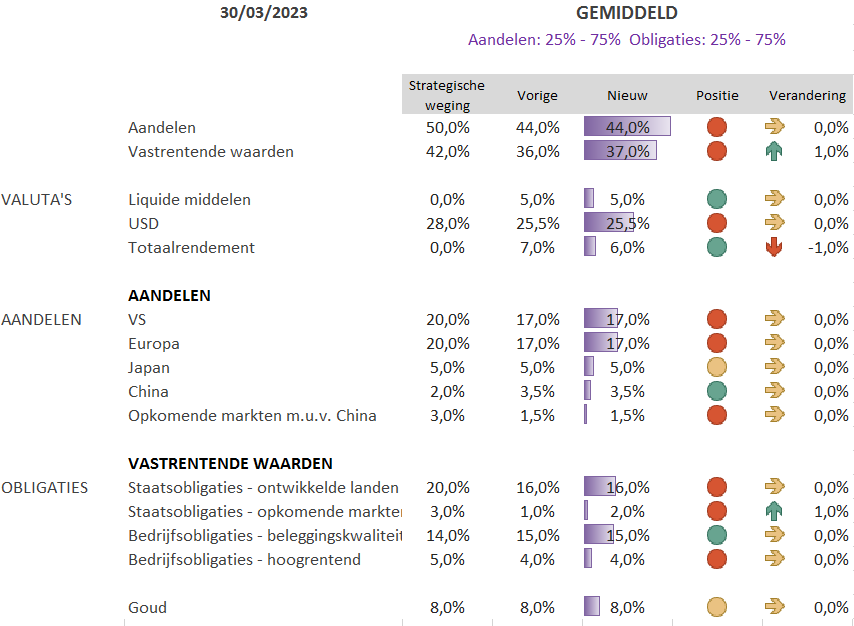

Hoogtepunten

- In het algemeen blijven we bij onze onderweging van aandelen en vastrentende waarden

- Ongeveer 10% van onze Europese staatsobligaties werden omgeruild naar Amerikaanse Treasuries

- Regio's: onderwogen in aandelen uit de VS, Europa en opkomende markten. Overwogen in Chinese aandelen

- Sectoren: voorkeur voor Europese gezondheidszorg, Amerikaanse nutsdiensten, energie- en bepaalde IT-bedrijven

- Stijl: zwaartepunt op kwaliteit – cash (op de balans) is king

- Blootstelling aan staatsobligaties uit opkomende markten opbouwen

- Neutraal wat betreft goud, optimistisch over olie

Kerncijfers blijven leidend in onze beleggingsbeslissingen. Het macro-economische klimaat zit vol uitdagingen en bovendien verslechteren de kerncijfers ook op microniveau. De verwachtingen voor de winstgroei zijn drastisch naar beneden bijgesteld. Op zijn best betekent dit dat bedrijven vanaf nu vlak zullen koersen, en op zijn slechtst moeten we ons voorbereiden op een correctie.

Bij het samenstellen van de portefeuille zijn we dan ook terughoudend, met een onderweging in zowel aandelen als vastrentende waarden. Daarnaast behouden we onze goudpositie (ondanks de recente rally), omdat het ons niet verstandig lijkt om ons vangnet nu al weg te doen.

Aandelen

Binnen het aandelensegment van de portefeuille zijn we onderwogen in de VS en in Europa. In de VS zijn nog steeds de hoogste waarderingen te vinden (wat de deur ver openzet voor teleurstelling), terwijl de winstmarges er slinken. De Europese markten zijn zo'n 30% goedkoper dan de Amerikaanse, maar die korting is te herleiden naar steeds zorgwekkender macro-economische vooruitzichten. Voor zover we wel aandelen aanhouden, gaat onze voorkeur uit naar kwaliteitsbedrijven met volop liquiditeit die de opgelopen kosten kunnen doorrekenen aan de consument. Conjunctuurgevoelige bedrijven laten we helemaal links liggen, met uitzondering van energiebedrijven, omdat die markten waarschijnlijk ergens in de komende maanden te maken gaan krijgen met schaarste (onlangs verlaagden de OPEC+-landen de productie met 100 mln. vaten per dag, de VS bouwt een strategische reserve op, Russische ruwe olie is in de ban gedaan, enz.). Nu de streefrente van de Fed steeds dichterbij komt, zijn we technologiewaarden interessanter gaan vinden, zeker largecaps die veel cash op hun balans hebben. Aangezien marktdeelnemers worden gemaand hun stoelriemen vast te maken, ligt het voor de hand dat we ons op defensievere sectoren richten, zoals gezondheidszorg (hoofdzakelijk in Europa vanwege medicijnprijshervormingen in de VS) en nutsdiensten (met een focus op de VS gezien de komende Inflation Reduction Act, die voorziet in de grootste Amerikaanse investering in schone energie ooit). We houden ook een overwogen positie aan in China, waarvan we overtuigd zijn dat die zich op langere termijn gaat terugbetalen en die tegelijkertijd fungeert als effectief diversificatiemiddel.

Vastrentende waarden

We zijn nog steeds terughoudend ten aanzien van vastrentende waarden, omdat de strijd tegen de inflatie nog niet beslecht is. Als een diepe crisis uitblijft, klimt de rente in de loop van het jaar hoogstwaarschijnlijk alleen maar verder op. Wij zijn er bovendien van overtuigd dat de markten al te optimistisch zijn over eventuele renteverlagingen door centrale banken. Voorlopig houden we onze duration onder die van de benchmark.

Toen de obligatiekoersen stegen vanwege de problemen in de bankensector, besloten we halverwege maart op een spontane bijeenkomst van ons Asset Allocation Committee om wat winst te nemen op onze staatsobligaties van kernlanden uit de eurozone. Aangezien we ervan overtuigd zijn dat de Fed dichter bij het einde van haar verhogingscyclus is dan de ECB, besloten we bovendien op de meest recente vergadering van het Committee om aan onze staatsobligatiepositie te blijven sleutelen en zo'n 10% van onze resterende blootstelling aan Europese staatobligaties om te ruilen voor Amerikaanse Treasuries (met afdekking van het valutarisico).

Daarnaast schroefden we de blootstelling aan absolute rendementsfondsen terug (aangehouden als alternatief voor contanten) ten gunste van wat schuldpapier uit opkomende markten in harde valuta's. De mildere geplande renteverhogingen van de Fed voorspelt veel goeds voor deze activaklasse, en de instroom is gegroeid, terwijl het aanbod beperkt is. Onze voorkeur gaat uit naar staatsobligaties uit opkomende markten, die in het recente tumult beter stand wisten te houden dan bedrijfsobligaties uit opkomende markten. Daarnaast bieden staatsobligaties uit opkomende landen nog steeds een hoog stijgingspotentieel ten opzichte van Amerikaanse Treasuries en gaan we ervan uit dat we voldoende gecompenseerd zullen worden voor het extra risico ervan.

Conclusie

Op de markten is er bijna een perfect scenario ingeprijsd: er wordt van uitgegaan dat centrale banken binnenkort gaan afzien van hun verkrappend beleid en zich juist vooral gaan toeleggen op het andere deel van hun mandaat: economische groei. In werkelijkheid hebben centrale banken duidelijk aangegeven dat ze de recente spanningen in de financiële sector niet opweegt tegen het risico dat ze de prijsdruk niet onder controle krijgen. Hoewel de inflatie niet zonder pijn en moeite terug naar het streefbereik geworsteld kan worden, is het 'absoluut geen optie' om dit niet te doen, aldus Lagarde. Nu de rente steeds verder stijgt, economieën beginnen te haperen en winstmarges zienderogen slinken, ogen weinig activaklassen echt aantrekkelijk. Cash is king, zo blijkt, maar dat betekent niet per se dat we alles op een spaarrekening moeten zetten. Uw pijlen op contanten richten kan inhouden dat u aantrekkelijke kortlopende alternatieven voor contanten zoekt, of breder, naar bedrijven die op elk mogelijk onheil zijn voorbereid dankzij een grote voorraad contanten op hun balans.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

mei 5, 2023

BILBoardBILBoard mei 2023 – Een defensieve po...

De torenhoge inflatie weet van geen wijken, dus blijven de grote centrale banken verkrappen. Maar zware macro-economische wolken pakken zich samen. Aangezien we voor de...